Информация на тему: "кража основных средств" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

“Учет.Налоги.Право”, N 35, 2003

Ситуация. На предприятии похищена одна из частей основного средства, которые учитываются в составе одного инвентарного объекта. Если организация решит ремонтировать основное средство, его общая стоимость не изменится – расходы на ремонт будут списаны единовременно. А как быть, если предприятие примет решение не проводить восстановительные работы?

Если на предприятии произошла кража части основного средства, руководитель предприятия может издать приказ о частичной ликвидации такого основного средства. В этом случае и в бухгалтерском, и в налоговом учете организация вправе уменьшить первоначальную стоимость объекта (п.14 ПБУ 6/01, п.2 ст.257 НК РФ). К сожалению, ни в бухгалтерском, ни в налоговом законодательстве не дается понятие частичной ликвидации основного средства. На наш взгляд, признать частичной ликвидацией из-за кражи (если проводить аналогию с модернизацией) можно выбытие не любой части основного средства, а только той, без которой ухудшаются показатели функционирования объекта. Приведем пример. При ремонте станка, на котором можно делать три вида продукции, слесарь украл обрабатывающий механизм, предназначенный для производства одного из этих видов продукции. В результате на станке стало возможным изготавливать только два вида продукции. В этом случае можно говорить о частичной ликвидации основного средства (станка) в результате кражи, поскольку без обрабатывающего механизма у него ухудшились показатели функционирования.

Первоначальную стоимость украденной части основного средства следует определять по учетным данным. А если у бухгалтера такой информации нет, то экспертным путем. Причем оценку украденного элемента, по нашему мнению, может произвести как независимый эксперт, так и комиссия, созданная на самом предприятии, состоящая из лиц, способных по образованию и роду занятий произвести оценку. Сумму износа, приходящуюся на украденную часть, нужно рассчитать пропорционально общей стоимости объекта и его износа до момента кражи.

Допустим, организация определила стоимость похищенной части основного средства и сумму амортизации по нему. Что дальше? А дальше она будет требовать сумму ущерба с виновных лиц.

Если виновник, похитивший часть основного средства, возмещает организации ущерб, перед бухгалтером может встать вопрос: начислять или не начислять в этом случае НДС с суммы возмещения ущерба? На наш взгляд, делать этого не нужно.

Объектом обложения НДС является реализация товаров, работ, услуг (п.1 ст.146 НК РФ), а реализация имеет место только тогда, когда происходит переход права собственности на товары (результаты работ, услуг) от одного лица к другому лицу (ст.39 НК РФ). При краже части основного средства переход права собственности на эту часть от организации к виновному лицу не происходит: она по-прежнему остается собственностью предприятия (даже несмотря на то, что украдена). А значит, в этом случае нет реализации и не возникает объекта обложения НДС.

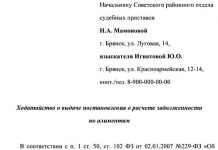

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

В бухгалтерском учете, если виновные лица найдены, суммы возмещения причиненных организации убытков принимаются в суммах, присужденных судом или признанных должником (п.10.2 ПБУ 9/99). Эти суммы учитываются в составе внереализационных доходов в том отчетном периоде, в котором судом вынесено решение об их взыскании или они признаны должником (п.п.16 и 8 ПБУ 9/99 “Доходы организации”).

В налоговом учете суммы возмещения ущерба также отражаются в составе внереализационных доходов и учитываются в том случае, если признаны должником или подлежат уплате должником на основании решения суда (п.3 ст.250 НК РФ).

Пример 1. В организации был похищен один из конструктивных элементов основного средства. В ходе внутреннего расследования было установлено виновное лицо, совершившее кражу. Им оказался работник предприятия. Стоимость похищенного элемента была определена экспертным путем и составила 10 000 руб. На эту же сумму организация выставила виновнику претензию. Первоначальная стоимость основного средства – 50 000 руб., а сумма накопленной по нему амортизации – 20 000 руб. Работник признал свою вину и в течение пяти месяцев со дня выявления кражи полностью возместил предприятию нанесенный ущерб. Сотрудник вносил деньги равными частями по 2000 руб. Допустим, что в бухгалтерском и налоговом учете первоначальная стоимость основного средства и сумма начисленной по нему амортизации совпадают.

В бухгалтерском учете организации должны быть сделаны следующие проводки:

Дебет 01 субсчет “Выбытие основных средств” Кредит 01

- 10 000 руб. – списана часть первоначальной стоимости ликвидируемого элемента;

Дебет 02 Кредит 01 субсчет “Выбытие основных средств”

- 4000 руб. (20 000 : 50 000 х 10 000) – списана сумма начисленной амортизации, приходящаяся на ликвидируемую часть объекта;

Дебет 94 Кредит 01 субсчет “Выбытие основных средств”

- 6000 руб. (10 000 – 4000) – отражена остаточная стоимость выбывшего элемента в составе недостачи;

Дебет 73 Кредит 94

- 6000 руб. – отражена сумма выставленной претензии работнику предприятия в размере фактического ущерба;

Дебет 73 Кредит 98

- 4000 руб. (10 000 – 6000) – отражена разница между величиной выставленной претензии и остаточной стоимостью выбывшей части.

В течение пяти месяцев по мере внесения виновным лицом в кассу предприятия денежных средств должны делаться следующие проводки:

Дебет 50 Кредит 73

- 2000 руб. – работник возместил сумму причиненного ущерба;

Дебет 98 Кредит 91-1

- 800 руб. (4000 : 10 000 5 2000) – отражен внереализационный доход.

В налоговом учете организация учтет в составе внереализационных доходов 10 000 руб., а в составе внереализационных расходов – 6000 руб. (пп.20 п.1 ст.265 НК РФ).

В бухгалтерском учете недостача имущества в пределах норм естественной убыли относится на издержки производства или обращения, а сверх норм – на виновных лиц. В нашем случае, конечно, это правило неприменимо. Если же виновные лица не установлены или суд отказал во взыскании убытков с них, недостача списывается на финансовые результаты организации (п.3 ст.12 Федерального закона от 21.11.1996 N 129-ФЗ “О бухгалтерском учете”).

В налоговом учете убытки от хищений, виновники которых не установлены, относятся на внереализационные расходы (пп.5 п.2 ст.265 НК РФ).

Чтобы доказать, что виновных в краже нет, и в бухгалтерском, и в налоговом учете требуются подтверждающие этот факт документы следственных или судебных органов (пп.5 п.2 ст.265 НК РФ, п.5.2 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13.06.1995 N 49). Что это за документы?

Чтобы установить виновность лица, необходим приговор суда (ст.49 Конституции РФ). Приговор суда может быть вынесен только на основании уголовного дела, поступившего в суд (гл.33 УПК РФ). Если уголовное дело прекращено, приговор суда не может быть вынесен и, соответственно, не могут быть установлены виновные лица. Полномочиями по прекращению уголовного дела обладают прокурор, следователь, руководитель следственной группы, а также судья. Документом о прекращении дела является постановление о прекращении уголовного дела.

Пример 2. Воспользуемся условиями примера 1 и несколько изменим их. Допустим, что по факту хищения было возбуждено уголовное дело. Но по причине смерти подозреваемого в краже лица прокурор вынес постановление о прекращении уголовного дела (ст.24 УПК РФ).

В этом случае в бухгалтерском учете организации должны быть сделаны следующие проводки:

Дебет 01 субсчет “Выбытие основных средств” Кредит 01

- 10 000 руб. – списана часть первоначальной стоимости ликвидируемого элемента;

Дебет 02 Кредит 01 субсчет “Выбытие основных средств”

- 4000 руб. (20 000 : 50 000 х 10 000) – списана сумма начисленной амортизации, приходящаяся на ликвидируемую часть объекта;

Дебет 94 Кредит 01 субсчет “Выбытие основных средств”

- 6000 руб. (10 000 – 4000) – отражена остаточная стоимость выбывшего элемента в составе недостачи;

Дебет 91-2 Кредит 94

- 6000 руб. – отражен убыток на основании постановления о прекращении уголовного дела.

В налоговом учете, так же как и в бухгалтерском, на основании постановления о прекращении уголовного дела бухгалтер организации учтет в составе внереализационных расходов 6000 руб.

Материалы подготовлены группой консультантов-методологов ЗАО “BKR-Интерком-Аудит”

В случае установления в организации факта хищения основного средства, согласно пункту 27 Положения №34н, в обязательном порядке должна быть проведена инвентаризация основных средств.

Для проведения инвентаризации, а также для оформления документов на списание похищенных основных средств, приказом руководителя может быть создана постоянно действующая комиссия. В состав комиссии входят соответствующие должностные лица, в том числе главный бухгалтер (бухгалтер) и лица, на которых возложена ответственность за сохранность основных средств. Для участия в работе комиссии могут приглашаться представители соответствующих инспекций.

Порядок проведения инвентаризации и отражение в учете ее результатов регулируется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина Российской Федерации от 13 июня 1995 года №49 «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств».

Для документального оформления проведения инвентаризации и отражения ее результатов в бухгалтерском учете организации применяются типовые унифицированные формы первичной учетной документации, утвержденные Постановлением Госкомстата России от 18 августа 1998 года №88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

После проведения инвентаризации на основании актов инвентаризации, объяснительных материально-ответственных лиц, актов следственных органов и других документов комиссия определяет виновных лиц.

Результаты инвентаризации и выводы комиссии оформляются в виде приказа руководителя предприятия. Данный приказ является основанием для составления акта на списание объекта основных средств.

В соответствии с пунктом 29 ПБУ 6/01 стоимость выбывающего объекта основных средств подлежит списанию с бухгалтерского учета.

Для учета выбытия объектов основных в соответствии с Планом счетов к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит – сумма накопленной амортизации.

Для обобщения информации о суммах недостач и потерь от порчи материальных ценностей, выявленных в процессе их заготовления, хранения и продажи, независимо от источника их покрытия, Планом счетов предназначен счет 94 «Недостачи и потери от порчи ценностей». Этот счет применяется также для учета сумм недостач от хищения материальных ценностей.

Остаточная стоимость похищенного основного средства списывается с кредита счета 01 «Основные средства», субсчет «Выбытие основных средств», в дебет счета 94 «Недостачи и потери от порчи ценностей».

В соответствии с подпунктом «б» пункта 28 Положения №34н, недостача имущества и его порча в пределах норм (которых по основным средствам нет) естественной убыли относятся на издержки производства или обращения (расходы), сверх норм – за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на финансовые результаты.

Согласно Инструкции по применению Плана счетов списание убытков от хищения имущества при отсутствии виновных лиц, а также в случае отказа судом во взыскании убытков с них, отражается по кредиту счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции с дебетом счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Выбытие основного средства в связи с хищением не является операцией, признаваемой объектом налогообложения НДС. Поэтому организация теряет право на вычет сумм НДС в части, относящейся к стоимости похищенного объекта основных средств, не перенесенной на себестоимость продукции (работ, услуг) через амортизационные отчисления, то есть в части остаточной стоимости. Значит сумму НДС в части остаточной стоимости следует восстановить к уплате в бюджет и отразить в бухгалтерском учете по кредиту счета 68 «Расчеты по налогам и сборам» в корреспонденции, в данном случае, с дебетом счета 94 «Недостачи и потери от порчи ценностей».

Из кабинета бухгалтерии ООО «Альянс» украден ксерокс, учитываемый организацией в составе основных средств. Первоначальная стоимость ксерокса составляет 16 200 рублей, срок полезного использования при принятии к учету объекта основных средств был установлен в 4 года. Сумма амортизации, начисленная за время эксплуатации 1 350 рублей. Сумма НДС, уплаченная поставщику при приобретении ксерокса в размере 2 916 рублей, принята к зачету в полном объеме. Суд отказал во взыскании с материально ответственного лица стоимости украденного имущества.

Для отражения операций на счетах бухгалтерского учета будем использовать следующие наименования субсчетов:

23.10.2014 21981 0 0

Из этой статьи вы узнаете: как правильно определить размер убытков от кражи и отразить их в учете.

Что можно сделать на практике: в случае обнаружения кражи следовать алгоритму действий, приведенному в нашей статье.

Шаг 1. Вызывайте милицию

Если на предприятии обнаружена кража, важно зафиксировать этот факт. То есть надо немедленно вызвать милицию. Представители правоохранительных органов осмотрят место преступления.

Шаг 2. Проводите инвентаризацию

В тот день, когда обнаружите пропажу, нужно провести инвентаризацию (согласно пп. «г» п. 3 Инструкции, утвержденной приказом Минфина от 11.08.94 г. № 69). По результатам инвентаризации оформляется инвентаризационная опись и составляется сличительная ведомость, а также утверждается протокол заседания инвентаризационной комиссии. На основании этих документов предприятие будет определять размер убытков от кражи и затем списывать похищенные активы.

Шаг 3. Определяйте размер убытков

Размер убытков исчисляется согласно Порядку, утвержденному постановлением КМУ от 22.01.96 г. № 116 (далее – Порядок № 116). То есть путем проведения независимой оценки согласно национальным стандартам оценки (п. 2 этого Порядка № 116).

Однако при краже применить требования Порядка № 116 довольно затруднительно (ведь оцениваемый объект отсутствует). Поэтому размер нанесенного предприятию ущерба можно определить по фактическим убыткам на основании данных бухгалтерского учета, то есть исходя из балансовой стоимости (себестоимости) украденных материальных ценностей. Кроме того, размер убытка можно определить по ценам, действующим в данном регионе на день возмещения виновным лицом (с учетом изношенности похищенного имущества).

Расходы на возмещение ущерба списываются на виновное лицо. А если виновник кражи не установлен или в возмещении ущерба предприятию отказано судом, тогда эти расходы относятся на убытки предприятия.

Если виновным в краже признали работника предприятия, он имеет право добровольно погасить нанесенный предприятию ущерб (ст. 130 КЗоТ). Если работник не имеет возможности погасить всю сумму сразу, ее можно разбить на части и удерживать из его зарплаты. Размер всех удержаний из зарплаты не может превышать 20 % зарплаты, подлежащей выплате этому работнику (ст. 128 КЗоТ). Общий порядок определения размера возмещения ущерба установлен ст. 135 КЗоТ.

Если виновник кражи – постороннее лицо (не работник предприятия), тогда согласно п. 2, 3 ст. 22 Гражданского кодекса вор обязан возместить в полном объеме понесенные предприятием реальные убытки.

Шаг 4. Отражайте кражу в учете

Бухгалтерский учет

| Видео (кликните для воспроизведения). |

Кража основных средств (далее – ОС). Предприятие принимает решение о списании похищенных ОС. Списание оформляется актом списания основных средств (типовая форма № ОЗ-3) или актом списания автотранспортных средств (типовая форма № ОЗ-4), утвержденными приказом Минстата от 29.12.95 г. № 352 (далее – Приказ № 352).

По кредиту счетов 10 «Основные средства», 11 «Прочие необоротные материальные активы» списываются суммы балансовой (остаточной) стоимости похищенных ОС. При этом по дебету субсчетов 131 «Износ основных средств», 132 «Износ прочих необоротных материальных активов» отражается сумма износа, а по дебету субсчета 976 «Списание необоротных активов» – остаточная стоимость списанных необоротных активов.

Кража запасов. Если были украдены запасы (товары, готовая продукция, материалы), их стоимость также списывается с баланса (п. 16 П(С)БУ 9 «Запасы»). Списанные запасы оцениваются с помощью метода, определенного в приказе об учетной политике. Списание запасов отражается по дебету субсчета 947 «Недостачи и потери от порчи ценностей».

Отражение недостачи. Если виновные лица не установлены, то сумма недостачи отражается на забалансовом счете по дебету субсчета 072 «Невозмещенные недостачи и потери от порчи ценностей». Если по истечении срока исковой давности (3 года) виновное лицо не будет найдено, сумма недостачи с забалансового счета списывается.

Отражение возмещенных убытков. В случае установления конкретных виновников надо отразить уменьшение суммы невозмещенных недостач (убытков) – по кредиту субсчета 072 с одновременными записями по дебету субсчета 375 «Расчеты по возмещению нанесенных убытков» и кредиту субсчета 716 «Возмещение ранее списанных активов» в сумме, определенной к возмещению. При перечислении суммы недостачи на расчетный счет предприятия делается проводка: Дт 311 «Текущие счета в национальной валюте» – Кт 375.

Если украденный необоротный актив возвращается предприятию, то стоимость актива включается в доход, а сумма начисленной амортизации восстанавливается. Отражается это такими проводками:

- Дт 10, 11 – Кт 746 «Прочие доходы» – на сумму остаточной стоимости на дату осуществления кражи;

- Дт 10, 11 – Кт 131, 132 – на сумму накопленного износа на ту же дату.

В дальнейшем объект ОС продолжает амортизироваться, исходя из оставшегося срока эксплуатации. Зачисляется на баланс возвращенный объект ОС согласно акту приемки-передачи основных средств (типовая форма № ОЗ-1, утвержденная Приказом № 352).

Возврат украденных запасов отражается по кредиту субсчета 746 в корреспонденции со счетами учета запасов (по стоимости на дату кражи).

Налог на прибыль

Кража ОС. Согласно п. 146.16 Налогового кодекса (далее – НК), в случае похищения ОС налогоплательщик увеличивает расходы на сумму амортизируемой стоимости похищенного объекта за вычетом сумм накопленной амортизации. Начиная со следующего месяца амортизация по этому объекту не начисляется (п. 146.15, 146.18 НК).

Кража малоценных необоротных материальных активов (далее – МНМА). Отметим, что МНМА является необоротным активом, однако в понимании НК его нельзя считать основным средством (напомним, что объектом ОС может быть признан актив стоимостью не менее 2 500 грн. – пп. 14.1.138 НК). Поэтому для отражения в учете кражи МНМА рекомендуем считать их запасами. В этом случае в периоде выявления факта кражи предприятие отсторнирует расходы, включенные ранее в виде амортизации (50 % или 100 %). Ведь украденный объект в дальнейшем не будет использоваться в хоздеятельности предприятия (пп. 14.1.36 НК). Это наиболее безопасный вариант.

В то же время, если объект МНМА на момент кражи был уже полностью самортизирован, это значит, что на эту дату он уже был использован в хоздеятельности. Его остаточная стоимость в балансе равна нулю, соответственно, корректировать нечего. Это вариант для уверенных в себе налогоплательщиков.

Поскольку НК не содержит никаких специальных требований по данному вопросу, мы считаем, что предприятие может самостоятельно решить, какой из этих вариантов учета для него более приемлем.

Кража запасов. Стоимость украденных запасов в расходах не отражается (п. 140.3 НК).

Отражение возмещенных убытков. Сумма полученного возмещения убытков в доходы не включается, если ранее убытки от кражи не отражались в расходах (пп. 136.1.5 НК). Если сумма возмещения превышает сумму убытков, то разница включается в доход предприятия как безвозвратная финансовая помощь (пп. 14.1.257 НК).

При возврате украденного объекта ОС остаточная стоимость, зафиксированная на момент кражи, включается в состав прочих доходов на основании пп. 135.5.15 НК, а объект вводится в эксплуатацию (согласно п. 146.15 НК). А со следующего месяца ОС продолжает амортизироваться исходя из его остаточной.

Если возвращены запасы, то в налоговом учете никаких последствий не будет, так как расходов при списании запасов не возникло. В дальнейшем при их реализации (или использовании в производстве) стоимость этих запасов включается в расходы на общих основаниях (по стоимости их приобретения).

НДС

Кража ОС. Не считаются поставкой товаров случаи, когда похищенные основные производственные средства списываются или когда налогоплательщик представляет контролирующему органу соответствующий документ об уничтожении, разборке или преобразовании необоротных активов иным способом, вследствие чего такой актив не может использоваться по первоначальному назначению (пп. 14.1.191 НК). А раз нет поставки, то на сумму возмещения убытков НДС не начисляют.

О том, что налогоплательщик не обязан начислять обязательства при ликвидации ОС в связи с кражей, говорит и абзац второй п. 189.9 НК. Однако у предприятия должны быть документы, подтверждающие факт хищения.

Кража запасов. Согласно пп. «г» п. 198.5 НК, в случае кражи запасов необходимо начислить налоговые обязательства исходя из стоимости их приобретения. Налоговый кредит не корректируется.

При краже МНМА налоговые обязательства рассчитываются исходя из балансовой стоимости объекта (так как это необоротный актив) – согласно п. 189.1 НК. Однако если такой объект полностью самортизирован, то его балансовая стоимость равна нулю. Поэтому не исключено, что налоговые органы в этом случае будут воспринимать объект МНМА как запасы и требовать начисления налоговых обязательств исходя из стоимости его приобретения. Но мы считаем, что это неправомерно. Ведь в п. 189.1 НК в качестве базы налогообложения указана балансовая стоимость не только для ОС, а для всех необоротных активов.

При возврате украденных запасов предприятие, на наш взгляд, имеет право включить в налоговый кредит сумму НДС в размере начисленных ранее налоговых обязательств по этим запасам – на основании бухгалтерской справки (абзац шестой п. 198.5 НК).

Пример

В апреле 2014 года на предприятии произошла кража принтера и инструментов. Принтер числится на субсчете 104 «Машины и оборудование», его первоначальная стоимость – 5 000 грн., остаточная – 2 420 грн. Инструменты числятся на складе на счете 22 «МБП». Виновник кражи в дальнейшем установлен, им возмещена стоимость украденного имущества.

Бухгалтерский и налоговый учет при хищении имущества

В соответствии с примечанием к статье 158 Уголовного кодекса хищение — это завладение чужим имуществом в корыстных целях. Хищение совершается разными способами. Это может быть кража, грабеж, разбой, мошенничество, присвоение или растрата.

Однако независимо от способа хищения результат всегда один — собственнику или владельцу имущества причиняется ущерб.

Ведь они лишаются собственности (объекта владения).

- порчей по вине виновного либо в результате стихийного бедствия, кражей объектов основных средств.

- списанием в связи с приходом основного средства в негодность;

- в связи с их продажей;

- передачей в уставный фонд другому предприятию, организации;

При проведении операции по продаже объекта средства кроме обычного договора и накладной необходимо составить акт приёма-передачи основных средств (типовая форма № ОС-1), а для зданий (сооружений) по форме № ОС-1а.

В соответствии с пунктом 27 Положения по ведению бухгалтерского учета, в случае установления на предприятии факта хищения основного средства в обязательном порядке должна быть проведена инвентаризация основных средств. В этих целях приказом руководителя предприятия может быть создана постоянно действующая комиссия, в состав которой входят соответствующие должностные лица (в том числе и представитель бухгалтерии или главный бухгалтер)

Часто возникают ситуации, при которых в гостинице пропадают полотенца, халаты, даже постельное белье.

Если же происходит кража вещей, оборудования, отнесенных в учете к основным средствам, то возникает необходимость правильного их списания. В дальнейшем ситуация может развиваться очень неспешно. Правоохранительные органы заведут дело, потом его приостановят, поскольку закрыть не могут — факт кражи налицо, а найти вора окажется не под силу.

При проведении годовой плановой инвентаризации в бюджетном учреждении выявлена недостача основных средств

Рассмотрев вопрос, мы пришли к следующему выводу: При отражении операций, связанных с недостачей материальных запасов, в 15-17 разрядах счетов 2 209 71 000 и 2 401 10 172 следует указывать статью 410 «Уменьшение стоимости основных средств». Если следственные органы официально уведомляют учреждение о прекращении уголовного дела, учреждением может быть рассмотрен вопрос о признании образовавшейся дебиторской задолженности по возмещению ущерба нереальной ко взысканию и списании ее с баланса.

В соответствии со ст. 158 УК РФ под хищением понимаются совершенные с корыстной целью противоправные безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившие ущерб собственнику или иному владельцу этого имущества.

Нормы данной статьи квалифицируют хищение как уголовное преступление, за которое установлена уголовная ответственность.

ОТВЕТ: Если на предприятии произошла кража, то сразу же после того, как представители правоохранительных органов осмотрят место преступления, предприятию необходимо провести инвентаризацию и установить точно, что именно пропало.

Такое требование содержится в подпункте “г” п.

3 Инструкции № 69*. На основании сличительных ведомостей и ведомостей результатов инвентаризации предприятие определяет размер прямых убытков от кражи.

Ситуация. На предприятии похищена одна из частей основного средства, которые учитываются в составе одного инвентарного объекта.

Если организация решит ремонтировать основное средство, его общая стоимость не изменится — расходы на ремонт будут списаны единовременно. А как быть, если предприятие примет решение не проводить восстановительные работы?

Первоначальную стоимость украденной части основного средства следует определять по учетным данным.

Недостача полностью самортизированных основных средств: как определить их стоимость

Нередки случаи, когда в организации эксплуатируется основное средство, амортизация по которому уже полностью начислена. Казалось бы, все хорошо: затраты не растут, а продукция выпускается. Но возникают ситуации, когда стоимость такого имущества необходимо определить.

В частности, в летний период активизировалась строительная деятельность, при этом участились случаи кражи строительного инструмента, амортизация по которому уже полностью начислена.

Как происходит списание имущества при краже: как отразить это в учете?

Кражи на предприятиях – не редкость. Сотрудники часто стараются унести с работы что-нибудь домой, и это приводит к огромным недостачам. В конечном итоге хищение раскрывается, виновного привлекают к ответственности, но вернуть украденное не всегда возможно. В таком случае бухгалтеру необходимо списать его с баланса предприятия.

Эта процедура отличается от других типов снятия имущества с баланса. Нужно знать, как правильно отразить факт кражи в бухучете, чтобы у контролирующих органов не возникло вопросов относительно правомерности данных действий. Если вам нужна юридическая или бухгалтерская помощь при хищениях на предприятии, наши специалисты готовы прийти на помощь.

При выявлении кражи руководитель имеет право провести внутреннее расследование либо обратиться в правоохранительные органы. Рекомендуется вызвать полицию, чтобы место преступления было осмотрено, и был составлен акт о хищении имущества. Виновный может понести следующую ответственность:

- дисциплинарную;

- административную (по ст. 7.27 КоАП, если сумма украденного не превысила 2 500 рублей);

- уголовную (по ст. 158 УК РФ, если ущерб больше 2 500 рублей).

Стоимость украденного имущества, как и его количество, определяется в ходе инвентаризации. Не нужно проводить полную процедуру, достаточно переучета конкретной группы вещей или ценностей. К примеру, если было допущено хищение денежных средств из кассы, инвентаризация и списание проводятся по остатку.

Должны присутствовать все лица, несущие материальную ответственность за сохранность товара. Например, если была допущена кража на складе, необходимо, чтобы присутствовали сотрудники склада, если речь идет о хищении на кассе – кассиры и другие ответственные лица.

Поскольку оценить стоимость украденного имущества затруднительно, убытки для бюджета предприятия оценивают по балансовой стоимости. Полученную сумму обязан компенсировать работник или иное лицо, совершившее хищение. Стоимость может быть компенсирована сразу же, либо работодатель может вычесть ее из дохода работника (но не более 20% заработка).

Если совершившее хищение лицо было установлено, ущерб за кражу основных средств взыскивается именно с него. В таком случае предприятие получает внереализационный доход, а датой начисления считается день, когда возникли основания для взыскания. Кража является ущербом для организации, поэтому необходимо документально подтвердить факт расходов для дальнейшего списания.

Если предприятие располагает необходимыми документами для подтверждения факта преступления, списывать имущество нужно по статье внереализационных расходов. Вносить нужно полную стоимость украденных основных средств или товара.

Можно воспользоваться одним из трех вариантов:

- постановление о приостановке уголовного дела в связи с невозможностью установления виновного;

- постановление о прекращении уголовного дела и списание по итогам расследования;

- справка из правоохранительных органов о том, что виновник хищения не установлен.

Специалисты рекомендуют пользоваться вторым вариантом, несмотря на то, что последнее распоряжение Минфина, указанное в Письме от 27.08.2010 № 03-03-06/4/81, предлагает воспользоваться первым. Причина в пользу второго варианта следующая: после подачи заявления начинается предварительное уголовное дело. Оно закрывается по прошествии 60 дней с момента начала расследования. Однако ст. 210 Уголовно-процессуального кодекса РФ предусматривает поиск лица, которое должно быть привлечено к ответственности, несмотря на приостановку уголовного дела. Если он так и не будет найден, уголовное дело закроют по истечении срока давности. Именно по дате закрытия необходимо проводить списание основных средств предприятия.

Распространен вопрос: уплачивается ли НДС в этом случае? Ответ: не уплачивается. Восстановление НДС требуется лишь в некоторых случаях, предусмотренных ст. 170 НК РФ. В документе нет ни слова о хищении. В случае возмещения виновным нанесенных убытков корректировать налоговые вычеты также не нужно. Минфин пытался требовать восстановления, однако возникло большое количество недопониманий, которые привели к арбитражным спорам.

После проведения инвентаризации бухгалтерия имеет право отразить стоимость похищенной собственности по дебету 94: «Недостача и потеря от порчи». В дальнейшем возможность списания зависит от того, был ли выявлен виновник или нет.

Если ценности украл сотрудник, он обязан возместить ущерб. В таком случае проводить списание с кредита 94 в дебет 73 «Расчеты с персоналом по прочим операциям». Неважно, как гражданин будет возмещать нанесенный ущерб: самостоятельно либо после признания его виновным в судебном порядке.

Если виновное лицо обязано компенсировать не балансовую, а рыночную стоимость собственности, списывать нужно по дебету 73 и кредиту 98 «Доходы будущих периодов». Однако чтобы провести процедуру таким образом, необходима независимая оценка эксперта. После компенсации суммы разницы нужно списать со счета 98 и перевести в кредит 91: «Прочие доходы и расходы».

Если виновником признано третье лицо, компенсация проводится по счету 76: «Расчеты с разными дебиторами и кредиторами». Если найти виновных не удалось, либо же собственник «простил» виновному стоимость ущерба, списание проводится по дебету 91. Однако в этом случае нужны соответствующие основания. Факт невозможности выявления виновных документально подтверждается правоохранительными органами. Если собственник не намерен взыскивать стоимость ущерба, он должен оформить свой отказ в письменном виде. В противном случае провести списание по дебету 91 будет невозможно.

Если вам нужна помощь в делах о кражах на предприятии, наши специалисты готовы прийти на помощь. Мы поможем провести внутреннее расследование и возьмем на себя взаимодействие со следственными органами, что поможет быстрее выявить виновного. Кроме того, наши сотрудники помогут провести списание основных средств, утраченных в результате кражи, и правильно оформить основания для этого. С нашими услугами у вас не возникнет проблем с контролирующими органами.

| Видео (кликните для воспроизведения). |

Записаться на консультацию вы можете по телефону или через форму на сайте. Стоимость услуг юриста будет зависеть от сложности дела, этапа, на котором вы обратитесь к адвокату, а также от его квалификации.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.