Информация на тему: "договор страхования считается заключенным с момента" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

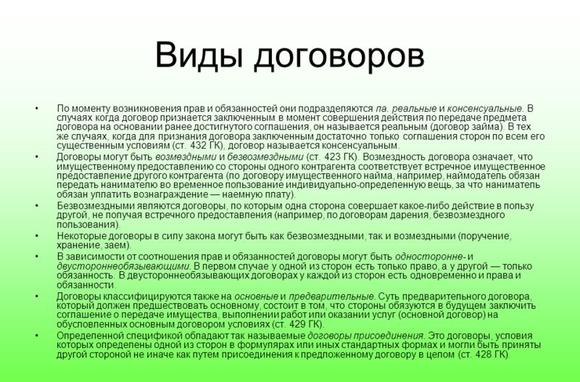

Содержание

Частой ошибкой страховщиков является неверное определение момента заключения договора страхования. В п. 1 ст. 432 ГК РФ записано: “Договор считается заключенным, если между сторонами. достигнуто соглашение по всем существенным условиям договора”, а в п.

Таким образом, если договором или законом момент вступления в силу (заключения) договора страхования не определен, то он наступает при получении первого взноса, а до этого страховые отношения между сторонами отсутствуют.

Если договором установлен иной момент вступления договора страхования в силу или страховая премия вносится в рассрочку, то в договоре, как правило, указывают срок уплаты страховых взносов. Следует внимательно отнестись к этому условию, так как подпункт “в” п. 1 ст. 23 Закона РФ “О страховании” предусматривает, что при неуплате страхователем в срок страховых взносов договор страхования прекращается. Следовательно, если страхователь полностью или частично просрочил уплату взноса, деньги, поступившие после установленного срока, не являются страховым взносом, так как договор страхования уже не действует.

Если премия вносится в рассрочку, это условие можно обойти, так как в таком случае п. 3 ст. 954 ГК предусматривает возможность определить в договоре иные последствия неуплаты в срок очередного взноса. Для определенности целесообразно в договор включить такой текст: “В случае неуплаты в срок очередного страхового взноса договор страхования не прекращает своего действия, а. “. Однако следует помнить, что в том случае, когда рассрочка не предусмотрена, п. 3 ст. 954 ГК не действует.

Договор страхования считается заключенным с момента

При наступившем страховом событии страхователю часто бывает сложно выполнить свои обязанности, так как он не помнит точно условия страхования. Определенные сложности могут возникнуть, когда страхователю нужно оспорить отказ страховой компании выплатить страховое возмещение. Поэтому, при заключении договора страхования, страхователь должен потребовать, чтобы ему выдали правила страхования.

Новым Гражданским кодексом установлено: условия, содержащиеся в правилах страхования и не включенные в договор страхования, обязательны для страхователя (выгодоприобретателя), если в договоре прямо указывается на применение таких правил, и сами правила изложены в одном документе с договором или на его оборотной стороне или приложены к нему.

В последнем случае вручение страхователю правил страхования должно быть удостоверено записью в договоре. Если правила страхования не излагаются в договоре страхования (на обороте полиса), а в договоре (полисе) отсутствует запись о вручении правил страхователю, в соответствии с ч. 2 ст. 943 ГК РФ, это может расцениваться как необязательность выполнения страхователем (выгодоприобретателем) установленных правилами обязанностей.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

С какого момента договор страхования считается заключенным?

Договор страхования, если в нем не оговорено иное, вступает в силу с момента уплаты страховой премии или первого ее взноса.

1. Договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса.

2. Страхование, обусловленное договором страхования, распространяется на страховые случаи, происшедшие после вступления договора страхования в силу, если в договоре не предусмотрен иной срок начала действия страхования.

1. Пункт 1 комментируемой статьи определяет не только момент вступления в силу, но и момент заключения договора страхования, поскольку действие договора не может начаться до того, как он заключен. По общему правилу договор страхования считается реальным (п. 2 ст. 433 ГК), т.е. заключенным с момента уплаты страховой премии (первого взноса, если предусмотрена уплата премии в рассрочку). Впрочем, договором страхования может быть установлен и иной момент его заключения — начиная с достижения сторонами соглашения по всем существенным условиям и заканчивая любым более поздним обстоятельством. Иными словами, стороны могут сконструировать договор страхования и как консенсуальный.

2. В п. 2 комментируемой статьи содержится дополнительное ограничение свободы сторон при определении ими начала действия договора страхования. По общему правилу страхование предполагает защиту от опасности, которая возникнет в будущем, т.е. закон не допускает, чтобы при заключении договора страховой случай уже наступил. Иначе страхование превратится в простое возмещение убытков. Поэтому исключено указание в договоре на такой страховой риск, который уже превратился в страховой случай. Договор страхования, заключенный в отношении уже наступившего случая, недействителен. Впрочем, законом может быть предусмотрено, что названные случаи также подпадают под страхование (см. ст. 261 КТМ).

3. Правило о том, что стороны могут договориться о распространении страхования не только на те случаи, которые наступили после вступления договора в силу, следует толковать ограничительно. Подобные случаи должны наступать в любой момент после заключения договора страхования, но до его прекращения (см. комментарий к ст. 958 ГК), если иное не предусмотрено законом. Именно в этот период страхователю (выгодоприобретателю) предоставляется страховая защита. Причем стороны не лишены права заключить соглашение о том, что договор страхования будет распространяться не на все страховые случаи, которые произошли в период его действия.

Договор страхования считается заключенным с момента

Добровольное осуществляется на основе страхования, который должен заключаться в письменной форме. Наряду с законом

«Об организации страхового дела в Российской Федерации»

правовые нормы, регулирующие договор страхования, представлены в главе 48 ГК РФ.

Договор страхования — это соглашение между страхователем и страховщиком. По этому соглашению страховщик обязуется при случае произвести страховую выплату страхователю, а страхователь обязуется выплачивать страховые взносы в установленные сроки. Основной целью работы андеррайтера является получение уверенности в том .

Договор страхования считается заключенным с момента

При наступившем событии страхователю часто бывает сложно выполнить свои обязанности, так как он не помнит точно условия. Определенные сложности могут возникнуть, когда страхователю нужно оспорить отказ компании выплатить страховое возмещение.

Поэтому, при заключении договора, страхователь должен потребовать, чтобы ему выдали правила страхования. Новым Гражданским кодексом установлено: условия, содержащиеся в правилах и не включенные в, обязательны для страхователя (выгодоприобретателя), если в прямо указывается на применение таких правил, и сами правила изложены в одном документе с договором или на его оборотной стороне или приложены к нему.

Момент заключения страхования — Курсовая Работа, раздел Экономика, — 2000 год — Проблемы страхования автотранспорта в России Момент Заключения Договора Страхования. Частая Ошибка Страховщиков Неверное О.

Момент заключения договора определяется статьей 433 ГК, в п. 2 которой записано Если в соответствии с законом для заключения договора необходима также передача имущества, договор считается заключенным с момента передачи соответствующего имущества.

Таким образом, если договором или законом момент вступления в силу (заключения) договора страхования не определен, то он наступает при получении первого взноса, а до этого страховые отношения между сторонами отсутствуют. И если первые деньги, полученные страховщиком, либо не совпадают с суммой первого взноса, установленной в договоре, либо имеются иные основания сомневаться в том, что данный платеж — это первый взнос, то полученные деньги не могут считаться страховым взносом или его частью и подлежат налогообложению в общем порядке, так как до первого взноса между сторонами нет страховых отношений.

медицинского считается заключенным с момента уплаты первого страхового взноса, если условиями договора не установлено иное. Размер страхового взноса на ДМС, в соответствии со ст.17 Закона N 1499-1, определяется по соглашению сторон. Следует отличать действие страхования (осуществления страховой защиты путем страховых выплат при наступлении страховых случае) от срока.

Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки.

Договор может содержать и другие условия, определяемые по соглашению сторон, и должен отвечать общим условиям действительности сделки, предусмотренным гражданским законодательством Российской Федерации.

Госгортехнадзора РФ от 23.04.1998 N 01-17/116 «О страховании ответственности за причинение вреда при эксплуатации опасных производственных объектов» (вместе с «Правилами страхования (стандартными) гражданской ответственности организаций.

10.1. Договор вступает в силу с момента поступления на счет Страховщика единовременной страховой премии или ее первого рассроченного страхового взноса.

По одна сторона (страхователь) вносит другой стороне (страховщику) предусмотренную денежную сумму (страховой взнос), а страховщик обязуется при наступлении указанного в события (страхового случая) выплатить страхователю или иному лицу, в пользу которого заключен договор страхования, сумму. двусторонний, так как и страховщик, и страхователь наделены взаимными правами и обязанностями; возмездный и реальный, т.

Работа сделанна в 2000 году

Момент заключения договора страхования – Курсовая Работа, раздел Экономика, – 2000 год – Проблемы страхования автотранспорта в России Момент Заключения Договора Страхования. Частая Ошибка Страховщиков Неверное О.

Момент заключения договора страхования. Частая ошибка страховщиков неверное определение момента заключения договора страхования.

В п. 1 статьи 432 ГК записано Договор считается заключенным, если между сторонами достигнуто соглашение по всем существенным условиям договора, а в п. 2 статьи 16 Закона Об организации страхового дела в Российской Федерации записано Договор страхования вступает в силу с момента уплаты страхователем первого страхового взноса, если договором или законом не предусмотрено иное. В связи с этим страховщики полагают, что договор заключен, когда он подписан сторонами, т.е. что страховые отношения возникают с момента подписания договора, а с момента получения первого взноса ранее заключенный договор вступает в силу. Но в п. 1 статьи 425 ГК записано Договор вступает в силу и становится обязательным для сторон с момента его заключения. ГК, как мы видим, устанавливает, что факт заключения договора и факт его вступления в силу наступают одновременно, т.е. по существу это один и тот же факт. Причина возникновения ошибки неверное понимание приведенного текста п. 1 статьи 432 ГК. Статья 432 определяет не момент заключения договора, а условие, при котором договор считается заключенным.

Момент заключения договора определяется статьей 433 ГК, в п. 2 которой записано Если в соответствии с законом для заключения договора необходима также передача имущества, договор считается заключенным с момента передачи соответствующего имущества. Именно это и происходит в случае договора страхования.

Таким образом, если договором или законом момент вступления в силу заключения договора страхования не определен, то он наступает при получении первого взноса, а до этого страховые отношения между сторонами отсутствуют.

И если первые деньги, полученные страховщиком, либо не совпадают с суммой первого взноса, установленной в договоре, либо имеются иные основания сомневаться в том, что данный платеж это первый страховой взнос, то полученные деньги не могут считаться страховым взносом или его частью и подлежат налогообложению в общем порядке, так как до первого взноса между сторонами нет страховых отношений.

Эта тема принадлежит разделу:

Московское страховое от огня общество, образованное указом Александра II 5 мая 1858 года, первым столкнулось со сложностями работы в новых.. Учредителями его были текстильные фабриканты Лев Кноп и Алексей Хлудов.. Имея перед собой готовые образцы в лице компаний первой половины века, создатели Московского общества не стали вносить..

Если Вам нужно дополнительный материал на эту тему, или Вы не нашли то, что искали, рекомендуем воспользоваться поиском по нашей базе работ: Момент заключения договора страхования

Если этот материал оказался полезным ля Вас, Вы можете сохранить его на свою страничку в социальных сетях:

Советский период

Советский период. Первые мероприятия советской власти в области организации страхования характеризуются восприятием определенных традиций предреволюционной практики. В этих и в дальнейших мероприят

Страхование автотранспорта в России сегодня

СТРАХОВАНИЕ АВТОТРАНСПОРТА В РОССИИ СЕГОДНЯ. В связи с развитием производства автомашин и распространением автомобильного транспорта во всем мире возникла необходимость в страховании средств трансп

Проблемы вытекающие из ошибок при заключении страхования

ПРОБЛЕМЫ ВЫТЕКАЮЩИЕ ИЗ ОШИБОК ПРИ ЗАКЛЮЧЕНИИ СТРАХОВАНИЯ. Одно из существенных отличий сделки страхования от других сделок в том, что ее недействительность почти всегда связана с серьезными финансо

Существенные условия договора страхования

Существенные условия договора страхования. Большинству страховщиков хорошо известен текст части первой, п. 1 статьи 432 ГК о необходимости согласования всех существенных условий договора, однако ча

Мошенничество

Мошенничество. Было бы наивным предполагать, что формирование российского страхового рынка не будет испытывать тех сложностей, которые присутствуют на рынках развитых стран. Не нова, к сожалению, и

Определение страховой стоимости имущества

Определение страховой стоимости имущества. Обычно документами, служащими основой для определения размера страховой стоимости для транспортных средств отечественного производства, являются справка-с

Определение ущерба и размера страховой выплаты

Определение ущерба и размера страховой выплаты. При добровольном страховании средств транспорта размер нанесенного страхователю ущерба и сумма страхового возмещения определяются на основании страхо

Договор страхования считается заключенным с момента

Таким образом, если договором или законом момент вступления в силу (заключения) не определен, то он наступает при получении первого взноса, а до этого страховые отношения между сторонами отсутствуют.

И если первые деньги, полученные страховщиком, либо не совпадают с суммой первого взноса, установленной в, либо имеются иные основания сомневаться в том, что данный платеж — это первый страховой взнос, то полученные деньги не могут считаться страховым взносом или его частью и подлежат налогообложению в общем порядке, так как до первого взноса между сторонами нет страховых отношений.

Если договором установлен иной момент вступления договора страхования в силу или страховая премия вносится в рассрочку, то в, как правило, указывают срок уплаты страховых взносов. Следует внимательно отнестись к этому условию, так как подпункт «в» п. 1 ст. 23 Закона РФ «О» предусматривает, что при неуплате страхователем в срок взносов договор страхования прекращается. Следовательно, если страхователь полностью или частично просрочил уплату взноса, деньги, поступившие после установленного срока, не являются страховым взносом, так как договор уже не действует.

Если премия вносится в рассрочку, это условие можно обойти, так как в таком случае п.

3 ст. 954 ГК предусматривает возможность определить в договоре иные последствия неуплаты в срок очередного взноса. Для определенности целесообразно в договор включить такой текст: «В случае неуплаты в срок очередного страхового взноса страхования не прекращает своего действия, а.

«. Однако следует помнить, что в том случае, когда рассрочка не предусмотрена, п.

3 ст. 954 ГК не действует.

Договор страхования считается заключенным с момента

Пресса о страховании, страховых компаниях и страховом рынке

Пределы правоспособности страховщика В ГК РФ 1994 г. имеется статья 173, которая называется «Недействительность сделки юридического лица, выходящей за пределы его правоспособности» .

Таким образом, действие по продолжительности может не совпадать со сроком страхования.

При наступившем страховом событии страхователю часто бывает сложно выполнить свои обязанности, так как он не помнит точно условия страхования.

Определенные сложности могут возникнуть, когда страхователю нужно оспорить отказ страховой компании выплатить возмещение. Поэтому, при заключении страхования, страхователь должен потребовать, чтобы ему выдали правила страхования.

Новым Гражданским кодексом установлено: условия, содержащиеся в правилах и не включенные в договор страхования, обязательны для страхователя (выгодоприобретателя), если в прямо указывается на применение таких правил, и сами правила изложены в одном документе с договором или на его оборотной стороне или приложены к нему.

В последнем случае вручение страхователю правил страхования должно быть удостоверено записью в.

| Видео (кликните для воспроизведения). |

Если правила страхования не излагаются в (на обороте полиса), а в (полисе) отсутствует запись о вручении правил страхователю, в соответствии с ч. 2 ст.

К вопросу о вступлении договора страхования в силу Текст научной статьи по специальности «Государство и право. Юридические науки»

Аннотация научной статьи по государству и праву, юридическим наукам, автор научной работы — Червань Любовь Алексеевна

Рассматривается вопрос о моменте, с которого договор страхования считается заключенным, анализируются правовые последствия подписания страхователем и страховщиком текста договора страхования , а также предприняты попытки выявить такие признаки договора страхования , которые обуславливают реальный характер данного договора .

Похожие темы научных работ по государству и праву, юридическим наукам , автор научной работы — Червань Любовь Алексеевна,

Текст научной работы на тему «К вопросу о вступлении договора страхования в силу»

Вестник Омского университета. Серия «Право». 2009. № 3 (20). С. 36-39. © Л.А. Червань, 2009

К ВОПРОСУ О ВСТУПЛЕНИИ ДОГОВОРА СТРАХОВАНИЯ В СИЛУ

Рассматривается вопрос о моменте, с которого договор страхования считается заключенным, анализируются правовые последствия подписания страхователем и страховщиком текста договора страхования, а также предприняты попытки выявить такие признаки договора страхования, которые обуславливают реальный характер данного договора.

Ключевые слова: договор, страхование, реальный договор, консенсуальный договор, заключение договора страхования.

In clause the question on the moment from which the contract of insurance is conduded, legal consequences of signing are analyzed by the insurant and the insurer of the text of the insurance contract, and also attempts to reveal such attributes of insurance contract which cause real character of the given contract are undertaken.

Ключевые слова: contract, insurance, real contract, consensual contract, conclusion of insurance contract.

Вопрос о том, является ли договор страхования реальным или консенсуальным, не находит своего однозначного решения. Так, одни авторы характеризуют договор страхования как реальный, не подвергая данный постулат ни малейшему сомнению [1], другие же – как консенсуальный [2]. Учитывая, что деление договоров на реальные и консенсуальные имеет не только теоретическое, но и огромное практическое значение, считаем необходимым вопрос о том, является ли договор страхования реальным или консенсуальным, рассмотреть более подробно. Причем наиболее важно не столько дать ответ на этот вопрос, сколько объяснить, почему он является таковым, что не возможно достичь без выявления таких характеристик договора страхования, которые бы с необходимостью влекли за собой признание договора страхования либо реальным, либо консенсуальным. Столь категоричная постановка объясняется тем, что построение того или иного договора по реальной или консенсуальной модели является (во всяком случае, должно являться) не прихотью законодателя, а объективно сложившейся в гражданском обороте и доктринально подтвержденной практикой.

Следует отметить, что в ГК РФ термины «консенсуальный» и «реальный» договор отсутствуют, эти понятия выработаны наукой и опираются на нормы ст. 433 ГК РФ, которая и позволяет сделать вывод о том, что

действующее гражданское право классифицирует договоры по моменту их заключения на консенсуальные и реальные. Так, п. 1 ст. 433 ГК РФ предусматривает общее правило о том, что договор признается заключенным в момент получения лицом, направившим оферту, её акцепта, то есть для того, чтобы договор считался заключенным, достаточно достижения сторонами соглашения по всем существенным условиям договора. Пункт 2 ст. 433 ГК РФ содержит исключение из общего правила и устанавливает, что если в соответствии с законом для заключения договора необходима также передача имущества, договор считается заключенным с момента передачи соответствующего имущества (ст. 224 ГК РФ). Квалификация конкретного договора как реального или консенсуального обычно обеспечивается за счет использования в легальном определении договора формулировки «обязуется совершить», если речь идет о консенсуальном договоре, и «передает», если речь идет о реальном договоре. Хотя использование термина «передает» не является обязательным, и с учетом специфики тех или иных видов договоров «реальный» характер договора может подчеркиваться иными формулировками. Так, например, в договоре перевозки говорится, о том, что перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения (ст. 785 ГК РФ), а в дого-

воре банковского вклада речь идет сумме, принятой банком (ст. 834 ГК РФ). Но каким бы способом не отражался реальный характер договора, однозначно явствует, что для того, чтобы такой договор считался заключенным, необходимо совершить акт передачи имущества.

Однако считаем, что договор страхования по своей сущности является договором реальным и это должно четко и последовательно прослеживаться в нормативно-правовом материале.

Подтверждение тому базируется, в первую очередь, на сущности страхования. Так, п. 1 ст. 2 Закона «Об организации страхового

дела» дает определение страхования: страхование – отношения по защите интересов физических и юридических лиц Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков. Таким образом, страхование основано на принципе обязательного формирования специального денежного фонда, из которого производятся страховые выплаты. Если такой фонд не создается, то есть страхователь не пополняет этот фонд, не уплачивает страховую премию, то нет и страхования, а возникшие между сторонами отношения, хотя внешне и напоминающие страховые, таковыми являться не будут. Следовательно, уплата страховой премии является необходимым элементом в структуре договора страхования.

Кроме того, косвенное подтверждение того, что договор страхования является реальным, можно найти и в легальном определении договора страхования, правда только в отношении договора личного страхования. Как известно, ГК РФ не дает общего определения договора страхования и отдельно раскрывается содержание договора имущественного страхования (ст. 929 ГК РФ) и личного страхования (ст. 934 ГК РФ). В п. 1 ст. 934 ГК РФ предусмотрено, что по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму. Отметим, что п. 1 ст. 929 ГК РФ, посвященный договору имущественного страхования такую оговорку – уплачиваемую другой стороной – не содержит.

Кроме того, следует иметь в виду, что договор страхования является «алеаторной сделкой». Заключая договор страхования, ни страхователь, ни страховщик с достоверностью не знают, наступит или нет страховой случай по договору страхования и, соответственно, кто выиграет в этом «пари». А если признать договор страхования консенсуальным, то есть признать, что обязательства по

договору страхования возникают независимо от уплаты страхователем страховой премии, то при наступлении страхового случая страховщик обязан будет произвести страховую выплату по договору. А если страховой случай не наступит, то у страхователя имеется возможность уклоняться от добровольного исполнения обязательства по договору и страховщик будет вынужден ввязываться в судебные тяжбы, требуя принудительного исполнения обязательств страхователем, в результате чего система страхования будет поставлена под угрозу, поскольку страховщик будет вынужден выполнять не свойственные ему функции.

Итак, договор страхования по своей юридической природе – реальный договор, то есть считается заключенным в момент уплаты страховой премии в полном объеме или первого его взноса, если договором предусмотрена уплата страховой премии в рассрочку. Однако нужно определить правовое значение подписанного сторонами текста договора.

Возникает вопрос, может ли страховщик требовать уплаты страховой премии, ответ: конечно же, нет. Высшие судебные инстанции также придерживаются позиции реального договора страхования. Так, Президиум Высшего арбитражного суда РФ в Обзоре практики, связанной с исполнением договора страхования, отмечает, что «в силу пункта 1 статьи 957 ГК РФ договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или её первого взноса. В договоре страхования, заключенном между истцом и ответчиком, не был предусмотрен момент его вступления в силу. Следовательно, договор вступил в силу в момент уплаты премии, то есть через месяц после его подписания» [4].

Другой вопрос: может ли страховщик отказаться от принятия страховой премии? Это вполне реально, если страховая премия уплачивается в наличной форме. В безналичной форме деньги в любом случае будут зачислены на счет страховщика, поскольку при зачислении денежных средств согласие владельца счета не испрашивается, однако означает ли это, что страховщик согласился на принятие страховой премии и, соответственно, на заключение договора страхования. Ведь способ расчета не должен влиять на

незаключенным, а уплаченные страхователем денежные средства будут являться не страховой премией по договору страхования, а неосновательным обогащением, то есть внедоговорным обязательством. Это очень важный, на наш взгляд, момент, который должны иметь в виду страхователи, поскольку не всегда страхователь исполняет денежные обязательства строго в установленные сроки, полагая, что один-два дня задержки оплаты не повлекут неблагоприятный последствий. А эти один-два дня как раз и могут создать реальную угрозу для действительности договора страхования, так как при наступлении страхового случая дают страховщику основания ссылаться на незаключенность договора страхования в виду отсутствия уплаты страховой премии в установленный срок и отсутствие сообщения страховщика на принятие акцепта, полученного с опозданием.

Таким образом, следует признать, что договор страхования является реальным договором. Однако квалификацию договора страхования как реального договора, считаем, нужно обосновывать в первую очередь не ст. 957 ГК РФ, а ст. 934 ГК РФ, которую

следует применять по аналогии и к договору имущественного страхования. Кроме того, считаем необходимым в целях установления единообразия регулирования таких сходных правоотношений, как вытекающие из договора личного и имущественного страхования, в текст п. 1 ст. 929 ГК РФ включить слова «уплачиваемую другой стороной».

1. См., например: Хаскельберг Б.Л., Ровный В.В. Консенсуальные и реальные договоры в гражданском праве. – Томск: Изд-во Том. ун-та, 2003. – С. 24.; Брагинский М.И., Витрян-ский В.В. Договорное право. Книга третья: Договоры о выполнении работ и оказании услуг. – М.: Статут, 2002. – С. 557-558.

2. См., например: Фогельсон Ю.Б. Комментарий к страховому законодательству. – М.: Юрист, 2000. – С. 169; Комментарий к Гражданскому кодексу РФ: в 3 т. – Т. 2. – 3-е изд., перераб. и доп. / под ред. Т. Е. Абовой, А.Ю. Кабалки-ной. – М.: Юрайт-Издат, 2006.

3. Фогельсон Ю.Б. Указ. соч. – С. 169-170.

4. См.: Информационное письмо Президиума Высшего Арбитражного суда РФ от 28 ноября 2003 г. № 75 // Вестник Высшего Арбитражного Суда Российской Федерации. – 2004. -№ 1. – П. 25.

Договор ДМС — один из наиболее распространенных видов договора страхования. Для заключения договора надо обратиться в специализированную компанию, имеющую лицензию на право заниматься медицинским страхованием (ст. 938 ГК РФ).

Договор ДМС обязательно должен быть заключен в письменной форме (п. п. 1, 2 ст. 940 ГК РФ). Стандартная форма договора, как правило, своя у каждого страховщика (п. 3 ст. 940 ГК РФ).

Вам остается только внимательно изучить, насколько выгодны для вас предлагаемые страховщиком условия.

Условия договора определяются установленными в страховых компаниях правилами ДМС. Основные условия в любом договоре ДМС следующие.

1. Срок действия договора

Без указания срока действия договор будет признан недействительным.

В большинстве случаев договор ДМС считается заключенным с момента подписания текста договора. Однако он может предусматривать иное. Это означает, что возможны два варианта:

- договор может предусматривать условие, согласно которому он считается заключенным с момента его подписания. На практике этот вариант наиболее распространенный;

- договор может вступать в силу с момента уплаты первого страхового взноса (п. 1 ст. 957 ГК РФ).

На практике срок действия договора ДМС и срок страхования, то есть период, в течение которого вы вправе обращаться за медицинской помощью, которую страховщик обязан оплатить, часто не совпадают. Это означает, что, во-первых, стороны договора ДМС могут предусмотреть, что оплачивается в том числе медицинская помощь, которая была оказана до момента заключения данной сделки. Во-вторых, в договоре может быть предусмотрена и обратная ситуация, а именно оплата только тех медицинских услуг, которые будут оказываться с более позднего момента, чем момент заключения договора. Например, в договоре ДМС, который заключен 20 декабря, указывается, что медицинская помощь оплачивается с 1 января следующего года.

2. Численность и имена застрахованных лиц

Чаще всего эти сведения оформляют в виде приложения к договору. Медицинское страхование может быть индивидуальным и коллективным. Договор ДМС начинается с представления страхователем заявления на страхование. Заявление может быть составлено:

- на самого страхователя, на членов его семьи (индивидуальное страхование);

- на работников организации (коллективное страхование).

При заключении договора ДМС работодателем в отношении работников работодатель является страхователем, а работники — застрахованными лицами.

3. Виды страховых случаев

В договоре ДМС должны быть указаны виды страховых случаев и исключения из них, на которые не распространяется действие страховки.

Страховым случаем по ДМС, как правило, является обращение застрахованного лица за оказанием медицинских услуг, предусмотренных программой ДМС, в медицинское учреждение, входящее в перечень медицинских учреждений, включенных в данную программу ДМС.

В частности, договором может быть предусмотрено оказание амбулаторно-поликлинической помощи, стоматологической помощи, помощи на дому, скорой и неотложной медицинской помощи, экстренной и плановой стационарной помощи. Подробный перечень таких услуг может быть приведен в приложении к договору.

Исключением из страховых случаев может являться, например, обращение за медицинской помощью при получении травмы в состоянии алкогольного или наркотического опьянения.

Начните выбор полиса ДМС с определения состава услуг, которые должны входить в договор страхования. Выбирайте программу ДМС в зависимости от состояния здоровья, места проживания и возможности доступа в лечебные учреждения соответствующего уровня, а также возраста застрахованного лица.

4. Размер, сроки и порядок внесения страховой премии

Размер страховой премии (т.е. платы за страхование) определяется в соответствии с установленными страховыми тарифами.

Сроки и порядок внесения страховой премии устанавливаются договором страхования. Так, договором страхования может быть предусмотрено внесение страховой премии в рассрочку. При этом следует учитывать, что договором также предусматриваются последствия неуплаты в установленный срок страховых взносов (ст. 954 ГК РФ).

Кроме того, с 02.03.2016 в течение 90 дней у страховых компаний появляется обязанность предусмотреть условие о возврате страхователю уплаченной страховой премии по вновь заключаемым договорам добровольного страхования. Так, условие о возврате уплаченной страховой премии предполагается как обязательное в случае отказа от договора в течение пяти рабочих дней со дня его заключения (или более длительного срока — по решению страховой компании) при условии, что в этот срок не произошел страховой случай (п. п. 1 — 2, 10 Указания Банка России от 20.11.2015 N 3854-У).

Если страхователь отказался от договора в указанный срок, но до даты начала действия страхования, уплаченная страховая премия подлежит возврату в полном объеме.

Если страхователь отказался от договора в указанный срок, но после начала действия страхования, то страховая компания вправе удержать часть страховой премии пропорционально сроку действия договора (п. п. 5 — 6 Указания).

Возврат страховой премии должен быть произведен в срок, не превышающий десяти рабочих дней со дня получения письменного заявления страхователя об отказе от договора (п. 8 Указания).

5. Размер страховой суммы (страхового возмещения)

Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор (п. 1 ст. 934 ГК РФ). Когда наступает страховой случай, застрахованный должен получить медицинскую помощь, а медицинское учреждение — оплату услуг по установленным в договоре тарифам.

На практике зачастую в течение действия договора ДМС предполагаемый объем услуг для застрахованного лица может меняться, поэтому желательно предоставить страхователю право изменять размер страховой суммы путем подписания дополнительного соглашения со страховщиком.

Например, может возникнуть ситуация, когда объем медицинских услуг, предоставленных медицинским учреждением, превышает сумму, указанную в договоре, и в связи с этим страховщик может потребовать от страхователя внести дополнительные страховые взносы.

6. Права, обязанности и ответственность сторон

Основные обязанности страховщика по договору ДМС:

- выдавать страховой полис застрахованным лицам;

- организовывать оказание медицинских услуг застрахованным лицам в соответствии с программой страхования, заключая договоры с медицинскими учреждениями;

- производить оплату медицинских услуг в оговоренные договором сроки;

- не разглашать сведения о застрахованных лицах, если это не противоречит закону.

Страховщик по договору ДМС вправе:

- проверять достоверность данных, указанных страхователем при заключении договора;

- проверять состав и обоснованность медицинских услуг, оказанных медицинским учреждением;

- отказывать в оплате медицинских услуг в случаях, предусмотренных договором.

- своевременно уплачивать страховую премию;

- сообщать при заключении договора о всех известных ему обстоятельствах, влияющих на оценку страхового риска;

- в случае неоказания медицинских услуг по ДМС ставить об этом в известность страховщика.

Страхователь вправе требовать от страховщика предоставлять застрахованным лицам медицинские услуги в медицинских учреждениях, предусмотренные договором ДМС.

Зная основные условия, которые должны быть в любом договоре ДМС, вы всегда сможете самостоятельно изучить предлагаемый вам проект договора и в случае необходимости внести в него изменения или дополнения.

| Видео (кликните для воспроизведения). |

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.