Информация на тему: "признаки банкротства компании" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

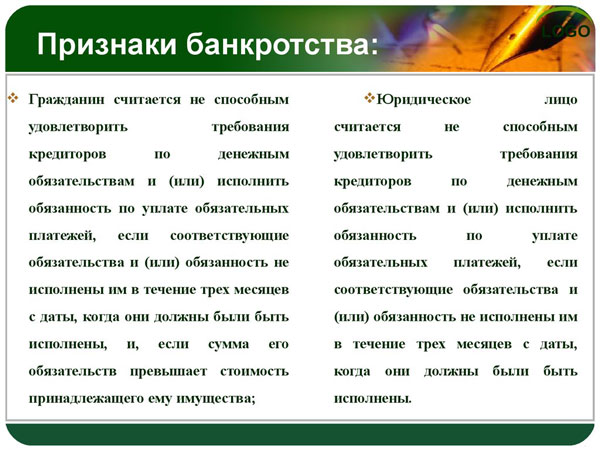

В российском законодательстве термины «банкротство» и «несостоятельность» являются практически тождественными. Под этим понимается неспособность юридического лица удовлетворить законные требования кредиторов и государства по денежным обязательствам в установленный срок, признанная судом общей юрисдикции или арбитражным судом.

Другими словами, это факт должен быть установлен еще до инициирования дела о банкротстве. Из круга субъектов, которые могут быть признаны несостоятельными, исключаются казенные и государственные предприятия, учреждения, корпорации — даже если признаки банкротства юридического лица присутствуют в полном объеме.

При признании предприятия банкротом учитываются только просроченные обязательства, они определятся следующим образом:

- обязанность выплатить деньги по сделке, гражданско-правовому, трудовому договору;

- внести в госбюджет налоги, взносы, страховые платежи, включая штрафы и пени.

В отношении имущества неплатежеспособных предприятий вводятся процедуры несостоятельности. Порядок их проведения регулируется Гражданским и Арбитражно-процессуальным кодексами, законом о банкротстве (№ 127-ФЗ). В последнем определены основания и признаки банкротства юридического лица, удовлетворения требований кредиторов, порядок досудебной и судебной санации (финансового оздоровления). С информацией по конкурсному производству можно познакомиться здесь.

Для предприятий и организаций законом установлен один достаточный признак несостоятельности — неплатежеспособность, с некоторыми условиями:

- фактическое неисполнение требований кредиторов на протяжении 3-х месяцев со дня наступления оговоренного срока уплаты;

- денежная сумма задолженности в совокупности составляет не меньше 300 тысяч рублей.

Для организаций, которые признаны недействующими (отсутствующие должники), а также находящихся в стадии ликвидации — признаки банкротства предприятия устанавливаются независимо от суммы требований. При определении минимальной суммы, достаточной для признания несостоятельности, могут объединяться разные долги перед одним кредитором, или несколькими одновременно.

В последнем случае из группы выбирается одно уполномоченное лицо, которое действует от всех по доверенности. Не предусмотрено законом суммирование обязательств перед конкурсными кредиторами и государственными фискальными органами.

Обратите внимание! По искам кредиторов о взыскании долгов учитываются весь размер задолженности, включая штрафные санкции. При открытии дела о банкротстве, признаки банкротства юр лица и размер обязательств определяются на день обращения в суд, согласно правилам ст. 4 закона №127-ФЗ.

В составе денежных обязательств учитываются:

- долги за купленные, но не оплаченные товары, услуги;

- суммы займов вместе с процентами, подлежащими уплате;

- средства, полученные от неосновательного обогащения;

- ущерб, нанесенный (причиненный) имуществу кредиторов

- задолженность по выплате зарплаты, компенсаций, выходных пособий;

- долги перед учредителями, возникающие из обязанностей по Уставу.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

В сумму не включаются финансовые штрафные санкции, проценты за просрочку, неустойки и пени. Ее размер при введении процедуры банкротства устанавливается судом. Таким образом, для предприятия основным признаком банкротства является неплатежеспособность, доказанная в процессе взыскания долгов в судебном порядке, либо вытекающая из ее отчетности. Она должна длиться не меньше 3-х месяцев.

По общему правилу все предприятия равны перед законом, независимо от организационно-правовой формы. Тем не менее, понятие и признаки банкротства юридического лица несколько отличаются для организаций, учреждений, занимающихся отдельными видами деятельности.

С 2014 года параграф 41 №127-ФЗ регулирует признаки банкротства кредитной организации (ранее действовал специальный закон). Она признается несостоятельной, если задерживает платеж минимум на 14 дней, и (или) стоимость ее активов снизилась до уровня, недостаточного для оплаты требований кредиторов и внесения обязательных бюджетных платежей.

Признаки банкротства ООО не отличаются какими-либо особенностями, но факт их признания влечет за собой определенные последствия. Общество в таком случае не имеет права выплачивать деньгами или имуществом доли участникам, распределять прибыль, и дивиденды. Оно не вправе это делать, даже если подобные действия могут привести к несостоятельности.

Банкротство предприятия: понятие, виды, процедура ликвидации компаний с долгами

К банкротству организации могут привести разные причины — предприятие стало убыточным, финансовый кризис привел к тому, что владельцы не могут расплатиться с кредиторами или с банком. Банкротство предприятия — законный способ выйти из бизнеса с наименьшими потерями.

Все вопросы банкротства в нашей стране регулируются Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)». Последние изменения и дополнения к закону вступили в силу 8 июня 2018 года.

Банкротство компании по определению Федерального закона РФ «О несостоятельности (банкротстве)» — это неспособность предприятия в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей.

Банкротство юридических лиц, а точнее — суть процедуры заключается в следующем: если компания не может расплатиться по долгам, она либо предоставляет свое имущество кредиторам для его реализации в счет долга, либо в отношении нее вводятся специальные мероприятия, направленные на восстановление платежеспособности для погашения задолженности.

Далеко не любая организация, испытывающая финансовые трудности, может считаться банкротом. Основной признак банкротства — долг в размере более 300 000 рублей, срок расчета по которому наступил более 3 месяцев назад. Компания признается банкротом по решению арбитражного суда.

Обратиться в суд могут не только кредиторы или налоговая инспекция – само предприятие-должник также может потребовать признать себя банкротом.

Зачастую компания становится банкротом в силу объективных причин, что не должно принести репутационных потерь ее владельцам.

Кейс

Ситуация: Строительная компания после кризиса имеет долги на 30 000 000 рублей. Новых заказов у нее не предвидится. Однако заказчики компании должны выплатить ей по итогу выполненных работ около 40 000 000 рублей. Притом заказчики успели объявить себя банкротами, т. е. взыскать с них долги уже невозможно. Репутация строительной компании на рынке безукоризненна, поэтому часть ее кредиторов готова списать долги. Но другая часть войти в положение не готова и угрожает судебными исками и обращением в правоохранительные органы.

Решение: Чтобы выйти из этой ситуации, потребовалась процедура банкротства строительной компании и ее ликвидация. Компания была ликвидирована без выплат кредиторам, что обеспечило ее собственнику возможность открыть новый бизнес, т. к. финансовых обязательств у него больше не было. Разумеется, для достижения подобного результата потребовалось привлечь команду грамотных юристов и аудиторов из консалтинговой группы.

Реальное банкротство. Этот вид характеризуется неспособностью предприятия восстановить свою платежеспособность в силу реальных потерь капитала. Компания объявляется арбитражным судом несостоятельной в соответствии с законом о банкротстве. Банкротство организации наступает вследствие неэффективного управления компанией.

Временное (условное) банкротство. Вызывается превышением актива баланса компании над ее пассивом или же большим размером дебиторской задолженности. В этом случае при помощи процедур административного и внешнего управления можно восстановить платежеспособность предприятия.

Преднамеренное (умышленное) банкротство. Ситуация, когда руководство предприятия специально доводит его до банкротства, различными способами расхищая его средства. Умышленное банкротство юридического лица преследуется по закону.

Фиктивное банкротство. Заведомо ложное объявление о несостоятельности в целях получения от кредиторов отсрочки и рассрочки платежей. Виновные в фиктивном банкротстве и утаивании активов для погашения долгов также преследуются в уголовном порядке.

Процедура банкротства начинается с подачи заявления о признании компании-должника банкротом, причем, как уже было сказано, такое заявление могут подать как кредиторы, так и само предприятие, которое таким образом в добровольном порядке объявляет себя банкротом. После принятия заявления о признании должника банкротом арбитражный суд рассматривает обоснованность такого заявления.

Процедура банкротства организации состоит из нескольких этапов.

Этап, необходимый для обеспечения сохранности имущества должника, проведения анализа его финансового состояния, составления реестра требований кредиторов и проведения первого собрания кредиторов.

Срок наблюдения не может превышать семь месяцев с даты принятия заявления

Финансовое оздоровление — это процедура, призванная спасти предприятие от ликвидации. Оно направлено на восстановление платежеспособности и покрытие долгов. Для этого проводится реструктуризация долгов и разрабатывается специальный график их погашения, утвержденный арбитражным судом. На этой стадии управляющий не имеет права принимать решения, приводящие к увеличению долга предприятия, он должен согласовывать свои действия с собранием кредиторов. Этот этап может растянуться на срок до 2 лет.

По требованию кредиторов арбитражный суд может назначить внешнего управляющего банкротирующей компании. Внешний управляющий заступает на должность на срок, не превышающий 18 месяцев. Во время осуществления внешнего управления должнику не начисляются штрафы или пени по его долгам.

В статье 101 пункте 6 вступившей в силу редакции Федерального закона «О несостоятельности (банкротстве)» указано, что внешний управляющий не вправе распоряжаться депонированным имуществом должника, являющегося депонентом по договору условного депонирования (эскроу).

Начинается, если арбитражный судья решит, что шансы на восстановление платежеспособности компании в ходе реабилитационных процедур отсутствуют либо эти процедуры на практике не доказали своей целенаправленной эффективности. Конкурсное производство организуют с целью соразмерного удовлетворения кредиторских требований по погашению накопленных долгов. В качестве дополнительных задач этого этапа можно выделить нацеленность на ликвидацию организации, поиск и аккумулирование в конкурсную массу всего имущества должника-юрлица. Срок конкурсного производства — до 18 месяцев.

Как видно из вышесказанного, банкротство фирмы — очень долгий и сложный процесс. Но существует и упрощенная процедура банкротства предприятия, которая позволяет осуществить все необходимые процедуры в сжатые сроки и с минимальными финансовыми потерями. Упрощенная процедура банкротства начинается с ликвидации юридического лица. После внесения соответствующих записей в ЕГРЮЛ производится официальная публикация сообщения о ликвидации компании в печати.

Через два месяца со дня публикации оформляется промежуточный ликвидационный баланс компании, после чего ликвидатор компании в силу прямого указания ч. 2 ст. 224-ФЗ «О несостоятельности (банкротстве)» обязан уведомить кредиторов о наличии признаков несостоятельности, а также обратиться в арбитражный суд с исковым заявлением о признании предприятия банкротом.

Суд рассматривает обоснованность заявления на основании предоставленных документов и, если доказательства будут весомыми и достаточными, признает должника банкротом и введет процедуру конкурсного производства сроком 6 месяцев. При упрощенной процедуре банкротства наблюдение, финансовое оздоровление и внешнее управление не применяются, что заметно сокращает сроки проведения всей процедуры.

Представление интересов и юридическое сопровождение банкротства

Несмотря на исключение нескольких этапов, упрощенная процедура банкротства остается очень сложным и запутанным процессом, во время которого не обойтись без помощи опытного юриста. Абсолютное большинство руководителей просто не в состоянии справиться с ним самостоятельно, поэтому все чаще юридическое сопровождение банкротства передается на аутсорсинг.

Так называемое «упрощенное банкротство» имеет заметные преимущества для компании-должника. К ним можно отнести продолжение деятельности фирмы до момента ликвидации юридического лица, защиту имущества предприятия от кредиторов. Однако при этом инициатор банкротства должен суметь защитить себя от обвинений в преднамеренном или фиктивном банкротстве. К тому же пакет необходимых документов очень велик, и во время его оформления нельзя допустить ни одной ошибки.

Поэтому надежнее и проще выбрать компанию, юристы которой подготовят все бумаги и будут представлять компанию-должника в суде.

Куда можно обратиться за юридическим сопровождением банкротства?

Мы попросили дать комментарий для наших читателей представителя компании КСК групп.

«Важно понимать, что юридическое сопровождение процедуры банкротства требуется с самых ранних ее этапов, а не только во время судебных разбирательств. Грамотно составленное и поданное в арбитражный суд заявление сэкономит время и расходы вашей компании, а это возможно только при глубоком знании законодательства и понимании всех нюансов процедуры банкротства. В КСК групп можно получить комплекс аудиторских услуг, предшествующих банкротству. Наши специалисты проанализируют правовые риски и защитят вашу компанию от возможной недобросовестности кредиторов, помогут избежать собственных ошибок. Помните, что при запуске процедуры банкротства требуется минимизировать расходы и создать наиболее выгодные условия для вашей компании по выходу из сложившейся неприятной ситуации. В нашей практике бывали случаи, когда компанию удавалось ликвидировать за полгода, а ее собственник мог начинать новый бизнес с нуля. Работая на рынке аудиторско-консалтинговых услуг более 20 лет, мы имеем достаточный опыт для того, чтобы свести к минимуму репутационные и материальные потери наших клиентов».

P. S. По данным рейтингового агентства «Эксперт РА», КСК групп занимает 14 место в списке крупнейших аудиторских групп и сетей по итогам 2017 года [1] .

| Видео (кликните для воспроизведения). |

Путь в бизнесе на реальном рынке каждой компании, организации не всегда сопровождается только успехами и триумфом победителя. Практически каждый бизнес сопровождают различные факторы, так или иначе, усложняющие ему работу и даже угрожают полным прекращением деятельности.

Это и экономические кризисы, и действия конкурентов, ошибки руководства компании в принятии управленческих решений. Не всегда эти проблемы могут серьезно сказаться на работе компании и привести к ее банкротству. Но есть и такие причины, которые на первый взгляд не вызывают больших опасений, но в то же время могут быть реальными признаками будущего банкротства.

Для того чтобы вовремя распознать такие угрозы компании, бизнесу или благополучию отдельного человека, нужно, как минимум, знать об основных видах риска банкротства и о том, какие они могут иметь признаки — явные и неявные.

В этой статье будет рассказано об основных типах признаков банкротства предприятия, о том, какую они имеют классификацию, как и какими методами их можно распознать, а также какие признаки банкротства оговорены в российских законодательных актах в качестве формальных причин признания несостоятельной компании или организации.

В мировой юридической практике известны два принципа определения банкротства:

- Первый принцип — это фактор неплатежеспособности (отсутствие или недостаточность потока денежных средств), который означает неспособность должника отвечать по своим обязательствам. В данном случае должник признается банкротом, если не имеет средств расплатиться с кредиторами, о чем делается вывод из неисполнения (под угрозой банкротства) им обязательств на определенную сумму в течение определенного времени. Если должник под страхом ликвидации предприятия в результате банкротства не способен изыскать средства (например, реализовать часть дебиторской задолженности) для удовлетворения интересов кредиторов, то такой должник не в состоянии функционировать в рыночных условиях; к тому же его деятельность может нанести ущерб интересам кредиторам.

- Вторым принципом определения банкротства выступает неоплатность, состояние структуры баланса (исходя из соотношения активов и пассивов в балансе должника), который означает, что пассивы должника превышают его активы. В этом случае банкротом может быть признан должник, стоимость имущества которого меньше общего размера его обязательств. При этом не имеет значения, насколько размер задолженности превышает установленный законом минимальный для признания банкротства размер, насколько просрочена эта задолженность по сравнению с установленным минимальным сроком просрочки.

Из действующего в настоящее время закона о банкротстве в Российской Федерации (ФЗ № 127 от 2002 г.) используются два внешних признака банкротства, которые включают как раз эти два принципа:

- сумма долга, которая для физических лиц установлена в размере 500 тысяч рублей, а для юридических лиц — в размере 100 тысяч рублей;

- просрочка в уплате долга более чем на три месяца для двух основных категорий должников – граждан и организаций.

Однако эти два формальных признака банкротства не могут служить точным индикатором, говорящим о том, что компания находится на грани банкротства. Эти два параметра лишь формально фиксируют уровень экономического состояния компании, по которым можно признать ее банкротом.

В более расширенной деловой практике используется другой ряд индикаторов, которые помогут, как специалистам, так и не профессионалам определить с достаточной степенью точности грозит ли компании, организации банкротство или нет.

Признаки, по которым можно определить угрозу банкротства

Для определения и использования на практике признаков банкротства разумно пользоваться их классификацией, предусматривающей их деление на две большие группы:

- Первая группа признаков банкротства — внешние признаки.

К внешним признакам банкротства предприятия следует отнести те, которые могут прямо или косвенно указать на испытываемые компанией реальные трудности, это могут служить, в первую очередь такие индикаторы, как:

Одним из признаков банкротства организаций, является связь с внешними обстоятельствами, куда в первую очередь следует отнести и различные природные и стихийные явления, которые не каждому предприятию удается преодолеть.

- Группа вторая — внутренние признаки.

Здесь признаком банкротства является такой набор параметров и индикаторов, которые могут быть использованы для первичной диагностики банкротства:

- увеличение сумм дебиторской задолженности несколько месяцев подряд и переход больше 50% таких долгов в категорию просроченных или безнадежных (подлежащих списанию).

- увеличение себестоимости выпускаемой продукции, что прямым образом снижает выручку компании, получаемой на рынке, и в конечном итоге, ведет к снижению положительного баланса прибыли компании.

- отсутствие должного (ожидаемого или расчетного) эффекта от производимых компанией инвестиций. Это явно свидетельствует о том, что вложенные деньги не приносят прибыли, и в скором времени станут не фактором улучшения конкурентоспособности компании на рынке, а достаточно проблемным пассивом в ее платежном балансе.

- для определения признаков банкротства должника учитывается и такой параметр как, рост задолженности по зарплате среди персонала компании, также как и задержки по расчетам с контрагентами и поставщиками.

- отсутствие доступа к относительно дешевым заемным ресурсам, отказ банков выдавать долгосрочные кредиты по приемлемой ставке.

- маркетинговая политика не приносит должных результатов, что свидетельствует либо о том, что в компании не налажена работа с клиентами, либо то, что покупатели и потребители стали постепенно переключаться на товары и услуги других компаний.

- кадровая политика компании начинает приобретать все более хаотичный характер, когда часто меняют друг друга на постах ключевые менеджеры копании. Нередки случаи конфликтов между персоналом и менеджерами компании по различным трудовым спорам, увеличение текучести кадров и даже их постепенное сокращение.

- руководство компании, организации, пытаясь спасти положение, прибегает к сомнительным вариантам ведения бизнеса. Топ — менеджеры прибегают все чаще и чаще к более рискованным сделкам на рынке, используют теневые схемы для финансирования, в том числе, через участие в них подставных компаний и фирм. Также косвенным признаком того, что компания попала в сложное положение, является увеличение числа юристов в копании (или нанятых компаний и даже целых юридических корпораций), которые работают со все возрастающим потоком исков к предприятию, к ее руководству и собственникам. Все чаще и чаще руководство компании вынуждено проводить время не на работе, а на судебных заседаниях.

- нередко компании, для того чтобы отсрочить свое неминуемое банкротство, пытаются представить для внешней аудитории, инвесторам, клиентам дело так, что ничего плохого с ней не происходит Для этого могут использоваться пиар — акции через СМИ, попытка заявить о себе на рынке новейших технологий . Т.е. компания всячески старается сделать так, чтобы у целевой аудитории возникло ощущение, что компания испытывает временные трудности по причине того, что она переходит на новые технологии — например, внедряет у себя новейшие платежные системы, управления, контроля качества и т.п.

Приведенные в этой статье понятие и признаки банкротства юридического лица, на практике должны рассматриваться в системе, так как к банкротству компании приводит, как правило, не один признак или причина, а сразу несколько. Для своевременного обнаружения неблагополучия компании, приводящего его банкротству, служат внутренние системы мониторинга и контроля, также как и внешнего, в том числе, и общественного аудита.

Признаки банкротства юридического лица в 2018 — 2019 году

Признаки банкротства предприятия закреплены в ст. 3 закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ (далее — закон № 127-ФЗ). Юрлицо должно иметь задолженность по выплате:

- денежных обязательств своим бизнес-партнерам;

- зарплаты и выходных пособий своим сотрудникам;

- налогов, сборов и других обязательных платежей.

При этом она не погашается в течение 3 месяцев с того момента, когда обязательства должны были быть исполнены.

Дело о несостоятельности возбуждается арбитражным судом при условии, что суммарный размер задолженности юрлица составляет не менее 300 тыс. руб. (п. 2 ст. 6 закона № 127-ФЗ).

Таким образом, общими признаками несостоятельности или банкротства являются:

- наличие просроченной задолженности от 300 тыс. руб.;

- неоплата такой задолженности на протяжении минимум 3 месяцев с момента ее возникновения.

Если некто производит платежи, препятствующие достижению долгом 300 тыс. руб., такое поведение признается злоупотреблением правом и не мешает принятию заявления о банкротстве, не лишает заявителя по делу о банкротстве, в пользу которого долг частично уплачен, статуса заявителя (определение ВС РФ от 15.08.2016 по делу № А53-2012/2015, постановление АС УО от 07.06.2017 по делу № А76-28779/2016).

ВАЖНО! Для упрощенной процедуры банкротства отсутствующего должника размер задолженности неважен (п. 1 ст. 227 закона № 127-ФЗ), в отличие от упрощенного банкротства ликвидируемого должника, которое допускается, только если долг ликвидируемого должника достиг 300 тыс. руб. (постановление АС УО от 07.09.2017 по делу № А60-1424/2017).

Определение текущего размера задолженности для подачи заявления о банкротстве

В размер задолженности включаются:

- долги по зарплате, определенные на дату подачи заявления о несостоятельности юрлица в суд (п. 1 ст. 4 закона № 127-ФЗ);

- долги по оплате полученных товаров, работ, услуг;

- суммы займа с учетом процентов;

- долги, возникшие в результате неосновательного обогащения или причинения вреда, за исключением некоторых обязательств, перечисленных в п. 2 ст. 4 закона № 127-ФЗ;

- обязательные платежи.

В размер задолженности при определении признаков несостоятельности-банкротства юридического лица не включаются пени, штрафы, неустойки, убытки в виде упущенной выгоды и другие финансовые санкции.

Право и обязанность на подачу заявления о несостоятельности организации

Наличие рассмотренных выше признаков банкротства организации дает право на обращение в суд с заявлением о ее несостоятельности:

- сотрудникам, которым не выплачена зарплата или пособие (наличие задолженности и ее размер должны быть установлены судебным решением, вступившим в законную силу);

- уполномоченными органами по истечении 30 дней с момента принятия решения о взыскании долга;

- кредиторам юрлицам по требованиям, подтвержденным судебным решением, вступившим в законную силу.

Ст. 8 закона № 127-ФЗ дает юрлицу право на обращение в суд в случае предвидения своей несостоятельности при наличии обстоятельств, свидетельствующих о том, что оно не сможет исполнить свои денежные обязательства в срок.

П. 1 ст. 9 закона № 127-ФЗ устанавливает следующие случаи, когда директор юрлица обязан обратиться в суд с заявлением о несостоятельности:

- погашение задолженности перед 1 или несколькими кредиторами сделает невозможным исполнение других обязательств;

- органом юрлица или собственником унитарного предприятия принято решение о подаче в суд заявления о несостоятельности;

- обращение взыскания на имущество юрлица осложнит или сделает невозможной его дальнейшую хоздеятельность;

- у юрлица имеются признаки неплатежеспособности и (или) недостатка имущества;

- имеется 3-месячная задолженность по зарплате перед сотрудниками, которая возникла из-за недостатка средств.

Невыполнение директором указанной обязанности может привести к субсидиарной ответственности по долгам юрлица-банкрота (о ней можно узнать из статьи Привлечение к субсидиарной ответственности при банкротстве).

О признаках преднамеренного или фиктивного банкротства читайте в статье «Признаки преднамеренного и фиктивного банкротства».

Специальные признаки банкротства сельскохозяйственных организаций

Пп. 4, 5 ст. 177 закона № 127-ФЗ называет следующие специальные признаки банкротства сельскохозяйственных организаций:

- наличие суммарной задолженности в размере 0,5 млн руб.;

- неисполнение требований о ее погашении в течение 3 месяцев с того момента, как они должны были быть выполнены.

Таким образом, размер требований для объявления сельхозорганизации несостоятельной увеличен по сравнению с общим правилом на 200 тыс. руб.

В соответствии с п. 1 ст. 177 закона № 127-ФЗ к сельхозорганизациям относятся юрлица:

- Сельхозпроизводители, основными видами деятельности которых являются:

- производство сельхозпродукции;

- производство или переработка сельхозпродукции.

При этом выручка от продажи такой продукции должна быть не менее половины выручки юрлица.

- производством сельхозпродукции;

- производством и переработкой сельхозпродукции;

- выловом водных биологических ресурсов.

Выручка от реализации указанной выше продукции должна составлять не менее 70% от выручки артели.

Что является признаками несостоятельности кредитной организации

Для кредитной организации признаками банкротства являются (п. 1 ст. 189.8 закона № 127-ФЗ):

- невозможность удовлетворить требования сотрудников, партнеров по выплате денежных средств, а также исполнить обязанность по уплате налогов и сборов — как собственную, так и по распоряжению клиентов с их банковских счетов;

- неисполнение указанных выше обязательств в течение 2 недель с того момента, как они должны были быть выполнены;

- недостаточность активов кредитной организации для выполнения указанных обязательств.

Кроме того, в ст. 189.10 закона № 127-ФЗ закреплены случаи, когда в отношении кредитной организации принимаются меры по предупреждению ее несостоятельности. В частности, если кредитная организация:

- Не исполняет на протяжении последнего полугода свои обязательства перед партнерами или не уплачивает налоги и сборы в срок до 3 дней с момента наступления обязательств в связи с недостатком денежных средств.

- Не исполняет указанные выше обязательства в срок, который превышает 3 дня.

- Нарушает какой-либо из нормативов достаточности собственных средств, установленных ЦБ РФ. О статусе Центрального банка России читайте в статье «Организационная структура ЦБ РФ и статус по Конституции».

- Нарушает норматив текущей ликвидности в течение последнего месяца более чем на 10% и т. д.

Признаки несостоятельности стратегических предприятий

Для возбуждения дела о несостоятельности стратегических предприятий необходима суммарная задолженность не менее 1 млн руб. в совокупности по нескольким кредиторам, которая не погашена в течение 6 месяцев с того момента, как наступил срок (пп. 3, 4 ст. 190 закона № 127-ФЗ).

К рассматриваемым предприятиям относятся:

- Федеральные госпредприятия, акционерные общества, чьи акции находятся в собственности РФ, осуществляющие выпуск продукции, которая имеет стратегическое значение для обеспечения безопасности страны, защиты прав и законных интересов граждан РФ.

- Предприятия оборонно-промышленного комплекса, обеспечивающие выполнение гособоронзаказа.

Перечни стратегических предприятий утверждены Указом Президента РФ от 04.08.2004 № 1009 и распоряжением Правительства РФ от 20.08.2009 № 1226-р. Для применения специальных правил о несостоятельности достаточно включения в 1 из этих перечней (определение ВС РФ от 24.12.2015 по делу № А07-1246). В данный список входят, например, Администрация гражданских аэропортов (г. Москва), Амурский патронный завод «Вымпел» (Хабаровский край) и др.

Для возбуждения дела о несостоятельности естественных монополий, т. е. предприятий, осуществляющих производство и реализацию продукции в условиях естественной монополии, требуется:

- наличие суммарной задолженности перед партнерами, сотрудниками и бюджетом не менее 1 млн руб. (п. 3 ст. 197 закона № 127-ФЗ);

- неисполнение обязанности по ее погашению в течение полугода с того момента, как денежные обязательства должны были быть исполнены (п. 2 ст. 197 закона № 127-ФЗ).

Кроме того, должны быть выполнены еще 2 условия:

- указанные выше требования должны подтверждаться исполнительным документом;

- требования не были удовлетворены полностью путем обращения взыскания на имущество естественной монополии.

При отнесении юрлиц к субъектам естественной монополии следует руководствоваться положениями закона «О естественных монополиях» от 17.08.1995 № 147-ФЗ.

Итак, общими признаками несостоятельности юрлиц являются наличие задолженности перед сотрудниками, бизнес-партнерами, бюджетами различных уровней в размере 300 тыс. руб. и ее непогашение в течение 3 месяцев с момента возникновения.

| Видео (кликните для воспроизведения). |

В законе № 127-ФЗ также приведен ряд предприятий, к которым применяются другие правила. Например, более жесткие для кредитных организаций, где срок неисполнения требований сокращен до 2 недель, или более мягкие, например для субъектов естественных монополий. В последнем случае размер задолженности увеличен до 1 млн руб., а срок неисполнения требований о погашении долга — до полугода.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.