Информация на тему: "льготное налогообложение" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Льготное налогообложение доходов – это предоставление преимуществ по уплате налогов определенным категориям налогоплательщиков. По закону они имеют право платить налоги (сборы) в меньшем размере от установленной ставки или же не платить их вовсе.

Льготное налогообложение прибыли физических лиц

Налоговые преференции включают:

- Полное освобождение от налоговых обязательств;

- Частичное освобождение, с применением налоговых удержаний.

Полное освобождение

Под полное освобождение от налоговых обязательств подпадают следующие виды доходов:

- Пособия от государства, за исключением помощи по уходу за ребенком, временной потери трудоспособности, а также других компенсаций, предусмотренных законом;

- Пенсионные выплаты и накопления;

- Выплаты и компенсации (субсидии), направленные на оплату по коммунальным услугам и предоставление жилья;

- Компенсация издержек, которые образовались во время использования работником личного автомобиля на служебные нужды;

- Вознаграждения за оказанную помощь (например, при сдаче крови);

- Алименты;

- Материальная поддержка, выплачиваемая предприятиями своим служащим после рождения (усыновления) ребенка. Пособие выплачивается в течение 1 года, а размер выплаты на одного ребенка составляет 50 тыс. руб.;

- Прибыль от продажи недвижимого имущества, если оно находится во владении граждан свыше 3 лет;

- Материнский или региональный капитал. Исключением служит капитал, имеющий целевое назначение;

- Выплаты из бюджета, направленные на покупку (строительство) жилья.

Частичное освобождение от уплаты налогов

Облагаемые налогом доходы граждан по ставке 13%, можно снизить при помощи налоговых вычетов.

Законом установлены следующие виды налоговых удержаний:

- Стандартные вычеты;

- Социальные удержания;

- Имущественные вычеты.

Стандартные удержания

Этот вид льгот распространяется на граждан и на малолетних детей. Если говорить об удержаниях в адрес физических лиц, то такие вычеты могут быть выданы гражданам, что пострадали в результате аварии на ЧАЭС, участникам военных действий, инвалидам ВОВ, и Героям РФ. Граничный размер вычета – 3 тыс. руб. в месяц. При наличии у физического лица права на одновременное применение разных льгот, размер налогового вычета должен определяться исходя из максимальной суммы. Тогда как суммирование двух видов удержания не допускается.

Налоговые удержания на детей, предоставляются гражданам, которые имеют на своем обеспечении несовершеннолетних детей. Максимальный размер вычета – 3 тыс. руб. в месяц на ребенка. Закон допускает использование налоговой льготы до тех пор, пока уровень доходов получателя льготы не превысит 280 тыс. руб. Исчисление прибыли производится с начала года. Когда доходы налогоплательщика превысят указанный лимит, выплата налогового вычета прекращается. Также нужно отметить, что налоговая преференция на детей предоставляется только одному из родителей, опекуну или усыновителю.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Социальные вычеты

Этот вид льготы предоставляется налогоплательщикам при наличии социально значимых расходов. К таким издержкам относятся:

- Благотворительная помощь (пожертвование). Размер налогового вычета достигает до 25% от суммы налогооблагаемой прибыли за год;

- Траты на обучение;

- Издержки на лечение;

- Пенсионное обеспечение негосударственного типа, а также пенсионное страхование на добровольной основе;

- Дополнительные взносы по страховым полисам, направленные на накопление трудовой пенсии.

Величина социальных вычетов равна размеру понесенных налогоплательщиком затрат, но, не более 120 тыс. руб. в год. Исключением являются траты на дорогостоящее лечение и пожертвования. Максимальный размер вычета на обучение – 50 тыс. руб. в год на одного учащегося.

Имущественные удержания

Этот вид льгот предоставляется в следующих случаях:

Недвижимое имущество и автотранспортные средства, используемые в коммерческой деятельности предприятия, не подпадают под налоговые льготы. То же самое касается продажи ценных бумаг. Еще одним видом налоговых вычетов являются профессиональные налоговые удержания, предоставляемые юридическим лицам.

Льготное налогообложение доходов организаций

Льготное налогообложение доступно тем налогоплательщикам, которые осуществляют деятельность социально значимого характера. Зачастую организациям выдвигаются жесткие требования для получения налоговых удержаний. Одним из них является целенаправленное использование средств.

Виды налоговых преференций, предоставляемых юридическим лицам

Организации могут получать льготы во время уплаты:

- Налога на прибыль;

- Имущественного сбора;

- НДС.

Налог на прибыль

От уплаты налога предприятия освобождаются, если:

- В штате организации числиться не менее 51% работающих инвалидов;

- Юридическое лицо создано за счет вложений обществ Союза или Центра и является их собственностью.

Имущественный сбор

Освобождение от уплаты имущественного налога получают следующие категории организаций:

- Бюджетные учреждения, органы законодательной (исполнительной) власти, ПФ РФ, ФСС и ФОМС;

- Предприятия, занимающиеся переработкой (хранением) сельскохозяйственной продукции, переработкой и ловом морепродуктов;

- Протезно-ортопедические учреждения;

- Организации, занимающиеся образовательной и культурной деятельностью;

- Национально-культурные и религиозные объединения;

- Организации, занимающиеся жилищно-строительной деятельностью;

- Научные центры и др.

Решение о предоставлении льгот должно быть утверждено органами государственной власти. Если решение принимается на местном уровне, тогда должна быть резолюция местных органов самоуправления.

Плательщики НДС освобождаются от выполнения определенных налоговых обязательств или уплаты налогов, когда ввозят импортную продукцию на территорию России. При этом чтобы стимулировать отечественного производителя правительство предоставляет освобождение от уплаты налогов по экспортируемой продукции, произведенной в России.

Обязательные платежи в бюджет вносят физические и юридические лица. Нормы и правила, касающиеся данных отчислений, устанавливаются Налоговым кодексом (НК) и поправками к закону. В частности, в его параграфах указаны преференции для определенных категорий граждан.

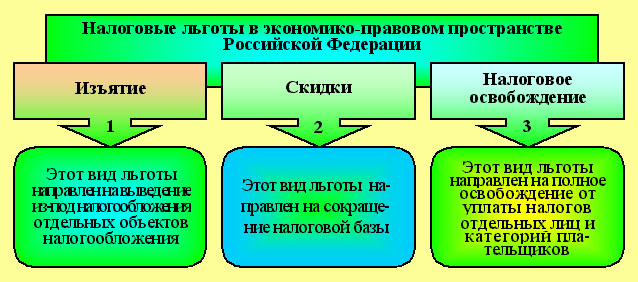

- Изъятие. Заключается в вычеркивании субъекта из числа налогоплательщиков по категориальным признакам.

- Освобождение — это также исключение определенных сумм из налогооблагаемой базы. Применяется, как правило, к доходам из государственной казны.

- Скидка. Такое послабление заключается в снижении ставки. Предоставляется по различным условиям:

- физическим лицам — в связи с принадлежностью плательщика к льготной группе;

- хозяйствующим субъектам — на определенные виды собственности или деятельности.

- Отсрочка выражается в передвижении даты окончательного платежа по тем или иным обстоятельствам. Предоставляется в основном индивидуально.

- Амнистия предназначена для юрлиц. Она заключается в отмене штрафных санкций за просроченные обязательства.

Подсказка: особая преференция для физлиц — вычет. Он представляет собой возврат части внесенного взноса при условии затрат в отчетный период на цели, указанные в параграфах НК . Например, обучение, лечение, благотворительность и иное.

Также имеется еще один вычета: когда часть налогооблагаемого имущества не идет в расчет при определении налоговой базы. К примеру, такой вычет применяется в отношении 6 соток земельного надела льготных категорий граждан. К последним относятся:

- пенсионеры,

- инвалиды 1-2 гр.,

- участники, инвалиды ВОВ,

- члены семьи военных, потерявшие кормильца,

- участники боевых действий,

- ликвидаторы последствий ЧС на ЧАЭС, на р. Теча, химкомбинате «Маяк», Семипалатинском полигоне.

Скачать для просмотра и печати:

- ветераны Великой Отечественной войны и боевых действий;

- граждане, имеющие инвалидность 1 и 2 группы;

- пенсионеры;

- многодетные семейства (трое и более несовершеннолетних);

- другие.

Внимание: преференции по налогообложению входят в число прав субъекта. Пользоваться ими необязательно. Поэтому предоставляются послабления по инициативе получателя.

Граждане могут претендовать на послабления при таких условиях:

- наличие льготного статуса;

- получение дохода, освобожденного от налогообложения;

- наличие собственности, по которой в законодательстве заложены преференции;

- оплаты услуг, по которым предоставляются вычеты.

По принципу назначения налоговые преференции делятся на:

- общероссийские;

- региональные.

Подсказка: всеми вопросами начисления и взыскания обязательных платежей в бюджет занимается Федеральная налоговая службы (ФНС) через свои региональные представительства. Сотрудники госоргана выполняют нормы общероссийского и регионального законодательства в рамках субъекта федерации.

Перечисленные лица имеют право на такие послабления:

Льготы по налогам и сборам – это предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Можно сказать, что налоговые льготы – это система скидок при налогообложении, которые предоставляются физическим и юридическим лицам для стимулирования развития бизнеса или уменьшения налоговой нагрузки.

Льготы позволяют снизить объем налогов, которые уплачивают юридические лица или ИП, отсрочить обязательный платеж или предоставить рассрочку на него. При этом следует иметь в виду, что налоговые льготы предоставляются налогоплательщикам в силу указаний действующего законодательства, а не согласно решениям налоговых органов.

Предоставляться такие преимущества могут в различных формах. Например:

пониженные ставки налогов. Например, по основным продовольственным, детским и медицинским товарам применяется льготная ставка НДС 10%;

освобождение от уплаты налога отдельных категорий лиц. К примеру, реализация продуктов питания, произведенных столовыми образовательных и медицинских организаций, освобождается от обложения НДС;

уменьшения суммы налога к уплате. Например, владельцы грузовых автомобилей – плательщики транспортного налога могут уменьшить сумму транспортного налога на сумму платежей, уплаченных в систему Платон;

НК РФ не содержит закрытого перечня и классификации льгот по налогам, но можно сказать, что предоставление налоговых льгот заключается в:

освобождении от налога;

уменьшении налоговой базы;

предоставлении налогового кредита.

Налоговые освобождения включают следующие виды налоговых льгот:

налоговые каникулы – освобождение налогоплательщика от уплаты налога на определенный период. Так, ИП, применяющие «упрощенку» или патент, при соблюдении определенных условий могут получить данную льготу на два налоговых периода;

налоговая амнистия – погашение налогоплательщиком просроченной задолженности без применения к нему санкций за просрочку;

полное освобождение от уплаты налога – может предоставляться некоторым категориям на определенный срок или бессрочно (пенсионерам, ветеранам войны, общественным организациям и т.п.).

изъятие – исключение из налоговой базы ее частей, например, освобождение от налогообложения некоторых видов имущества фармацевтических, религиозных и других организаций (ст. 381 НК РФ);

пониженная ставка налога – позволяет некоторым категориям налогоплательщиков уплачивать налог по процентным ставкам более низким, чем общеустановленные ставки. По некоторым налогам льготные ставки могут снижаться до 0%.

Уменьшение базы по налогу, или налоговые скидки:

налоговые вычеты – исключение из налогооблагаемой базы определенной ее части, например, стандартные, социальные и имущественные вычеты по НДФЛ;

необлагаемый минимум – минимальная сумма, не подлежащая налогообложению.

Инвестиционный налоговый кредит – возможность организации уменьшать свои платежи по налогу на прибыль, региональным и местным налогам в течение определенного периода с последующей уплатой кредита и процентов по нему (ст. 66 НК РФ). Срок кредита от года до 5 лет при наличии оснований, указанных в ст. 67 НК РФ.

| Видео (кликните для воспроизведения). |

Поскольку налоговая льгота представляет собой преимущество перед другими плательщиками, то и получать ее могут исключительно резиденты РФ.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера. То есть льгота по налогам и сборам не может быть предоставлена одной конкретной организации или одному физическому лицу. Это должна быть определенная категория плательщиков, которые соответствуют установленным критериям (пункт 1 статьи 56 НК РФ).

Можно ли не использовать льготы по налогам и сборам

Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Налоговым кодексом РФ. То есть использование льготы по налогам и сборам не является обязательным к применению для налогоплательщиков.

Таким образом, налогоплательщик, который имеет полное право применять налоговую льготу, может отказаться от этой льготы или приостановить использование льготы по налогам и сборам на определенное время, равное одному или нескольким налоговым периодам (пункт 2 статьи 56 НК РФ).

На практике различают льготы по уровню действия. То есть льготы действуют в отношении федеральных, региональных и местных налогов.

Какие нормативные правовые акты устанавливают налоговые льготы

Льготы по федеральным налогам и сборам устанавливаются Налоговым кодексом РФ. Льготы по региональным налогам устанавливаются Налоговым кодексом РФ и (или) региональными законами (законами субъектов Российской Федерации о налогах). Льготы по местным налогам устанавливаются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (пункт 2 статья 56 Налогового Кодекса РФ).

Здесь необходимо отметить, что льготы, установленные НК РФ, применяются на всей территории РФ и дублировать их в нормативных актах субъекта РФ либо муниципального образования нет необходимости (см. Определение ВС РФ от 05.07.2006 N 74-Г06-11).

Отменять налоговые льготы могут те же субъекты, которые вправе их устанавливать.

Таким образом, льготы по федеральным налогам и сборам отменяются Налоговым кодексом РФ; льготы по региональным налогам отменяются Налоговым кодексом РФ и (или) законами субъектов Российской Федерации о налогах; льготы по местным налогам отменяются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (статья 56 Налогового Кодекса РФ).

Здесь необходимо отметить, что льготы, установленные НК РФ, не могут быть изменены или отменены нормативным актом регионального или местного уровня (см. Письмо Минфина России от 17.10.2012 N 03-02-08/92).

Налоговые льготы – одна из важнейших составляющих здоровой экономики государства. Скидки на налогообложение помогают в развитии различных отраслей производства и служат стимулом к развитию бизнеса.

Власти применяют разные виды налоговых льгот с целью регулирования социально-экономических отношений.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

На территории Российской Федерации существует более трех десятков налоговых сборов. Если посчитать дополнительные пошлины, то получится еще больше. Сейчас особенности налогообложения в нашей стране наиболее схожи с западными, не считая некоторых отдельных государств.

Однако в РФ есть другая разновидность налогообложения доходов – льготная. В данном случае определенная категория населения получает преимущества от уплаты налогов. Согласно действующему законодательству, они могут выплачивать сборы в меньшем размере относительно первоначальной ставки или совсем этого не делать.

Льготное налогообложение может быть следующих типов:

- Со скидкой – используется для уменьшения налоговой базы.

- Полное освобождение – разрешает не уплачивать сборы определенным лицам и категориям плательщиков.

- Изымающий – предназначен для освобождения от налогов отдельных объектов.

Физлица могут полностью или частично освобождаться от налоговых обязательств.

Полностью освобождаются от сборов доходы следующего вида:

- Государственные пособия. К ним не относятся: помощь по уходу за несовершеннолетним, краткосрочная недееспособность и другие разновидности компенсаций.

- Пенсионные выплаты и вклады.

- Субсидии или другие выплаты, направленные на оплату жилья и коммунальных услуг.

- Покрытие расходов, которые произошли во время использования работником личного автомобиля для служебных целей.

- Денежные вознаграждения, полученные за оказания помощи (сдача крови и др.).

- Алименты на несовершеннолетнего ребенка.

- Материальная помощь, которую организации предоставляют своим работникам при рождении или усыновлении ребенка. Выплачивается на протяжении года. На одного ребенка приходится пятьдесят тысяч рублей.

- Прибыль, полученная после реализации недвижимости. Основное условие – нахождения имущества в собственности должно составлять более трех лет.

- Различные капиталы (материнский или региональный). Под льготы не попадают только те капиталы, которые имеют целевое назначение.

- Бюджетные выделения, предназначенные для получения жилья (покупки или строительства).

С частичным освобождением от налогов все гораздо сложнее, так как оно может быть нескольких видов. Стандартный сбор 13% может быть уменьшен за счет удержаний следующих типов.

В первую очередь данный тип предназначен для граждан и несовершеннолетних. Что касается физических лиц, то вычеты могут распространяться на людей, пострадавших во время аварии на ЧАЭС, участников боевых действий и инвалидов, а также Героев Российской Федерации. Максимальный ежемесячный размер вычета составляет 3 тысячи рублей. В том случае, когда гражданин имеет законное право на несколько разновидностей вычетов, выбирается тот, граничный размер которого больше. Их суммирование не разрешается.

Детские удержания предоставляются только той категории граждан, которые обеспечивают несовершеннолетних. Максимальный ежемесячный вычет – 3 тысячи рублей. Согласно законодательству, использование данной налоговой льготы разрешается до того времени, пока годовая прибыль составляет менее 280 тысяч рублей. Расчет доходов всегда начинается с первого месяца года. Когда прибыль налогоплательщика будет больше данной суммы – выплаты прекращаются. Детская преференция может распространяться только на одного из родителей, опекуна или усыновителя.

Такая разновидность льгот предоставляется только при имеющихся социально значимых тратах. Под это определение подходят следующие типы затрат:

- Благотворительная деятельность. Максимальный размер вычета составляет четверть суммы относительно годовой прибыли, облагающейся налогом.

- Значительные расходы на обучение или лечение заболеваний.

- Негосударственное пенсионное обеспечение или добровольное страхование.

- Дополнительные выплаты относительно накопления трудовой пенсии.

Общая сумма вычетов социального типа равняется понесенным налогоплательщиком затрат. Однако есть одно ограничение – максимум 120 тысяч рублей в год. К исключениям относятся: дорогостоящее лечение и пожертвования. Годовой вычет на одного обучающегося – не более 50 тысяч рублей.

Действуют только в том случае, когда:

- Осуществлена продажа жилой недвижимости, которая должна быть во владении собственника сроком до трех лет. В год максимум может удерживаться до 1 миллиона рублей.

- Реализовано имущество движимого типа, которое находилось во владении собственника менее трех лет. Годовое удержание может составлять не более 250 тысяч рублей.

- Выполнена продажа определенного процента уставного капитала организации, подразумевающая уступки на строительство или долевое участие в нем. Удержание равно сумме издержек, подтвержденных документально.

- Государством произведено изъятие земельного участка или недвижимого объекта, располагающихся на территории, которая необходима для нужд муниципальных органов или государства. Налоговый вычет сопоставим стоимости выкупленных владений.

- Куплена часть или все жилье, а также участок земли под строительство или территория, на которой дислоцируются жилые объекты либо их доля. Удержание не может пересекать отметку в 2 миллиона рублей.

- Выполняется оплата процентов займа, оформленного для строительства или покупки недвижимости. Под данный пункт попадает и рефинансирование займов. Налоговое удержание равняется сумме выплаченных процентов (до 3 миллионов рублей). Данная льгота распространяется лишь на один объект недвижимости.

Объекты недвижимости и транспортные средства, предназначенные для коммерческих целей организаций, не попадают под действие налоговых льгот. Под этот пункт попадает выручка от ценных бумаг. Юридические лица могут получить другой вид налогового удержания – профессиональный.

Льготные преференции могут получать только те организации, которые занимаются социально-значимой деятельность. Очень часто предприятия получают строгие требования относительно налоговых удержаний. Основное – целенаправленное использование средств.

Его можно не платить только в тех случаях, когда:

- Организация насчитывает под своим руководством более 51% инвалидов от общего количества штата.

- Юридическое лицо основано за счет средств обществ Союза или Центра. Следовательно, оно относится к их собственности.

Применяется для следующих организаций:

- Государственные бюджетные учреждения и органы исполнительной власти.

- Предприятия, осуществляющие переработку и хранение сельскохозяйственной продукции, в том числе фермерское хозяйство. Сюда также относятся организации, занимающиеся ловлей и переработкой морепродуктов.

- Медицинские учреждение.

- Образовательные организации, занимающиеся культурной деятельностью.

- Религиозные и национально-культурные объединения.

- Предприятия, занимающиеся строительством жилья.

- Научно-исследовательские центры и так далее.

Те организации и предприятия, которые осуществляют уплату НДС, могут не выполнять перечень определенных налоговых обязательств. В первую очередь данная мера направлена на стимулирование отечественных производителей. Также они освобождаются от обязательного сбора относительно российской экспортируемой продукции.

Особенности налогообложения для фермерского хозяйства

Меньше всего на законодательном уровне относительно организации предпринимательской деятельности в РФ урегулировано крестьянское хозяйство (КФХ). Они занимаются коммерческой деятельностью, где основным видом товара является сельскохозяйственная продукция.

В данном случае совсем другие особенности налогообложения, имеющее несколько видов:

- Общая. В первую пятилетку КФХ освобождены от уплаты тринадцатипроцентного налога и не ассоциируются с юридическими лицами.

- Упрощенная. Подлежат выплате с доходов – 6%, либо «доходы минус расходы» – 15%.

- Единый налог на сельскохозяйственную продукцию.

Совместная деятельность открывает новые возможности, но имеет и свою специфику уплаты налогов. Товарищество – подразумевает под собой объединение вкладов. Обычно используется упрощенная схема (15%), объект налогообложения – «доходы минус расходы». Войти в товарищество не могут налогоплательщики единого налога на временный доход.

Существующее налоговое законодательство не совсем проработано. Главными минусами являются:

- Наличие большого количества льгот, которые не стимулируют эффективность производства, научно-технического прогресса и т.д.

- Излишняя запутанность и сложность для восприятия.

- Чрезмерная уплотненность.

Таким образом, сведено к минимуму привлечение иностранных инвестиций. Нестабильность налоговой системы играет отрицательную роль при переходе РФ к рыночным отношениям и по сей день является главной проблемой реформы налогообложения.

Многих людей интересует информация, кто получает налоговые льготы. Под налоговыми льготами подразумевается уплата меньшего налога или ограничение уплаты по нему для определенных категорий лиц. Налоговые льготы не являются обязанностью, и никто не может принудить гражданина воспользоваться ими. Они являются правом определенного субъекта. А воспользоваться этим правом или нет, решает только он. Может, ему эти послабления совсем и не нужны, даже если он имеет непосредственное отношение к группе льготников.

Продолжительность льготы тоже установлена, и четкого срока действия она не имеет. Период ее действия обычно исчисляется сроком действия документов, по которым она предоставлена.

Кто получает налоговые льготы? Налоговые льготы могут быть предоставлены как физическим, так и юридическим лицам. Предоставляя их, государство достигает определенные цели, такие, например, как повышение уровня соцзащиты населения, поддержка предпринимательства. В связи с этим указы о новых послаблениях по налогам часто выходят во время нестабильной экономической ситуации.

Благодаря таким льготным условиям имеют шанс улучшить свое финансовое положение инвалиды, граждане, находящиеся на пенсии, многодетные семьи, у которых от трех детей и больше, и другие аналогичные категории граждан.

Зачастую люди не знают, что им положены определенные льготные условия, а соответственно и не используют их.

Чаще всего в категорию льготников попадают:

- лица, имеющие справку, в которой подтверждается 1 или 2 группа инвалидности;

- лица, находящиеся на пенсии;

- участники Великой Отечественной войны;

- семьи военных;

- семьи, в которых кто-либо из их членов принимал участие или погиб в боевых действиях.

Отменяются льготные преимущества Налоговым кодексом или же по определенным причинам налогоплательщик имеет право отказаться от них.

Земельный налог касается всех лиц, которые имеют участок земли в собственности. И даже те лица, которые пользуются землей по договору аренды, тоже обязаны платить данный вид выплат.

Однако законодательством предусмотрена возможность сокращения выплат по земналогу. Он может не взиматься с людей, у которых есть удостоверение Героя СССР или Героя РФ. Налог не будет начисляться на:

- лиц, у которых имеется инвалидность (1 и 2 группы, при этом неважно, врожденная или приобретенная);

- лиц, у которых имеется удостоверение участника Великой Отечественной войны или ветерана боевых действий;

- лиц, участвующих в ликвидации аварии на Чернобольской АЭС, и жителей, подвергшихся облучению;

- лиц, которые принимали непосредственное участие в испытании атомного оружия и пострадали от него.

Величина земельного вычета, как собственно и послабление по этому виду, значения не имеет. Сумма вычета будет начисляться в зависимости от ставки в конкретном регионе плюс кадастровой стоимости надела земли.

Для пенсионеров льготные условия по земельному налогу предусмотрены в уменьшении суммы на конкретную величину. Многодетные семьи могут быть освобождены от уплаты данного платежа, когда рождается четвертый ребенок, но при условии, что все дети являются несовершеннолетними.

Теперь рассмотрим вычет на имущество и тех, кто имеет право на льготные условия. Отметим сразу, что величина вычета на имущество не имеет конкретного значения, а устанавливается в разных субъектах РФ по-своему. Однако у этой ставки имеется свой максимум, превышение которого не допускается, — это 2,2%.

Налогом облагается собственность, недвижимое имущество. Люди должны платить вычет за квартиру, коттедж, дачу, гараж и др. Сейчас перечень таких объектов уменьшился, но ставка увеличилась. Послабления касаются как некоторой категории граждан, так и видов собственности.

В каких же случаях могут выдаваться льготы по налогу на собственность?

Во-первых, под категорию льготников попадают все те лица, что и в земельном налоге:

- лицо, собирающееся оформлять льготу, входит в состав органов МВД, госбезопасности и находится на штатной должности;

- лицо имеет справку о том, что является потерпевшим от ядерного облучения или имеет иные травмы, полученные при аварии на ПО «Маяк»;

- лицо принимало участие в боях в рядах ограниченного контингента войск в Афганистане;

- в тех случаях, если гражданин является деятелем культуры и искусства, то он может получать льготы при использовании объектов недвижимости — галерей, библиотек, музеев в творческих целях.

В соответствии с законодательством, все транспортные средства, которые зарегистрированы, должны облагаться налогом. К ним относятся и грузовики, и легковые автомобили, и мотоциклы, и самолеты, и водные виды транспорта, и др. Этот вид налога, как и остальные, не имеет четкого размера и устанавливается по регионам. Здесь налоговая ставка определяется размером, вместимостью и мощностью самого транспортного средства. Так к кому применяют налоговые льготы здесь?

В основном категория льготников не сильно отличается от первых двух видов льгот по налогам.

Транспортным налогом не облагаются особого вида легковые автомобили, у которых имеется оборудование для инвалидов, или автомобили, полученные в органах соцзащиты, а также транспортные средства, которые принадлежат семьям военных, работников ОВД, павших на посту.

Итак, как уже было сказано, чтобы узнать, имеет ли право гражданин на какой-либо вид льгот по налогам, достаточно зайти на сайт налоговой инспекции и посмотреть там информацию или позвонить по телефону горячей линии. Тогда, узнав, что лицо является обладателем этого права, можно приступить к сбору необходимой документации для оформления налоговых льгот.

Преимущество при выплате сборов в бюджет, законодательно закрепленное за отдельными категориями граждан и организаций.

Инструмент налоговой политики поощряет малое предпринимательство (например, внедрение упрощенной системы уплаты сборов для ИП), снижает нагрузку для малообеспеченных граждан (например, вычет на лечение и обучение).

В зависимости от текущей налоговой политики, источников получения и размеров дохода, льготное налогообложение бывает двух видов. Полное освобождение от налогообложения применяется к государственным выплатам (пенсиям, пособиям), компенсациям, целевой финансовой поддержке (например, на покупку жилья). Частичное освобождение представляет собой снижение суммы налогооблагаемой базы, граждане и юридические лица получают компенсацию от местного или федерального бюджета.

Физические и юридические лица, имеющие гражданство или зарегистрированные на территории России, пользуются тремя видами льгот в отношении налоговых платежей. Порядок их предоставления регулируется Налоговым Кодексом (НК) РФ, а также ФЗ № 117:

- Изъятие — процедура освобождения от налоговых платежей отдельных объектов. Например, государственные пенсии, стипендии, безвозмездно полученное образовательными учреждениями имущество. Юридическое или физическое лицо не выплачивает налоги на эти объекты, сохраняя обязанность погашать остальные.

- Скидки — процедура сокращения налоговых платежей на отдельные виды расходов. Например, собственники предприятий получают скидку по налогу на прибыль в случае покупки нового оборудования, реконструкции производственных мощностей.

- Освобождение — право не выплачивать налоговые отчисления, которое предоставляется организациям и частным лицам. Например, ИП и компании не выплачивают налоги, если сумма прибыли за предыдущие три месяца не превышает двух миллионов рублей.

Крупный бизнес массово «выводится» в более благоприятные налоговые юрисдикции. Например, открытие нерезидентной компании в офшорной зоне позволяет снизить налоговую нагрузку на бизнес, защитить активы, упростить документооборот.

Разновидности налоговых льгот для физических и юридических лиц

Физические лица пользуются льготным налогообложением в виде социальных удержаний (возврат части затрат на обучение, лечение, пенсионное обеспечение), вычетов (компенсации инвалидам ВОВ, опекунам несовершеннолетних детей). Еще один вид льгот — имущественные, которые предоставляются при продаже и покупке жилой недвижимости, оформлении ипотечного кредита на строительство.

| Видео (кликните для воспроизведения). |

Коммерческие организации любой направленности, которые платят НДС, освобождаются от налогов при импорте и экспорте продукции. Социально значимым предприятиям и компаниям с численностью работников-инвалидов от 51% предоставляется освобождение от налога на прибыль. Бюджетные учреждения, сельскохозяйственные предприятия, организации образовательной, религиозной и культурной сферы, научные центры не платят имущественный налог.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.