Информация на тему: "как подать на банкротство физического лица" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Всё о банкротстве физических лиц: от нюансов и этапов процедуры до стоимости и последствий

С недавнего времени процедура банкротства стала возможной не только для организаций и предпринимателей, но и для обычных граждан. Фабрика банкротств физлиц постепенно наращивает мощности, работая с показателем около тысячи аналогичных дел в месяц по всей стране. Июнь 2016 года оказался рекордным. По данным федерального реестра сведений о банкротстве, российскими судами вынесено 1771 решение о признании граждан банкротами.

Тем не менее неоднозначность процедуры вызывает споры. С одной стороны, это возможность избавиться от долгового бремени. С другой — перспектива потерять имущество и накопления. Рассмотрим подробнее нюансы и этапы процедуры банкротства физических лиц.

Банкротство физических лиц подразумевает признание арбитражным судом неспособности гражданина исполнять финансовые обязательства и вести расчеты с кредиторами.

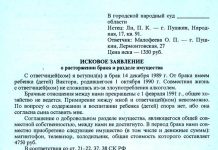

Начать процедуру вправе любой гражданин, чей долг перед официальными организациями превысил 500 тысяч рублей. Просрочка должна достигнуть 3-х месяцев. Инициаторами могут также выступить кредиторы или уполномоченный орган (Федеральная налоговая служба). При этом пункты 1 и 2 статьи 213.4 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон № 127-ФЗ) четко разделяют случаи, когда гражданин обязан подавать заявление и когда он имеет право сделать это добровольно . Обязательной является ситуация, когда должник имеет долг перед несколькими кредиторами и понимает, что, даже погасив часть, не сможет выплатить оставшуюся сумму. Обратиться в суд он обязан не позднее чем через 30 дней после наступления ситуации, удовлетворяющей условиям банкротства.

Закон о банкротстве физических лиц общественность восприняла неоднозначно. Заявляя о своей финансовой несостоятельности, гражданин рискует полностью потерять даже минимальные накопления. Эксперты также высказывали опасение, что это может вылиться в финансовую необязательность заемщиков и убытки для кредиторов. Тем не менее очевидны и плюсы. Не только для должников, которые получили шанс сбросить непосильное долговое бремя, но и для лиц, которые являлись поручителями и рисковали обрести многомиллионные долги.

Плюсы и минусы получения статуса финансовой несостоятельности

Очевидные минусы статуса финансовой несостоятельности заключаются в последствиях банкротства физического лица. Прежде всего, нужно быть готовым к тому, что процедура не бесплатна. Размер расходов многим может показаться существенным (но об этом — позже). Во-вторых, на время ведения дела гражданина лишают права :

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

- проводить сделки по покупке и продаже имущества, передаче его в залог, выдаче поручительств. Если человека признают банкротом, он полностью прекращает распоряжаться имуществом, составляющим конкурсную массу;

- выезжать за границу (по усмотрению суда);

- распоряжаться деньгами на банковских счетах. Гражданин обязан передать финансовому управляющему все банковские карты.

Человек, признанный банкротом, в течение последующих 5-ти лет обязан сообщать об этом факте банку при обращении за получением кредита или займа. На 3 года его лишают права занимать любые должности в органах управления юридическим лицом и как-либо участвовать в этом процессе.

Минусы банкротства физических лиц могут показаться существенными. Однако многие добровольно идут на процедуру ради основной цели. С признанием человека банкротом прекращается :

- удовлетворение требований кредиторов по денежным обязательствам, по уплате обязательных платежей (за исключением налогов, сборов, штрафов). Требования к гражданину можно предъявлять только в рамках дела о банкротстве;

- начисление неустоек и процентов по обязательствам;

- действие исполнительных документов по имущественным взысканиям.

Иными словами, гражданин, которого признали банкротом, не должен исполнять требования кредиторов, которые остались неудовлетворенными после реализации его имущества.

Процедуру банкротства в нашей стране регулирует Закон № 127-ФЗ, который с 1 октября 2015 года (после вступления в силу отдельных положений Федерального закона от 29 июня 2015 года № 154-ФЗ) наконец легитимизовал процедуру банкротства физических лиц. Помимо этого, обозначенная редакция закрепила возможность проведения реструктуризации долга, что позволило восстанавливать платежеспособность должника и гасить долги по утвержденному плану. На время процедуры реструктуризации приостанавливается начисление пеней, штрафов и других санкций.

В законе, кроме всего прочего, обозначены право должника обратиться в арбитражный суд с заявлением о банкротстве и его обязанность сделать это при наступлении определенных обстоятельств.

Новая редакция Закона № 127-ФЗ также четко определила этапы и порядок банкротства физических лиц. Об этом мы поговорим несколько подробнее.

Пошаговая инструкция оформления банкротства: на вооружение физическим лицам

Стоит отметить, что быстро стать банкротом не получится. От подачи заявления до вынесения определения суда проходит от 15-ти дней до 3-х месяцев. Реструктуризация долгов занимает 4 месяца. До полугода потребуется на реализацию имущества. Таким образом, минимальный срок банкротства физического лица — это 9 месяцев при условии, что суд сразу вынесет решение о продаже имущества без реструктуризации долгов. Определенное время потребуется и для того, чтобы подготовиться к процедуре.

- Сбор документов. Список обширен. Это сведения о статусе, долгах, сделках, имуществе и т.д. Какие конкретно документы нужны для подтверждения банкротства физических лиц, мы расскажем чуть позже. Отметим только, что Закон № 127-ФЗ определяет лишь перечень обязательных для всех случаев документов, не детализируя список для каждой возможной ситуации. Суду, как и всем кредиторам, предоставляются исключительно копии документов.

Стоит иметь в виду, что недостаток документов может обернуться возвратом дела и потерей времени.

Какие документы необходимо подать физическому лицу для признания его банкротом

Типовой перечень приведен в пункте 3 статьи 213.4 Закона № 127-ФЗ:

Все документы о доходах должника готовятся за трехлетний период. Он исчисляется до даты подачи в суд заявления.

Как оптимизировать процесс руководителям и учредителям компаний

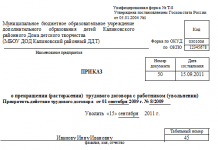

Наиболее ответственно к процедуре подтверждения несостоятельности следует относиться лицам, которые являются учредителями или руководителями юридических лиц. Помимо того, что руководитель, признанный банкротом, лишается должности минимум на 3 года, его компания несет серьезные репутационные потери. Чтобы их предотвратить, организации имеет смысл досрочно лишить претендента на банкротство полномочий директора. Наилучший способ — расторгнуть трудовой договор по инициативе работника еще до вынесения судом решения. Если расторжение произойдет по инициативе участников компании уже после решения суда, кредиторы смогут потребовать выплатить несостоятельному директору компенсацию в виде трехмесячного заработка.

Банкротство учредителя — процедура еще более трудоемкая, сопряженная с неприятными для компании последствиями. Доля акционера-банкрота будет выставлена на продажу. Неопределенность ее судьбы влечет за собой неудобство для других акционеров. Для финансового управляющего — это дополнительные хлопоты по продаже, что, несомненно, увеличит стоимость его услуг. Наиболее рациональным решением будет заблаговременно вывести гражданина из числа учредителей ООО. Его доля перейдет к организации, которая продолжит штатно функционировать.

Каждая схема имеет риски. Их минимизация возможна при качественном исполнении и грамотном юридическом сопровождении процесса банкротства. Ошибки чреваты крупными денежными потерями, в том числе и для компании, которой руководит потенциальный банкрот. Для физических лиц цена банкротства во многом зависит от вознаграждения финансового управляющего, который едва ли согласится работать за минимальную ставку, особенно если речь идет о несостоятельности крупного руководителя или акционера.

Затраты на процедуру складываются из нескольких составляющих:

- Госпошлина — 6 тысяч рублей. Подлежит уплате единовременно при подаче заявления в суд.

- Вознаграждение финансовому управляющему — не менее 10-ти тысяч рублей единовременно за участие в процедуре банкротства плюс 2% выручки от удовлетворенных требований или реализованного имущества.

- Публикация сведений в ЕФРСБ — около 400 рублей.

- Оплата услуг компаний, которые оказывают помощь в оформлении банкротства физического лица.

Дополнительно в ряде случаев придется оплачивать проезд до арбитражного суда — их в России 81 на 85 субъектов.

Если у должника нет денежных средств на оплату процедуры, она будет прекращена. Законодательно этот вопрос не регулируется, однако ситуация описана в постановлении пленума Верховного суда.

Итак, принимая решение о начале процедуры банкротства, следует взвесить все за и против. Например, при невозможности погашения ипотечного кредита признанная судом несостоятельность может обернуться потерей недвижимости. Учесть все нюансы без знания механизмов банкротства и соответствующего опыта невозможно, поэтому лучшим решением будет развернутая консультация юриста по вопросам банкротства физических лиц и последующее юридическое сопровождение процесса.

В процессе процедуры признания финансовой несостоятельности ничто не должно выдавать в вас недобросовестного банкрота. Сокрытие имущества или искажение сведений об имущественных правах — это основания для признания вас недобросовестным банкротом даже после благополучного завершения процедуры. Приобретение предметов роскоши — еще один повод для неприменения правил об освобождении обанкротившегося гражданина от исполнения обязательств. Естественно, такие определения выносит арбитражный суд в результате дополнительного судебного разбирательства. Не усложняйте жизнь себе и своим адвокатам!

Банкротство физических лиц: все, что нужно знать, прежде чем начать.

Возможность личного банкротства гражданина «работает» уже 4 года, однако многие еще даже не слышали о такой возможности. Банкротство одинаково выгодно и должнику и кредитору и государству. Почему? – спросите вы. Должнику банкротство гражданина позволяет очистить свою финансовую историю и буквально начать жить заново. У кредитора появляется возможность «списать» безнадежный долг. Государство получает гражданина, готового покупать товары и услуги.

А Вы хотите навсегда законно освободиться от задолженностей? Читайте нашу статью – в ней все, что нужно знать прежде чем приступить к банкротству физических лиц (2019).

Банкротство гражданина – это законно. Закон о банкротстве физических лиц (2019) дает такое право гражданину, который соответствует условиям для банкротства.

Закон о банкротстве граждан устанавливает, кто может банкротиться, как это делается и какие последствия ждут должника.

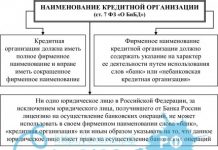

Кто может прибегнуть к банкротству граждан? Первое условие – это наличие гражданства РФ. Подать на банкротство могут и иностранные граждане, постоянно проживающие в России и имеющие долги перед российскими банками, организациями и гражданами. Второе условие – это сумма долга более полумиллиона рублей. Отметим, что задолженность по валютным кредитам и займам рассчитывается в рублях по курсу на день расчета. Третье условие – тяжелое финансовое положение, не позволяющее должнику платить.

Важно! Банкротство – это обязанность для должника, если он не в состоянии платить по своим долгам или если, расплачиваясь с одним банком (кредитором), должник не может платить по другим долгам.

Узнать, как гарантированно освободиться от всех задолженностей через банкротство в Вашей ситуации

Все мы знаем, что многие заемщики прибегают к помощи кредитных брокеров. На личной бесплатной консультации мы всегда задаем об этом вопрос своим клиентам: пользовались ли они помощью кредитного брокера при получении кредита. Почему? Речь идет о добросовестности. Зачастую помощь брокера состоит в подделке справки о доходах, такие справки предоставляются в банк. Таким образом, банк получает недостоверную информацию о доходе заемщика.

Понятие добросовестности в процедуре банкротства физических лиц крайне важно и может быть главным в решении вопроса о списании долгов.

Именно поэтому мы настоятельно советуем консультироваться со специалистами в области банкротства, а не заниматься самодеятельностью. Предусмотреть все возможные варианты развития процедуры, заблаговременно обеспечить себя необходимыми документами, доказательствами добросовестности – это задача, справиться с которой может только опытный специалист, имеющий собственную практику по банкротству.

Сроки процедуры. Процедура личного банкротства занимает в среднем около 6-10 месяцев. Тут все зависит от деталей, например, заработной платы (или другого дохода) должника-банкрота. Срок банкротства зависит и от финуправляющего – если управляющий не выполняет работу в срок, то и процедура затягивается на многие месяцы.

Обоснованность заявления. Первый важный этап в процедуре банкротства гражданина – доказать в суде невозможность платить по своим долгам. При этом, суд может задавать вопросы о составе семьи, детях, средствах к существованию, о том, куда были потрачены заемные средства. К судебному заседанию нужно быть максимально подготовленным и ориентироваться не только в своих финансовых делах, но и в законе.

Из практики. Если среди ваших кредиторов есть ваши знакомые или другие физические лица, то высока вероятность того, что вы столкнетесь с ними в суде. Кредиторы-физлица в процедуре банкротства ведут себя очень активно. Рекомендуем заблаговременно позаботиться о представителе – так вы сможете сохранить свои нервы и время.

Реструктуризация долгов в банкротстве. Не путайте с банковской реструктуризацией! Банковская реструктуризация увеличит вам срок и процентную ставку по кредиту. В ходе процедуры реструктуризации в банкротстве будут оцениваться ваши реальные возможности погасить доли за 3 года. Если таких перспектив нет – то и реструктуризации как таковой тоже нет.

Любые расчеты с кредиторами запрещены законом!

Реализация имущества в банкротстве. Это вторая и заключительная процедура в банкротстве физических лиц. При введении реализации имущества гражданин-должник признается банкротом. Финуправляющий должен описать и оценить имущество, которое можно продать. Такое имущество будет продано, а деньги направлены на частичное погашение долгов.

Продажа имущества осуществляется двумя способами.

Первый – это продажа с публичных торгов тех объектов, цена которых превышает 100 тысяч рублей. Торги проходят на специализированных площадках. Система торгов похожа на аукцион – покупает тот, кто больше предложит. Правила участия в таких торгах определяется торговой площадкой, непосредственно организующей торги. Обязательно нужна ЭЦП (электронно-цифровая подпись)!

Второй способ более прост и занимает гораздо меньшее время – это простая продажа посредством заключения договоров купли-продажи. Управляющие, как правило, публикуют рекламные сообщения на общедоступных ресурсах – газетах, интернет-сайтах по продаже товаров.

Продажа имущества имеет множество тонкостей. Успешное завершение дела будет зависеть от опыта управляющего. Например, продажа имущества с нарушениями влечет отмену торгов и, соответственно, затягивает процедуру.

Освобождение от долгов. Когда имеющееся имущество продано, а деньги распределены, процедура реализации завершается. Вопрос об освобождении гражданина от долгов решается также при завершении процесса реализации имущества. Финансовый управляющий делает заключение о возможности освобождения от долгов либо приводит доводы, не позволяющие освободить должника от долгов. Подробнее о таких причинах, судебной практике не освобождения от долгов читайте в наших статьях.

Нечем платить по кредитам? Узнайте, как сохранить имущество от ареста и конфискации

Банкротство физических лиц: инструкция к применению

Мы советуем вам решать свои проблемы с банками единственным законным способом — это банкротство физических лиц. Пошаговое руководство поможет вам сделать важный шаг к освобождению от долгов. Итак, Вы приняли решение применить в отношении себя банкротство физических лиц. Пошаговая инструкция содержит список действий, выполнение которых необходимо и предусмотрено законом о банкротстве физических лиц. Пошаговая инструкция (банкротство физических лиц 2019) подготовлена совместно арбитражным управляющим и адвокатом, имеющим большой практический опыт в банкротных делах.

Пошаговая инструкция (банкротство физических лиц 2019): подготовка и подача документов

Необходимые документы для банкротства: список, примеры

- Сведения о денежных обязательствах.

Для начала вспомните, кому вы должны. Составьте список банков, микрофинансовых организаций, физических лиц, организаций. Есть ли у вас долги по транспортному налогу или другим платежам в налоговую инспекцию? А долги перед Пенсионным фондом? Все они будут кредиторами. Первый список документов будет связан именно с кредиторами. Собираем:

- Кредитные договора из банков, договора займа из МФО, расписки перед частными лицами, а также справки о сумме задолженности на текущий момент

- Долги перед организациями могут возникать из предпринимательской деятельности – сделайте копию договора и получите справку о требуемой сумме

- Долг перед налоговой и пенсионным фондом подтверждается требованием, которое можно получить непосредственно в ИФНС или ПФ

- Подал ли кто-то на Вас в суд? Получите решение суда. Информация о работе суда доступна в интернете.

- На сайте www.fssp.ru можно проверить информацию о наличии исполнительного производства. Копию постановления об исполпроизводстве можно получить у пристава по вторникам и четвергам.

- Документы по штрафам ГИБДД, судебным штрафам можно получить у пристава.

- Документы должника.

Это группа документов, как правило, есть у всех «на руках». Документы советуем копировать постранично. Гражданский паспорт, свидетельство с ИНН, СНИЛС (зеленая карточка). Также могут понадобиться: свидетельства о браке/разводе, рождении детей (до 18 лет), брачное соглашение. Если есть опекаемые, лица на иждивении – подтвердите это.

- Сведения о доходах и имуществе.

Доходы подтверждаем справками о заработной плате с работы, о пенсии (при наличии). В дополнение обязательно запросите справки по форме СЗИ-5 или СЗИ-6. Получить такой документ можно как в самом пенсионном фонде, так и через сайт госуслуг.

Безработным, имеющим подтвержденный статус, необходима справка, выданная службой занятости. При этом, получение статуса безработного – это не обязанность, а Ваше право. Пенсионеры могут обратиться в службу занятости для поиска работы, но не могут быть признаны безработными, поскольку имеют категорию «нетрудоспособных».

Закон о банкротстве физических лиц обязывает должника предоставить выписки по банковским операциям за последние 36 месяцев. Это означает, что по каждому дебетовому счету, вкладу, сберкнижке вы должны запросить соответствующую выписку. Счета, которыми вы не пользуетесь, на которых нет денежных средств, лучше закрыть.

Заявляем об имуществе: квартира (доля в квартире), дом, дача, земля, машина (или мотоцикл), водный транспорт (катер, яхта) – подлежат указанию. Сокрытие имущества будет иметь негативные последствия. Имущество подтверждаем свидетельствами о регистрации права.

| Видео (кликните для воспроизведения). |

Доля в уставном капитале организации также является имуществом. Тем, кто является учредителем или акционером юрлица, необходимо предоставить выписку из ЕГРЮЛ, выписку из реестра акционеров.

Если у гражданина, подающего на свое банкротство, также имеются должники – это необходимо указать в заявлении и подтвердить документально. Например, распиской или договором займа, можно приложить исполнительный лист или решение суда.

Обязанностью должника является предоставление копий договоров по сделкам, совершенным за последние 36 мес. с движимым/недвижимым имуществом, ценными бумагами или долями в уставном капитале.

Такими документами могут быть: медицинские справки, подтверждающие ухудшение состояния здоровья, справки об убытках (например, при торговле на Forex и прочих). Точный список иных документов определяется на персональной консультации и зависит от конкретных обстоятельств Вашего дела.

Процедура банкротства физического лица: пошаговая инструкция

С 2015 года в Федеральном законе № 127-ФЗ предусмотрен блок правил, регламентирующих основания и порядок проведения банкротства физических лиц. Эта процедура позволит добиться реструктуризации обязательств, либо вовсе избавиться от задолженности перед банками или другими кредиторами. В этой статье разберем порядок ведения банкротных дел с участием граждан, сроки и стоимость процедуры.

Процедура банкротства физ. лица нужно начать с установления признаков несостоятельности и неплатежеспособности, при которых суд имеет право удовлетворить заявление гражданина. Вот какой перечень таких признаков предусматривает Закон № 127-ФЗ:

- наличие просроченной задолженности перед сторонними кредиторами (банковские учреждения, налоговые органы, партнеры по договорам и т.д.);

- просрочка по неисполненным денежным обязательствам не менее трех месяцев;

- совокупный размер долгов более 500 000 рублей.

Горячая линия

+7 (499) 350-80-61

+7 (812) 309-17-81

Данные признаки должны быть установлены на момент подачи заявления в арбитражный суд. Суммы текущих платежей по различным видам обязательств в состав указанных признаков не будут входить.

Признание физического лица банкротом происходит, если имущественных и финансовых активов гражданина недостаточно для погашения всех обязательств. Если по итогам реализации имущества остались непогашенные доги, они будут списаны. Также возможен вариант с заключением мирового соглашения. В этом случае должник и кредиторы договорятся о новых сроках и условия погашения задолженности, реструктурируют обязательства.

Какие документы нужны для признания физ. лица банкротом

Проведение банкротства будет осуществляться на основании документов, составленных и направленных в суд на различных этапах указанной процедуры. В состав документации входить следующие бланки и формы:

- заявление в суд, на основании которого будет открыто банкротное дело;

- копия паспорта заявителя;

- документы, подтверждающие его семейный статус (свидетельство о браке или о разводе, свидетельства о рождении детей);

- копии документов, подтверждающие наличие задолженности (кредитные договоры, судебные акты, справки из ИФНС и т.д.);

- письменный реестр имущественных активов и банковских счетов заявителя (в отношении недвижимости также представляются правоустанавливающие документы);

- постановления о возбуждении исполнительных производств о взыскании задолженности;

- платежное поручение о переводе на депозит суда аванса в размере 25 000 рублей за услуги управляющего;

- платежный документ, подтверждающий уплату госпошлины.

Горячая линия

+7 (499) 350-80-61

+7 (812) 309-17-81

Указанные документы можно собрать самостоятельно, либо через представителя. Закон № 127-ФЗ допускает возможность ведения дела через представителя, если оформить на него доверенность через нотариат.

Проведение процедуры банкротства относится к компетенции арбитражного суда. Заявление в суд о признании должника банкротом могут подавать следующие лица:

- сам гражданин, установивший признаки несостоятельности;

- кредиторы, имеющие право требования о взыскании долга;

- уполномоченные государственные органы (например, инспекция ФНС).

Если совокупный размер долгов превысил 500 тыс. руб., гражданин обязан сам заявить в суд о банкротстве в срок, не превышающий 30 дней с момента возникновения признаков несостоятельности. Такое правило содержится в статье 213.4 Закона № 127-ФЗ. Право, а не обязанность, направить заявление о банкротстве возникает в случаях, когда гражданин устанавливает недостаточность имущества и доходов для погашения текущих платежей и задолженности.

При рассмотрении заявления в арбитражном суде будет назначен управляющий. Его кандидатуру должен предложить сам заявитель. Выбранный арбитражный управляющий должен состоять членом СРО, а его услуги будет оплачивать должник за счет собственных средств (при подаче заявления нужно внести депозит на оплату услуг управляющего в размере 10000 рублей).

После вынесения судебного акта и утверждения кандидатуры управляющего, нужно официально опубликовать объявления о начатой банкротной процедуре. Для этого подается сообщение в издание «Коммерсант», размещается информация в Едином федеральном реестре. Сделать это нужно через портал https://bankrot.fedresurs.ru/ .

После принятия заявления судом, формируется реестр требований кредиторов. Для этого должник обязан самостоятельно опубликовать извещение о начатой процедуре, а кредиторы должны подтвердить имеющуюся задолженность судебными актами. Реестр формируется в течение месяца, при этом должник вправе подавать возражения относительно характера и размера заявленной задолженности.

На стадии формирования реестра задолженности можно провести реструктуризацию долгов. Для этого необходимо получить согласие всех кредиторов. Реструктуризация подразумевает утверждение нового графика погашения долгов. При этом прекращается начисление пени и иных штрафных санкций на просроченную задолженность. Реструктуризация оформляется в виде соглашения, однако для этого гражданину нужно подтвердить реальную возможность расчета по долгам.

Также можно добиться исключения из реестра необоснованно предъявленной задолженности (например, если кредитором пропущены сроки исковой давности для предъявления требований). По истечении месячного срока на предъявление требований, иная задолженность не может быть предъявлена в рамках банкротного дела.

На различных этапах процедура банкротства происходит выявление имущественных активов должника, за счет которых могут производиться расчеты с кредиторами. Обязанность представить перечень имущества возлагается на должника. Также полномочия по выявление вещей и объектов предоставлены арбитражному управляющему.

Ключевым преимуществом банкротного дела является возможность избавиться от долгов. Закон № 127-ФЗ предусматривает, что после списания долгов у гражданина по прежнему останутся действующие личные обязательства по возмещению вреда здоровью, выплате алиментам и т.д.

Негативные последствия, которые наступят по итогам банкротства, также четко прописаны в нормах закона:

- вводится полный запрет на занятие руководящих должностей и включение в состав органов управления юридических лиц сроком на три года;

- повторная банкротная процедура будет доступна не ранее пяти лет;

- на протяжении последующих пяти лет гражданин будет обязан уведомлять банковские и финансовые учреждения о наличии статуса банкрота при обращении за выдачей займа или кредита.

Исходя из анализа негативных и положительных последствий, можно сделать вывод, что процедура банкротства, хоть и связана с несением существенных расходов, позволяет добиться освобождения от кредитных и иных денежных обязательств.

Реализации имущества при банкротстве физических лиц

Если восстановление платежеспособности должника невозможно, а стороны не договорились о мировом соглашении, суд признает гражданина банкротом. После этого проводится реализация имущества путем проведения торгов. Естественно, если у физ. лица отсутствует имущество, торги не проводятся.

Отдельные категории активов не могут быть реализованы даже в банкротном деле. В частности, не допускается обращение взыскания на имущество, которое принадлежит на праве личной собственности членам семьи должника, а также предметы и вещи, которые являются источником единственного заработка гражданина.

По итогам продажи имущества на торгах, вырученные средства направляются на погашение долгов. Если после расчетов остаются денежные средства, они подлежат передаче должнику (за вычетом расходов на проведение торгов и иных обязательных платежей). После этого суд должен принять решение о банкротстве гражданина, а оставшаяся непогашенной задолженность подлежит списанию.

С 2017 года законодатель предусмотрел возможность проведения банкротства граждан в упрощенном режиме. Ключевыми отличиями от стандартных правил является:

- наличие долгов в размере от 50 до 700 тыс. руб.;

- не более 10 кредиторов, перед которыми возникли долги;

- подтвержденный период проживания по одному адресу не менее 4 месяцев до обращения в суд;

- физ. лицо не должно иметь статус ИП, входить в состав органов управления компаний;

- размер доходов должника не должен превышать 3 прожиточных минимума за последние 6 месяцев;

- отсутствие безвозмездных сделок по отчуждению активов за последние 3 годы на общую сумму 200 тыс. руб.;

- отсутствие судимости за экономические преступления.

Подать заявление в упрощенном порядке может только сам гражданин. Вместо стандартных стадий банкротства, будет проведена только реализация имущества. Управляющий будет привлекаться к ведению дела только по желанию должника.

Длительность банкротного дела зависит от размера и видов задолженности, перечня имущества или его отсутствия, иных факторов. Если упрощенный режим позволяет закончить производство за 1-2 месяца, то стандартная процедура может затянуться от 6 месяцев до 1 года. Так как за работу управляющего расходы несет сам должник, он заинтересован в максимально быстром завершении дела.

В перечень расходов, которые предстоит нести должнику, входит:

- госпошлина при обращении в суд составит 300 руб., вне зависимости от размера задолженности;

- на оплату услуг управляющего нужно ежемесячно оплачивать 25 тыс. руб., а при обращении в суд необходимо перечислить депозит 10 тыс. руб.;

- расходы на оплату извещений, уведомлений кредиторам, почтовые затраты.

Это только ориентировочный перечень расходов, тогда как итоговая сумма может значительно увеличиться. Если дело будет вести представитель (юрист, адвокат), оплата его услуг осуществляется по договору с должником.

Вместе с заявлением заинтересованным лицам необходимо подавать целый пакет документов для банкротства физического лица. Если документация подается не полностью, либо с недочетами, то Арбитражный суд не принимает заявление, давая заявителю некоторое время на исправление ситуации – дело о банкротстве не запускается, пока истец не подаст весь пакет документации.

Люди, заинтересованные в том, чтобы Арбитражный суд признал их банкротом, должны ориентироваться по следующему списку документов для банкротства физического лица в 2018 году:

Это весь перечень документов на банкротство физического лица. При отсутствии какого-то документа (при физической невозможности его сдачи), например, брачного договора, свидетельства о рождении детей и т.п., то это должно быть отображено в заявлении.

Кроме этой документации заявитель в Арбитражный суд вместе с заявлением сдаёт:

- Квитанцию об оплате госпошлины (либо заявление с просьбой об отсрочке оплаты).

- Квитанцию о внесении денег на депозит суда (25 т.р., либо заявление с просьбой об отсрочке оплаты).

- Квитанцию с почты о том, что заявление с приложенными документами было отправлено заказным письмом всем кредитным учреждениям.

Уточнить актуальность перечня документов для банкротства физического лица можно в местной СРО арбитражных управляющих.

Самый нужный документ из всего списка — заявление о банкротстве

Если говорить о том, какие документы нужны для банкротства физ. лица, то к наиболее сложному и важному стоит отнести до заявление в Арбитражный суд. Его подают лично, через Интернет, по доверенности (через представителя). Заявление подтверждает, что физическое лицо документами признает несостоятельность и просит признать его банкротом.

Четкой формы заявления для признания банкротом не существует. Но в документе отображаются следующие сведения:

- Личная информация о физическом лице.

- Список долговых обязательств, перечень кредиторов (всех без исключения, вне зависимости от суммы долга).

- Причины, по которым заявитель должен быть признан банкротом.

- Информация об арбитражном управляющем, информация о вознаграждении ему за ведение дела.

- Приложения (перечень документации, прилагаемой к заявлению).

Составлять заявление рекомендуется с помощью специалистов. При самостоятельном составлении допускается масса ошибок. Оказать помощь могут в СРО финансовых управляющих. Заявитель может обратиться к юристам по банкротству, которые помогут в составлении заявления, сборе документации, представлении интересов на судебных заседаниях.

После сбора документов и составления заявления необходимо пойти в Арбитражный суд по месту жительства. В судебном органе надо подать секретарю заявление, внести депозит. Депозит требуется, чтобы он покрывал выплату арбитражному управляющему и госпошлину.

В заявлении надо указать размер долговых обязательств (общий), перечень поданных документов на банкротство физического лица. Арбитражный суд не дает хода делам о банкротстве, если выясняется, что общая сумма долговых обязательств заявителя не превышает 500 т.р. Без оплаты госпошлины и услуг арбитражного управляющего судебные органы также не запускают делопроизводство (заявитель имеет возможность попросить о предоставлении отсрочки в выплате пошлин и сборов).

После подачи заявления (если оно составлено верно и сданы необходимые документы) назначается дата судебного заседания, во время которого судья решает, что будет дальше: подписание мирового соглашения между заявителем и кредиторами, проведение процедур по реструктуризации долга, продажа имущества заявителя для удовлетворения требований кредиторов.

Заявитель располагает следующими сроками:

- Если документы для подачи на банкротство сданы не полностью или неправильно – 30 суток на исправление ситуации.

- Рассмотрение судебными органами заявления о банкротстве – от 14 до 90 суток.

- Проведение процедур по реструктуризации долга – от 90 суток до 3-х лет (зависит от финансового положения заявителя).

- Процедуры по конфискации, продажи имущества для удовлетворения требований кредиторов – до 6 месяцев.

Если по вине заявителя какие-то сроки были нарушены, то Арбитражный суд прекращает делопроизводство. Если заявитель вновь хочет подать заявление, то ему придется заново собирать и сдавать документы, снова начав всю процедуру. Если физическое лицо было признано банкротом, то заново подавать заявление на банкротство в Арбитражный суд можно только через 5 лет после реструктуризации долговых обязательств по предыдущему заявлению.

После сбора документов для оформления банкротства требуется составить заявление по образцу и сдать всё в Арбитражный суд. Если вместе должника в Арбитражный суд обращается кредитор, то должник обязан оставить отзыв в 10-дневный срок после получения им уведомления.

В 5-дневный срок Арбитражный суд обязан принять решение, будет ли принято заявление о банкротстве или нет. Решение о продолжении ведении дела отправляется заявителю, кредитору, ФНС, СРО финансовых управляющих.

В течение 3-4 недель после принятия заявления о банкротстве Арбитражный суд изучает обоснованность признания заявителя банкротом. В этих целях назначается дополнительное заседание, на котором решается:

- о ведении наблюдения за должником;

- о возможности не рассматривать заявление должника (по обоснованной причине);

- о возможности завершить судебное производство.

Арбитражный суд от заявителя может потребовать подать дополнительные документы на банкротство физического лица.

| Видео (кликните для воспроизведения). |

Если вы не нашли ответ на свой вопрос или остались недопонимания, обратитесь за бесплатной консультацией к юристу в чате на нашем сайте

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.