Информация на тему: "банкротство в гражданском праве" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Банкротство определяется как признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Чтобы гражданин был признан банкротом, необходимо наличие определенных обстоятельств. Следует обратить внимание на тот факт, что система признаков, применяемая для возбуждения производства по делу о банкротстве, несколько отличается от системы признаков, применяемой для вынесения решения о признании должника банкротом.

Для возбуждения дела о банкротстветребуются следующие признаки:

а) должник не исполняет гражданско-правовые обязательства и не уплачивает обязательные платежи;

б) срок неисполнения составляет более трех месяцев;

в) сумма задолженности превышает 100 минимальных размеров оплаты труда;

г) имеются доказательства того, что сумма обязательств превышает стоимость имущества должника.

Чтобы должник был признан банкротом, требуются следующие признаки:

а) неисполнение должником требований;

б) срок неисполнения – более трех месяцев;

в) сумма обязательств превышает стоимость имущества должника.

Для банкротства индивидуального предпринимателя не имеет значения, превышает или нет размер обязательств стоимость имущества. Таким образом, в отношении обычных физических лиц принят критерий неоплатности, в отношении предпринимателей – критерий неплатежеспособности.

Заявление о признании гражданина банкротом могут подать в арбитражный суд следующие лица: сам должник; любой кредитор либо кредиторы (за исключением кредиторов с личными требованиями, в том числе о возмещении вреда жизни и здоровью, о взыскании алиментов и т.п.); налоговые или иные уполномоченные органы; прокурор.

Подать заявление о банкротстве должника-предпринимателя могут не все кредиторы. Законом установлено дополнительное требование: такое право дано только кредиторам по обязательствам, связанным с предпринимательской деятельностью.

Арбитражный суд, приняв заявление о банкротстве должника и рассмотрев дело, выносит одно из следующих решений:

а) прекратить производство (если выяснится отсутствие признаков банкротства);

б) признать должника банкротом и открыть конкурсное производство;

в) утвердить мировое соглашение.

Как указывалось, гражданин может сам подать заявление о своем банкротстве. Пункт 1 ст.154 Закона гласит: “К заявлению гражданина может быть приложен план погашения его долгов, копии которого направляются кредиторам и иным лицам, участвующим в деле о банкротстве”. Буквальное толкование приведенной нормы позволяет сделать вывод о том, что право предложить план погашения долгов предоставляется только должнику, который сам подал указанное заявление. Это можно расценивать как льготу, призванную стимулировать должников подавать заявление о своем банкротстве. В пользу этого вывода говорит и тот факт, что в течение пяти лет после признания банкротства гражданин лишается права подавать заявление о своем (повторном) банкротстве.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

План погашения долгов представляет собой, по сути, обещание должника ежемесячно удовлетворять требования конкретных кредиторов в определенном размере. Кроме того, в плане погашения долгов должен быть указан размер сумм, ежемесячно оставляемых должнику, и общий (максимальный) срок погашения долгов.

С согласия кредиторов арбитражный суд утверждает план погашения долгов, следствием чего является приостановление производства по делу о банкротстве на определенный срок, не превышающий трех месяцев. В ходе исполнения не исключено изменение плана погашения долгов арбитражным судом по ходатайству лиц, участвующих в деле. Может быть изменен срок осуществления плана (как в сторону увеличения, так и в сторону уменьшения); кроме того, изменить можно размеры сумм, оставляемых должнику.

В случае выполнения плана погашения долгов (т.е. полного удовлетворения всех требований в предусмотренные сроки) производство по делу о банкротстве должно быть прекращено. Таким образом, план погашения долгов является документом, способным предотвратить признание должника банкротом и, следовательно, реализацию его имущества.

Приостановление производства по делу о банкротстве помимо утверждения плана погашения долгов может быть вызвано фактом открытия наследства в пользу гражданина-должника. Срок приостановления в этом случае будет определяться возможными сроками, в течение которых решится вопрос о судьбе наследства. По общему правилу указанный вопрос решается по истечении шестимесячного срока, предоставляемого для принятия наследства, по окончании которого гражданин получает документы, удостоверяющие его права на наследство. Однако данный период может быть и более длительным (например, если право гражданина на наследство возникнет только при условии отказа от принятия наследства других наследников).

Гражданин, имеющий определенные средства, либо желающий реализовать часть имущества и рассчитаться с кредиторами, либо намеревающийся договориться с кредиторами о заключении мирового соглашения, может ходатайствовать в арбитражный суд об отложении на месяц рассмотрения дела для расчетов с кредиторами либо для достижения мирового соглашения. Если по истечении этого срока указанные цели не будут достигнуты, суд принимает решение о признании должника банкротом,

в течение года с момента признания его банкротом гражданин не может быть зарегистрирован в качестве индивидуального предпринимателя.

Введение конкурсного производства в отношении гражданина далеко не всегда означает назначение специального субъекта (конкурсного управляющего), занимающегося реализацией имущества и распределением средств между кредиторами. Управляющий назначается судом, только если необходимо постоянное управление недвижимым либо ценным движимым имуществом должника.

Денежные средства, имеющиеся у должника и вырученные от продажи его имущества, поступают на депозит арбитражного суда. Далее арбитражный суд выносит определение о порядке и размере выполнения требований каждого кредитора. Так как средств должника для полного их исполнения, как правило, недостаточно, требования удовлетворяются по соразмерности в соответствии с определенной очередностью.

Действует следующий порядок:

первая очередь – требования граждан, перед которыми должник несет ответственность за причинение вреда жизни и здоровью (они удовлетворяются путем капитализации повременных платежей); требования по взысканию алиментов;

вторая очередь – требования по оплате труда, выплате выходных пособий лицам, имеющим с должником трудовые отношения; требования по выплате авторских вознаграждений;

третья очередь – требования кредиторов по обязательствам, обеспеченным залогом имущества должника

четвертая очередь – требования по обязательным платежам в бюджет и внебюджетные фонды;

пятая очередь – требования других кредиторов.

Закон специально устанавливает, что при определении порядка удовлетворения требований (в том числе в отношении состава очереди, последствий заявления требований с опозданием и т.д.) применяются нормы ст.107-111 Закона, определяющие соответствующие правила для юридических лиц.

Очередная группа требований удовлетворяется после полного удовлетворения требований предыдущей очереди; при недостаточности средств они распределяются между кредиторами соответствующей очереди пропорционально суммам их требований.

185.244.173.14 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Банкротство в гражданском праве – особенности процедуры

Не радуют ни слава, ни награды,

Нет радости от собственного дела,

И жажда дерзновений оскудела,

Так что ж осталось, если все пропало?

С 1 октября прошлого года введением соответствующего нормативно-правового акта физическим лицам разрешено становиться инициаторами собственного банкротства. Для того чтобы заявления рассматривались в суде, конечно, потребуется соблюсти некоторые условия, собрать дополнительную документацию. Если усмотрены какие-либо нарушения со стороны должника, то ходатайство будет отклоняться. У юридических лиц и индивидуальных предпринимателей право обращаться в суд с целью признания своей финансовой несостоятельности было и ранее, однако и для них предусмотрен ряд специальных требований.

Банкротство в гражданском праве определяется как факт неплатежеспособности должника, когда он не может выполнять требования по кредитам или же другим обязательным платежам. При этом делается акцент на том, что финансовая несостоятельность может

быть признана арбитражным судом в соответствующем порядке, поэтому до вынесения решения должник не может быть объявлен банкротом. Правило относится ко всем категориям граждан.

Должником называют физическое, юридическое лицо или индивидуального предпринимателя, не способного выполнять свои финансовые обязательства в установленные законодательством сроки (максимально допустимое время просрочки обязательного платежа составляет 3 месяца).

Под понятием кредиторов подразумевают организации или третьих лиц, перед которыми должник имеет обязательства, материальные или нематериальные. Кредиторы делятся на несколько категорий, и порядок их очередности определяется Гражданским кодексом.

Основными целями процедуры определяются:

- погашение имеющейся задолженности перед кредиторами;

- восстановление платежеспособности юридического лица или индивидуального предпринимателя;

- сохранение имущества физических лиц.

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство.

Для проведения процедуры судом назначается арбитражный управляющий. Для каждой стадии предусмотрен особый специалист.

Стадия наблюдения проходит под руководством временного управляющего. На этапе финансового оздоровления действует административный управляющий. Далее делами должника управляет внешний управляющий, а завершает процесс конкурсный управляющий. В определенных случаях на всех этапах может действовать один и тот же специалист, если он имеет соответствующую квалификацию.

На данном этапе основными задачами становятся:

- проверка деятельности должника (физлица, юрлица или индивидуального предпринимателя);

- составление реестра кредиторов;

- проведение первого собрания кредиторов;

- определение возможности восстановления платежеспособности должника (для юрлиц или ИП).

Банкротство юридических лиц в гражданском праве на

Преднамеренным является банкротство, к которому привели умышленные действия со стороны руководства или учредителей. Обычно в таком случае резко ухудшаются финансовые показатели фирмы. Фиктивным называют факт признания своей финансовой несостоятельности, когда на деле компания является платежеспособной.

Максимальная продолжительность стадии наблюдения может составлять 7 месяцев, однако процесс может быть завершен досрочно, если

- вводится финансовое оздоровление;

- вводится конкурсное производство;

- стороны пришли к мировому соглашению.

Составление реестра кредиторов и созыв первого собрания

Одной из основных задач временного управляющего, назначенного для проведения стадии наблюдения, является составление реестра кредиторов, в который включаются все организации и третьи лица, перед

Свои требования кредиторы должны предъявлять самостоятельно, путем направления соответствующего заявления арбитражному управляющему, прилагая к письму справки, подтверждающие наличие долга. Адрес, на который необходимо отправить требования, можно узнать либо на сайте ассоциации, к которой прикреплен управляющий, либо на сайте арбитражной судебной инстанции. Срок, отводимый для предъявления требований, составляет два месяца с момента публикации информации о введении стадии наблюдения.

Важно заметить, что кредиторы, заявившие о своих требованиях на протяжении 1 месяца с момента начала процесса, могут принимать участие в первом собрании кредиторов, проведением которого занимается арбитражный управляющий.

Банкротство юридических лиц, физических или индивидуальных предпринимателей – это сложные процессы, поэтому гражданское право наделяет арбитражных управляющих рядом прав и обязанностей, чтобы они могли выполнять необходимые задачи.

К правам арбитражных управляющих относятся:

- Он должен иметь доступ ко всей информации, касающейся деятельности организации, даже к той, которая относится к государственной тайне (в таком случае назначаются специалисты определенных категорий). Если должник отказывается предоставить нужную информацию, он будет привлечен к административной ответственности.

- Специалист может просить суд отстранить их от дела.

- Управляющий может подавать в суд различные ходатайства, в соответствии с законодательством.

- Специалист имеет право привлекать третьих лиц, оплата услуг которых осуществляется за счет средств должника, если это не противоречит закону.

- Управляющий может созывать собрание кредиторов в установленном законодательством порядке.

- Специалист имеет право на получение вознаграждения.

- Специалисты обязаны быть беспристрастными, руководствуясь в своей деятельности законодательством.

- Управляющий должен представить суду отчет о проведенной деятельности.

- Специалист обязан защищать имущество должника (этот аспект является приоритетным в его деятельности).

- При обнаружении нарушений законодательства со стороны должника управляющий должен сообщить об этом компетентным органам.

Однако стоит заметить, что и должники имеют некоторые права. Если, к примеру, они видят, что назначенный специалист превышает свои полномочия или даже открыто нарушает закон, то на него можно подать жалобу в арбитражный суд и в ассоциацию, к которой он прикреплен. В большинстве случаев подобные ходатайства удовлетворяются, если на то есть основания.

Особенности стадии финансового оздоровления и внешнего управления

| Видео (кликните для воспроизведения). |

Стадия финансового оздоровления применяется зачастую к юридическим лицам, имеющим важность для региона.

Суть данной стадии в том, что платежеспособность организации может быть восстановлена за счет дополнительного вливания средств или реструктуризации компании. Внешнее управление – это частичная продажа имущества и увольнение некоторых сотрудников, а целью этапа также является восстановление платежеспособности.

Максимальная продолжительность стадии финансового оздоровления составляет 24 месяца, а внешнего управления – 18 месяцев.

Банкротство в гражданском праве завершается стадией конкурсного производства. Для физических лиц этап подразумевает изъятие и последующую реализацию имущества, кроме тех категорий, которые защищены законом. Для индивидуальных предпринимателей данный этап означает закрытие статуса ИПи продажу имущества, относящегося к предпринимательской деятельности. Юридические лица после стадии конкурсного производства также прекращают свою деятельность.

Этап конкурсного производства может продолжаться до 6 месяцев.

В гражданском праве также предусмотрена возможность досрочного завершения процесса, если между должником и кредитором будет найден компромисс. Независимо от того, на какой стадии находится процедура, мировое соглашение отменяет дальнейшее рассмотрение.

Банкротство в гражданском праве России: традиции и перспективы

Л. Щенникова, доктор юридических наук, профессор.

Напомню сначала об исторически складывавшемся отношении к банкротству. Было время, когда право разрешало казнить несостоятельного должника. Банкрота приравнивали к вору, надевали на него ошейник и помещали у позорного столба. Несостоятельность ассоциировалась с позором. Интересно, что Наполеон сравнивал несостоятельного должника с капитаном, покинувшим корабль, а факт несостоятельности рассматривал как преступление. И пусть от законов XII Таблиц, разрешавших кредитору разрубать несостоятельного должника на части, нас отделяют столетия и внимание законодателя с тела неспособного платить должника перешло на его имущество, отношение к проблеме банкротства как наисерьезнейшей, наиострейшей, требующей гибкого, продуманного, эффективного правового регулирования, сохранилось и сегодня.

В дореволюционной России была создана целая система норм о банкротстве, которые образовывали конкурсное право. Гражданско – правовое регулирование банкротства оказалось делом достаточно сложным. На отработку норм уходили без преувеличения столетия. Вехами развития конкурсного права явились “Банкротский Устав” от 15 декабря 1740 г., “Устав о банкротах” от 19 декабря 1800 г., “Устав о торговой несостоятельности” от 23 июня 1832 г.

Законодательство о банкротстве в России было трудно не только создавать, но и применять. По свидетельству известного российского цивилиста Г.Ф. Шершеневича, многие статьи были построены настолько сложно, что затрудняли не только торговых лиц, но и опытных юристов.

Изучение истории, обращение к российским традициям гражданско – правового регулирования банкротства представляется мне делом необходимым. Современный этап развития гражданского права, в том числе проблема гражданско – правового регулирования банкротства, – это не что иное, как новый виток развития того механизма, который закладывался в России на протяжении XVIII и XIX столетий.

В январе текущего года юридическая общественность, российские предприниматели получили для изучения новый Закон “О несостоятельности (банкротстве)”. Он был подписан Президентом РФ 8 января 1998 г. и опубликован в “Российской газете” 20 и 21 января. С марта этот Закон должен применяться на практике. Насколько просто и безболезненно произойдет введение нового Закона в действие? Этот вопрос не может сегодня нас не беспокоить.

На мой взгляд, применение нового Закона породит известные трудности. Во-первых, потому, что, как и его предшественники предыдущих столетий, он объемен и сложен по построению и формулировкам. По сравнению с Законом от 19 ноября 1992 г. “О несостоятельности (банкротстве) предприятий” объем его вырос более чем в три раза. Усложнился и расширился понятийный аппарат, внесено много уточнений процессуального характера, появилось много принципиально новых норм материального права. Вот почему никак не обойтись без его скрупулезного, постатейного изучения. Во-вторых, трудности ожидают нас и в связи с новым, глубинным содержанием нового Закона о банкротстве, поскольку он, по существу, вводит новую идеологию этого процесса. Новая редакция Закона отметает главный аргумент должника – “Я не плачу потому, что не заплатили мне”. Законодатель не принимает во внимание дебиторскую задолженность перед должником.

С моей точки зрения, в содержании нового Закона “О несостоятельности (банкротстве)” может быть выделено по крайней мере три следующие характеристики. Первая касается структуры и широты охвата. По структуре новый Закон стройнее и последовательнее прежнего. Нет сегодня тех смешений процессуальных и материальных норм, которые были характерны для Закона от 19 ноября 1992 г. Например, нормы глав 1, 2, 4 направлены на урегулирование материально – правовых вопросов. Глава 3 “Разбирательство дел о банкротстве в арбитражном суде” целиком посвящается особенностям рассмотрения дел о банкротстве арбитражными судами. Здесь логически последовательно излагаются процессуальные правила, начиная с вопросов подведомственности и подсудности (ст. 29), кончая распределением судебных расходов (ст. 54). Не смущает при этом и очень разный объем выделенных глав. Например, глава 2 состоит всего из двух статей. Между тем ее выделение представляется оправданным, так как речь в ней идет о досудебных процедурах: предупредительных мерах и досудебной санации. В старом же Законе санация рассматривалась как одна из реорганизационных процедур, производимых судом.

Не совсем удачен и подход законодателя к употреблению термина “банкротство” как синонима несостоятельности. Статья 2 Закона сокращает двойной термин краткой отсылкой: далее банкротство. Но возникает вопрос о смысле употребления терминов в самом названии. Если под банкротством не понимать частный случай несостоятельности, когда неплатежеспособный должник совершает уголовно наказуемое деяние, наносящее ущерб кредиторам, то не вполне понятно употребление двух терминов – синонимов в самом заголовке. Между тем проведение различий между несостоятельными должниками по принципу вины представляется не лишенным глубокого смысла. Почему бы и в современном законодательстве не классифицировать несостоятельных должников и должников “от несчастья” или “упадших”. Именно так именовались они в русском дореволюционном праве. На мой взгляд, такой подход законодателя был бы не только терминологически точнее, но и несколько видоизменял бы саму идеологию правового регулирования последствий несостоятельности различного рода.

Новый Закон подробно останавливается на процедуре конкурсного производства. В главе 6 “Конкурсное производство”, во-первых, речь идет о сроке (он не может превышать один год) и правовых последствиях открытия конкурсного производства. Так, согласно ст. 98 с открытием конкурсного производства считается наступившим срок исполнения всех денежных обязательств, прекращается начисление неустоек и процентов, снимаются ограничения на коммерческую тайну, а также ранее наложенные аресты и т.п. Во-вторых, законодатель подробно определил полномочия конкурсного управляющего. В частности, последний наделяется функцией осуществления инвентаризации и оценки имущества должника. В данной главе речь идет о конкурсной массе, счетах должника в ходе конкурсного производства, очередности удовлетворения требований кредиторов и порядке продажи имущества должника.

Достаточно внимания новый Закон уделил и мировому соглашению. Ему посвящена глава 7, включающая десять статей, подробно раскрывающих форму, содержание и правовые последствия заключенного мирового соглашения.

Чего не хватает новому Закону? Как мне представляется, необходимо было предусмотреть личные неблагоприятные последствия для должника, связанные с открытием конкурсного производства. Это, в частности, ограничение перемещений, ограничение действия норм, охраняющих неприкосновенность переписки. Так, нормативно возможно закрепить обязанность переадресовки всей корреспонденции, поступающей на имя несостоятельного должника, конкурсному управляющему. Законодательству зарубежных стран известны и другие неблагоприятные последствия для личности гражданина – банкрота. К ним относятся, в частности, запреты голосовать и избирать, быть избранным, носить оружие, выражать свою позицию при решении семейных вопросов.

Итак, новый Закон, касающийся важнейшей сферы гражданско – правового регулирования, начал действовать. Хочется верить, что у него есть перспективы и он будет эффективнее, полезнее для российской экономики, чем его предшественник.

Расчеты с кредиторами производятся в порядке очередности, установленной п. 3 ст. 25 ГК. После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом, освобождается от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, и иных требований, предъявленных к исполнению и учтенных при признании предпринимателя банкротом. Однако продолжают сохранять силу требования граждан, перед которыми лицо, объявленное банкротом, несет ответственность за причинение вреда жизни или здоровью, а также иные требования личного характера.

Участие гражданина в имущественных отношениях нередко связано с риском оказаться без средств и без реальной надежды иметь их. Это влечет неспособность гражданина уплатить долги своим кредиторам, а также исполнить обязанности по уплате обязательных платежей. Такая ситуация квалифицируется как несостоятельность должника, которая при наличии предусмотренных законом условий может повлечь признание его банкротом.

Основания признания судом юридического лица несостоятельным (банкротом), порядок ликвидации такого юридического лица, а также очередность удовлетворения требований кредиторов устанавливается Федеральным законом от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

Должник, не исполняющий свои денежные обязательства, является неисправным должником. После принятия арбитражным судом к рассмотрению заявления о признании должника банкротом неисправность должника трансформируется в несостоятельность. После признания судом должника банкротом несостоятельность преобразуется в банкротство.

Заявление о признании гражданина банкротом могут подать в арбитражный суд следующие лица: сам должник; любой кредитор либо кредиторы (за исключением кредиторов с личными требованиями, в том числе о возмещении вреда жизни и здоровью, о взыскании алиментов и т.п.); налоговые или иные уполномоченные органы; прокурор.

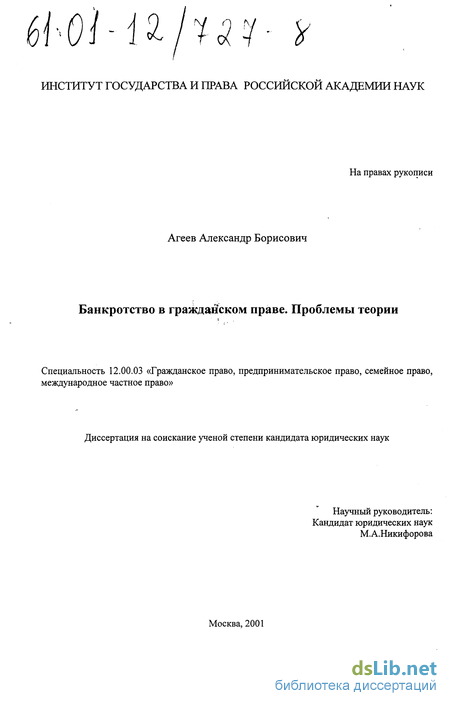

Понятие и признаки несостоятельности () Текст научной статьи по специальности « Государство и право. Юридические науки » Скопируйте отформатированную библиографическую ссылку через буфер обмена или перейдите по одной из ссылок для импорта в Менеджер библиографий.

Полное товарищество создается и действует на основании учредительного договора, который подписывается всеми его участниками. Помимо сведений, необходимых для включения в любой учредительный документ, учредительный договор должен содержать условия о размере и составе складочного капитала, о размере и порядке изменения долей каждого из участников в складочном капитале, о размере, составе, сроках и порядке внесения ими вкладов, об ответственности участников за нарушение обязанности по внесению вкладов (п. 2 ст. 70 ГК РФ).

Банкротство в гражданском праве – особенности процедуры

Таким образом, банкротство гражданское право определяет не как что-то катастрофическое для должников, а как возможность законно избавиться от долга с минимальными потерями для себя. Подобное значение данный процесс имеет в правовых системах всех развитых стран.

1) наблюдение – процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов. Об этом объявляют на первом собрании кредиторов. Наблюдение вводится по результатам рассмотрения арбитражным судом обоснованности требований заявителя;

Признание юридического лица банкротом судом влечет его ликвидацию. Дела о банкротстве рассматриваются арбитражным судом. Право на обращение в арбитражный суд с заявлением о признании должника банкротом имеют должник, конкурсный кредитор, уполномоченные органы.

Банкротство в гражданском праве России: традиции и перспективы

Более развернуто данная точка зрения представлена в экономической литературе. Так, по мнению Т.В. Тепловой, если только судебное решение позволяет констатировать факт банкротства, то в ситуации финансовой неспособности следует различать некоторые оттенки таких затруднений, а именно экономическую несостоятельность, неплатежеспособность, предбанкротную неплатежеспособность и собственно банкротство.

В виду сложной экономической ситуации, характерной для настоящего времени, неоспоримым является тот факт, что большая часть граждан Российской Федерации связаны кредитными обязательствами. О банкротстве гражданина можно говорить, когда рассматриваемое лицо не в состоянии платить по счетам. В виду современной нестабильности, в такой ситуации может оказаться каждый, при чём растущие задолженности воздействуют негативно как на должника, так и на кредитора. По этой причине процесс признания гражданина несостоятельным строго регламентируется законодательством РФ. Но как признать банкротство физического лица? В какой суд необходимо обращаться? Возможно ли урегулировать данный вопрос без внедрения судопроизводства (более детально вопрос о том, что представляет из себя досудебный порядок урегулирования спора в гражданском процессе рассмотрен здесь)? Подробнее обо всем этом поговорим в данной статье.

Определение банкротства физического лица находится под регламентом Федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 года N 127-ФЗ. В пункте 1 статьи 3 рассматриваемого нормативного акта приводится перечень признаков банкротства гражданина:

- Лицо, уличаемое в банкротстве, не способно к выплате средств, назначенных по договору с кредитором;

- Требуемые к исполнению обязательства не осуществляются по истечении 90 календарных дней с момента постановления к исполнению;

- Ценовое значение личного имущества должника значительно ниже суммы задолженности.

Весомым аргументом при объявлении банкротства гражданина является превышение размеров задолженности перед кредиторами суммы в 500 000 рублей.

Досудебное урегулирование проблемы банкротства физического лица допускается при оформлении мирного соглашения. Некоторые банки идут на встречу гражданам и предлагают процесс полной реструктуризации задолженностей — внесения существенных изменений в структуру долга. Задолжник и кредитор проводят переговоры, в процессе которых вносятся изменения в определении сроков выплат, снижается процентная ставка.

Если изменяются только сроки выплат, реструктуризация является выгодной исключительно для кредитора, потому что в таком случае происходит количественный рост процентной ставки. Однако в большинстве случаев эта мера является необходимой для гражданина, заявляющего о своём банкротстве, потому что в противном случае судебных разбирательств избежать не удастся.

Лицо, предоставляющее кредит или заем, может взять имущество гражданина, заявляющего о своём банкротстве, под залог. Для этого необходимо изменить изначальные условия договора.

Для внесения изменения в кредитную договорённость или оформление мирного соглашения, гражданину необходимо явиться в кредитную организацию с удостоверением личности. Иной документации не требуется.

Для подтверждения банкротства гражданина необходимо обратиться в Арбитражный суд. Подать ходатайство в выше представленный судебный орган может как сам гражданин, так и его кредитор. В целях оформления личного банкротства физическим лицом необходимо собрать следующий пакет документов:

- Удостоверение личности гражданина, оформляющего банкротство;

- Свидетельства о бракосочетании (или о разводе, если банкротство наступило в течении 3-х лет после такового) и рождения детей;

- Документация, выданная государственными органами (СНИЛС, ИНН);

- Документация о финансовом состоянии задолжника (справка о доходах с места работы, документ, подтверждающий статус безработного, выписки с банковских счетов, и т. д.);

- Имущественные документы на недвижимое и движимое имущество;

- Медицинская документация о состоянии здоровья гражданина;

- Опись частной собственности задолжника;

- Банковские реквизиты кредитного характера (договоры, квитанции об уплате).

При подаче представленного выше пакета актов необходимо заполнить бланк заявления и утверждение Минэкономразвития формы признания собственного банкротства. При подаче заявления кредиторами, кредитной организацией к заявлению прилагаются личные реквизиты должника, которыми располагают кредиторы.

Во время судебного процесса, явка обеих сторон или их законных представителей строго обязательна. Решение арбитражного суда по признанию банкротства гражданина в большинстве случаев не подлежит обжалованию.

В течение судебного процесса, длящегося в среднем 2-3 месяца, определяется правомерность объявления данного физического лица банкротом и порядок взыскания задолженности. Суд обращает внимание на реальное финансовое положение гражданина, на наличие у него несовершеннолетних детей и другие факторы. В итоге может быть вынесено решение о реструктуризации долга, о частичном его упразднении или о реализации имущества должника в пользу кредитора. Однако не может быть реализовано единственное жильё гражданина, уличённого в банкротстве.

На время судебных слушаний по определению банкротства гражданина возможен запрет на выезд за пределы Российской Федерации.

Необходимо помнить, что по закону граждане обязуются самостоятельно заявлять в арбитражный суд о собственном банкротстве. Сделать это физическое лицо может в течение 30 рабочих дней с момента осознания собственной несостоятельности. По истечению указанного срока подать в суд для определения неплатёжеспособности может только кредитор, а это грозит задолжнику дополнительным штрафом.

Правовые последствия признания гражданина банкротом

В случае признания судом физического лица банкротом, в соответствии с регламентом Федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 года N 127-ФЗ, вступает в силу ряд юридических последствий. В числе прочего, гражданина ожидают следующие правовые результаты:

- В течение 5 лет после завершения судопроизводства данный человек имеет право брать на себя кредитные обязательства только указывая информацию о банкротстве;

- Если физическое лицо признали банкротом по заявлению кредитной организации, в течение пятилетнего срока оно не вправе подавать прошение о добровольном признании себя банкротом;

- На трёхлетний срок гражданин отстраняется от управления юридическими лицами любого назначения.

| Видео (кликните для воспроизведения). |

Законодательством Российской Федерации в числе прочего предусмотрена административная ответственность за невыполнение обязательств перед кредиторами в виде штрафа. Сумма штрафа варьируется от 1000 до 3000 рублей в зависимости от общей суммы задолженности данного физического лица.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.