Информация на тему: "заявление на возмещение ндс образец" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

- 1 Заявление на возврат НДС на расчетный счет в 2019 году: образец и правила составления

- 2 Как составить заявление на возврат НДС (образец, бланк)

- 3 Как составить и подать заявление на возмещение НДС?

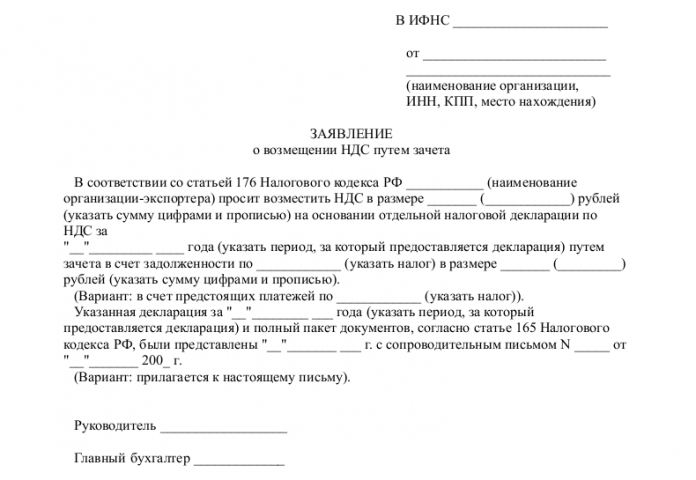

- 4 Образцы заявлений о возмещении НДС путем возврата и зачета

- 5 Заявление о возмещении НДС путем зачета (образец заполнения)

- 6 Заявление о возмещении налога на добавленную стоимость путем возврата на расчетный счет организации

- 7 Заявление на возмещение ндс из бюджета образец 2019

Заявление на возврат НДС на расчетный счет в 2019 году: образец и правила составления

В случаях выявления переплаты по налогам потребуется заявление на возврат. Составить и передать его в налоговую службу это пол дела. Как правильно провести сверку с бюджетом и вернуть переплату без ошибок расскажет данная статья.

Наиболее вероятные случаи, когда у организации возникает переплата по налогам:

- Излишняя оплата НДС;

- Операции с таможенными платежами;

- Подача декларации с суммой к возмещению налога.

В соответствии нормами налогового права, закрепленного в п. 1 ст. 173 НК РФ величина НДС рассчитывается к оплате в конце каждого налогового периода. Сумма представляет собой положительную разницу налога начисленного от операций по реализации (товаров, услуг), уменьшенную на общую сумму вычетов входящего НДС. Если по завершении расчета выявится отрицательный результат (сумма входного налога превысит налог, начисленный по всем хозяйственным операциям по реализации), такая сумма подлежит возврату из бюджета на счет налогоплательщика. Читайте про особенности возмещения импортного НДС.

Когда в налоговом периоде проводится операция по ввозу импортных товаров на территорию страны или иные места, которые находятся под контролем РФ, сумма НДС оплачивается в полном объеме без каких-либо вычетов в соответствии с п. 5 ст. 166 НК РФ.

В ситуации, когда организация, которая применяет спецрежим налогообложения, владеет льготой/освобождением от исчисления и оплаты НДС (п. 5 ст. 173 НК РФ) выставляет контрагенту счет-фактуру, то потребуется перечислить сумму налога в бюджет.

После подачи квартальной декларации по НДС, после которой на лицевом счете компании образуется переплата, потребуется оформить заявление на возмещение НДС. Об этом говорится в п. 2 ст. 173 НК РФ. Сотрудники ФНС получив декларацию с суммой НДС к возврату, начинают камеральную проверку отчета.

Период проверки декларации длится 3 месяца. В некоторых случаях проверка может быть продлена. Если сотрудниками ФНС в процессе работы обнаружены нарушения, они обязаны оставить акт о результатах камеральной проверки и ознакомить с ним налогоплательщика. К акту прилагаются дополнительные документы, которые раскрыли факт нарушения в ходе проверки. У заявителя налоговая служба потребует предоставить необходимые пояснения по данным фактам нарушения.

Заявитель вправе предоставить все необходимые материалы, оправдательные документы, предоставить пояснения и возражения в комиссию. В итоге, руководство ФНС, приняв к сведению все аргументы налогоплательщика, выносит окончательное решение о результатах проверки. Оно может содержать решение:

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

- Возместить всю сумму налога;

- Возместить частично сумму переплаты по НДС;

- Отказать в праве на возврат налога.

Письменное уведомление заявитель получает в течение 5 дней.

Сотрудники ФНС, одобрив заявление на возврат НДС, проверяют наличие задолженности налогоплательщика по всем видам федеральных налогов (недоимки, пени, штрафы) и самостоятельно могут провести взаимозачет образовавшейся переплаты в счет неуплаченных налогов организации (п. 4 ст. 176 НК РФ). Когда какая либо задолженность отсутствует, то федеральная служба удовлетворяет прошение организации о возмещении налога.

Сотрудники ФНС в период до 5 дней составляют письменное обращение в казначейство, от которого поступает извещение о перечислении денежных средств на банковский счет фирмы, который указан в заявлении.

В инспекцию заявление на возврат НДС фирма может подать как на бумажном носителе, так и в электронной форме, заверив его усиленной цифровой подписью руководителя, и отправляет через оператора по ТКС.

Обязательные реквизиты заявления:

- Наименование ФНС и реквизиты фирмы.

- Указание на статью НК, на основании чего осуществляется возврат.

- Указание вида возврата налога: переплата либо излишне взысканные суммы.

- КБК, ОКТМО, наименование налога и его сумма.

- Наименование получателя и реквизиты счета в банке.

Обязательно указать дату составления и заверить подписью директора и печатью компании (если есть).

Наиболее вероятные основания отказа в возмещении НДС из бюджета:

- Камеральная проверка выявила грубые нарушения;

- Заявление сформировано по недействующей форме;

- Истек срок возврата налога, который ограничивается тремя годами.

Эпизоды, которые повлияли на решение об отказе в возврате НДС сотрудниками ФНС выявляются в ходе камеральной проверки. Учитывается множество нюансов. Это могут быть сомнительные счета-фактуры от ненадежных контрагентов; отсутствие обязательных реквизитов в счетах-фактурах либо найдены ошибки при составлении документов; наличие общего количества уточняющих деклараций по НДС. По убежденному мнению налоговой службы эти факты несут в себе попытку получения необоснованной выгоды плательщика (в данном случае недобросовестного).

Если составлено заявление по недействующей форме, то налоговики, скорее всего, вынесут отказ (либо вовсе не примут заявление в работу) и тут есть шанс своевременно исправить оплошность заявителя. Следует также избегать ошибок и неточностей при заполнении реквизитов компании: ИНН, КПП, наименование получателя, название банка, расчетный счет компании.

Моментом возникновения условия для возврата налога в фирму принято считать декларацию, а точнее день, когда она передана в ФНС и принята к учету. С момента/даты ее предоставления в ФНС отсчитывается трехлетний срок, по истечении которого задолженность бюджета перед налогоплательщиком нивелируется.

Ситуация 1: У компании, в процессе реализации продукции сформировалось право на возмещение НДС. На каком этапе образовывается налоговая база в случае возврата НДС?

Сформирована и подтверждена налоговая база от реализации продукции в отношении возврата налога будет после сбора и предоставления исчерпывающего пакета документации в инспекцию для камеральной проверки. В процессе проверки будет подтверждено или отменено право на возврат налога.

Ситуация 2: Сотрудники ФНС в процессе камеральной проверки отказали в возмещении НДС, обосновывая решение тем, что фирма пропустила установленный временной порог 3 года. Допускается ли признать сумму невозвращенного налога в части внереализационных расходов компании?

На основании налогового права все суммы НДС, которые были предъявлены при покупке товаров/услуг, принимаются на основании п. 2 ст. 171 НК РФ к вычету. Норма, которая указана в п. 1 ст. 170 НК не допускает списания сумм НДС, в счет прибыли, на расходы, кроме отдельных случаев. Этот список носит закрытый характер. К таким случаям относятся покупки/ввоза товаров, которые используются в производстве или работах для собственных нужд фирмы, но нет указаний, что суммы НДС с истекшим сроком давности также включаются в расходы.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Как составить заявление на возврат НДС (образец, бланк)

Если в декларации по НДС за налоговый период сумма налога, предъявляемая к вычету, выше суммы налога, исчисленной к уплате в бюджет, налогоплательщик может подать в налоговые органы заявление на возврат НДС, подлежащего возмещению (п. 2 ст. 173 НК РФ). В целях возмещения НДС организация (или индивидуальный предприниматель) может показать вычеты в налоговой декларации за любой квартал в течение 3 лет, установленных для заявления вычета п. 2 ст. 173 НК РФ.

Также можно подать уточненную декларацию по НДС с отражением в ней налоговых вычетов и при соблюдении указанного трехлетнего срока возместить налог (п. 27 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Возмещение налога из бюджета осуществляется на основании заявления на возврат НДС.

Необходимо помнить, что налоговые органы возместят только ту часть налога, заявленного к вычету, которая не покрывается суммой исчисленного НДС.

Зачастую ситуации с возмещением НДС из бюджета связаны с тем, что:

- деятельность налогоплательщиков связана с экспортом продукции,

- налогоплательщики реализуют свою продукцию с применением ставки НДС 10%, но при этом приобретают материалы или товары (работы, услуги), облагаемые по ставке 18%;

- объемы реализации продукции (работ, услуг) налогоплательщиков в налоговом периоде оказываются ниже объемов закупаемых материалов или товаров (работ, услуг).

В случае подачи налогоплательщиком декларации, в которой сумма НДС подлежит возмещению, налоговые органы проводят камеральную проверку в соответствии с правилами, установленными ст. 88, 100, 101 НК РФ. На основании камеральной проверки налоговики принимают решение о возмещении либо отказе в возмещении налога. Порядок и сроки возмещения НДС регламентируются положениями ст. 176 НК РФ.

Если у налогоплательщика есть недоимка по федеральным налогам либо по пеням и штрафам, то налоговые органы самостоятельно производят зачет суммы НДС, подлежащей возмещению из бюджета, в счет погашения данной недоимки (п. 4 ст. 176 НК РФ).

Если задолженность по налогам, пеням и штрафам у налогоплательщика отсутствует, то сумма возмещаемого налога может быть зачтена в счет будущих платежей по НДС и другим федеральным налогам либо возвращена ему на расчетный счет (п. 6 ст. 176 НК РФ).

Заявление на возврат НДС налогоплательщик может подать в налоговую инспекцию как в письменной, так и в электронной форме по телекоммуникационным каналам связи. В последнем случае заявление на возврат НДС подписывается усиленной квалифицированной электронной подписью (п. 6 ст. 176 НК РФ).

На нашем форуме можно проконсультироваться по любому сложному для вас вопросу по возмещению НДС. Например, здесь разбираем процедуру заявительного порядка возмещения НДС.

Образец заявления о возмещении НДС путем перечисления на расчетный счет

Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ утверждена форма заявления на возврат налогов, сборов, страховых взносов, пеней и штрафов. С 09.01.2019 эта форма используется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

На нашем сайте можно скачать бланк этого заявления и посмотреть заполненный образец.

Итоги

Если знать процедуру, подать заявление на возмещение НДС не так сложно. Бланк у вас есть. Осталось только его заполнить.

Как составить и подать заявление на возмещение НДС?

Если за тот или иной отчетный период вычеты по НДС превышают уплаченный налог, то разницу налогоплательщик вправе возместить из бюджета (п. 1 ст. 176 НК РФ).

Сумма, подлежащая законному возмещению, может быть:

- Зачтена в счет долгов по НДС и другим платежам в бюджет (пеням, штрафам).

Такой зачет ФНС осуществляет самостоятельно, обнаруживая переплаты и недоимки по налогам одного уровня.

- Зачтена в счет погашения будущих задолженностей по НДС и другим налогам.

- Возвращена на расчетный счет плательщика НДС.

Во всех случаях факт возникновения суммы, подлежащей возмещению, отражается в налоговой декларации. Но реализация сценариев по пункту 2 или 3 требует отправки в ФНС заявления на возмещение НДС.

Возмещение НДС из бюджета состоит из нескольких процедур (пп. 3, 8 ст. 176 НК РФ):

- проверка декларации (занимает 3 месяца);

- принятие решения об одобрении возврата либо об отказе в возврате — в течение 7 рабочих дней;

- подача заявления о возврате НДС;

- перечисление денежных средств налогоплательщику — в течение еще 5 дней.

Если вы хотите вернуть денежные средства из бюджета, то при положительном решении налоговиков возврат осуществляется:

- при подаче заявления о возврате до того, как будет принято решение налоговиками, — в указанный выше срок (3 месяца и 12 дней);

- при подаче заявления на возмещение НДС после принятия решения — в течение месяца после подачи такого заявления.

Если вы готовы предоставить в ФНС банковскую гарантию по уплате НДС, то вы вправе запросить возмещение до завершения проверки (подп. 2 п. 2 ст. 176.1 НК РФ). Для этого в течение 5 дней после сдачи декларации нужно сдать в ФНС заявление и дополнить его банковской гарантией. Если с документами всё в порядке, НДС вам вернут в течение 11 дней.

Правом на ускоренное возмещение НДС без гарантий обладают налогоплательщики, названные в п. 2 ст. 176.1 НК РФ.

Если налогоплательщик возвращает НДС — как в обычном порядке (без предоставления гарантии от кредитно-финансовой организации и пользования иными основаниями, прописанными в п. 2 ст. 176.1 НК РФ), так и при ускоренной процедуре, то в ФНС направляется заявление о возврате налога с использованием формы из приложения 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@.

В заявлении на возмещение НДС указываются:

- На первой странице:

- ИНН, КПП (при наличии) налогоплательщика;

- порядковый номер документа (1 — если это первое заявление за год, 2 — если второе);

- код ИФНС;

- наименование хозсубъекта;

- ссылка на ст. 176 НК РФ (при обычном порядке возврата НДС);

- ссылка на ст. 176.1 НК РФ (при ускоренном порядке возврата НДС);

- сумма возврата;

- код расчетного периода (например, за 1 квартал 2018 года — КВ.01.2018);

- код ОКТМО территории, контролируемой ИФНС, в которую сдается заявление;

- КБК НДС.

Далее идут две ячейки. Их заполняем так: в ячейке, расположенной непосредственно под строкой, где указывается регулирующая статья НК РФ, проставляется код 3. В ячейке под ней — код 1.

Заявитель указывает свои Ф.И.О., телефон, проставляет дату заполнения документа, подпись.

- На второй странице:

- реквизиты счета;

- паспортные данные получателя.

- На третьей странице — сведения о получателе.

Документ может быть сдан в ФНС как в бумажном виде, так и электронно.

Скачать образец заявления на возврат НДС к возмещению вы можете на нашем сайте.

Превышение вычетов по НДС над уплаченной суммой в отчетном периоде дает основание для возмещения налога из бюджета — в обычном режиме (после завершения проверки) или в ускоренном (при наличии банковской гарантии либо выполнении иных предусмотренных законом условий). Для возврата НДС из бюджета в ФНС направляется заявление по установленной форме.

Образцы заявлений о возмещении НДС путем возврата и зачета

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

В ИФНС России N 24 по г. Москве

от общества с ограниченной

ответственностью “Альфа”

Адрес места нахождения:

127562, г. Москва,

ул. Плещеева, д. 10а

ИНН/КПП 7724134420/772401001

ОГРН 1047713345678

Тел.: (499) 636-54-32

Контактное лицо –

главный бухгалтер

Архипова Елена Ивановна

Заявление

о возмещении НДС путем возврата

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Альфа” за этот налоговый период, на 100 000 (Сто тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Альфа” представило в ИФНС России N 24 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим вернуть подлежащий возмещению налог на добавленную стоимость в сумме 100 000 руб. путем перечисления на расчетный счет ООО “Альфа” по следующим реквизитам:

БИК 044525225, ОАО “Сбербанк России”, г. Москва;

кор/счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России;

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО “Альфа” ———- Н.П. Трифонов

М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью “Бета”

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д. 9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел.: (499) 636-77-28

Контактное лицо –

главный бухгалтер

Маркова Ирина Сергеевна

Заявление

о возмещении НДС путем зачета

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Бета” за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Бета” представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г., уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Статьи о бухучете и справочная информация

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

В ИФНС России N 24 по г. Москве

от общества с ограниченной

ответственностью “Альфа”

Адрес места нахождения:

127562, г. Москва,

ул. Плещеева, д. 10а

ИНН/КПП 7724134420/772401001

ОГРН 1047713345678

Тел.: (499) 636-54-32

Контактное лицо –

главный бухгалтер

Архипова Елена Ивановна

Заявление

о возмещении НДС путем возврата

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Альфа” за этот налоговый период, на 100 000 (Сто тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Альфа” представило в ИФНС России N 24 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим вернуть подлежащий возмещению налог на добавленную стоимость в сумме 100 000 руб. путем перечисления на расчетный счет ООО “Альфа” по следующим реквизитам:

БИК 044525225, ОАО “Сбербанк России”, г. Москва;

| Видео (кликните для воспроизведения). |

кор/счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России;

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО “Альфа” ———- Н.П. Трифонов

М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью “Бета”

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д.

Образец заявления на возврат ндс из бюджета в 2018 году

9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел.: (499) 636-77-28

Контактное лицо –

главный бухгалтер

Маркова Ирина Сергеевна

Заявление

о возмещении НДС путем зачета

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Бета” за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Бета” представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г., уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

В ИФНС России N 24 по г. Москве

от общества с ограниченной

ответственностью “Альфа”

Адрес места нахождения:

127562, г. Москва,

ул. Плещеева, д. 10а

ИНН/КПП 7724134420/772401001

ОГРН 1047713345678

Тел.: (499) 636-54-32

Контактное лицо –

главный бухгалтер

Архипова Елена Ивановна

Заявление

о возмещении НДС путем возврата

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Альфа” за этот налоговый период, на 100 000 (Сто тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Альфа” представило в ИФНС России N 24 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим вернуть подлежащий возмещению налог на добавленную стоимость в сумме 100 000 руб. путем перечисления на расчетный счет ООО “Альфа” по следующим реквизитам:

БИК 044525225, ОАО “Сбербанк России”, г. Москва;

кор/счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России;

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО “Альфа” ———- Н.П. Трифонов

М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью “Бета”

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д. 9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел.: (499) 636-77-28

Контактное лицо –

главный бухгалтер

Маркова Ирина Сергеевна

Заявление

о возмещении НДС путем зачета

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Бета” за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб.

Заявление на возврат НДС на расчетный счет в 2018 году: образец и правила составления

Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Бета” представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г., уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

В ИФНС России N 24 по г. Москве

от общества с ограниченной

ответственностью “Альфа”

Адрес места нахождения:

127562, г. Москва,

ул. Плещеева, д. 10а

ИНН/КПП 7724134420/772401001

ОГРН 1047713345678

Тел.: (499) 636-54-32

Контактное лицо –

главный бухгалтер

Архипова Елена Ивановна

Заявление

о возмещении НДС путем возврата

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Альфа” за этот налоговый период, на 100 000 (Сто тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Альфа” представило в ИФНС России N 24 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим вернуть подлежащий возмещению налог на добавленную стоимость в сумме 100 000 руб. путем перечисления на расчетный счет ООО “Альфа” по следующим реквизитам:

БИК 044525225, ОАО “Сбербанк России”, г. Москва;

кор/счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России;

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО “Альфа” ———- Н.П. Трифонов

М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью “Бета”

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д. 9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел.: (499) 636-77-28

Контактное лицо –

главный бухгалтер

Маркова Ирина Сергеевна

Заявление

о возмещении НДС путем зачета

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Бета” за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Бета” представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст.

176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г., уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Заявление о возмещении НДС путем зачета (образец заполнения)

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью “Бета”

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д. 9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел.: (499) 636-77-28

Контактное лицо –

главный бухгалтер

Маркова Ирина Сергеевна

Москва 19 апреля 2013 г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО “Бета” за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г., которую ООО “Бета” представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 – 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г., уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Заявление о возмещении налога на добавленную стоимость путем возврата на расчетный счет организации

Тип документа: Заявление

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 2,2 кб

о возмещении НДС путем возврата

В соответствии со ст. 176 Налогового кодекса РФ __________ (наименование организации-экспортера) просит возместить НДС в размере _______ (_________) рублей (указать сумму цифрами и прописью) на основании отдельной налоговой декларации по НДС за _____ ____ г. (указать период, за который предоставляется декларация) путем возврата на расчетный счет нашей организации (расчетный счет N _____________ в _______________ (наименование банка) БИК ___________ корсчет N ____________).

Указанная декларация за _______ ____ г. (указать период, за который предоставляется декларация) и полный пакет документов согласно ст. 165 Налогового кодекса РФ были представлены “__”__________ ____ г. с сопроводительным письмом N ____ от “__”________ ____ г. (вариант: прилагается к настоящему письму).

Заявление на возмещение ндс из бюджета образец 2019

Суть этого порядка заключается в том, что налог возвращается еще до конца камеральной проверки, а если по ее результатам принято решение об отказе в возмещении НДС, налогоплательщик обязан вернуть налог обратно в бюджет. Право на возмещение НДС в заявительном порядке имеют, например:

- компании, которые за три календарных года, предшествующих заявлению НДС к возмещению, пополнили бюджет не менее чем на 7 млрд. руб. (пп. 1 п. 2 ст. 176.1 НК РФ). В расчет берутся уплаченные суммы НДС, налога на прибыль, акцизов и НДПИ;

- организации и ИП, представившие банковскую гарантию вместе с декларацией, в которой НДС заявлен к возмещению.

Чтобы воспользоваться таким своим правом необходимо подать в ИФНС соответствующее заявление не позднее 5 рабочих дней со дня подачи декларации по НДС (п. 7 ст. 176.1 НК РФ).

Как составить заявление на возврат ндс (образец, бланк)

Заявление на возврат НДС налогоплательщик может подать в налоговую инспекцию как в письменной, так и в электронной форме по телекоммуникационным каналам связи. В последнем случае заявление на возврат НДС подписывается усиленной квалифицированной электронной подписью (п.

6 ст. 176 НК РФ). О том, какая ошибка недопустима в заявлении, читайте в материале «Будьте внимательнее, оформляя заявление на возврат». Образец заявления о возмещении НДС путем перечисления на расчетный счет Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ утверждена форма заявления на возврат налогов, сборов, страховых взносов, пеней и штрафов.

Эта форма применяется с 31.03.2017. До 31.03.2017 использовалась форма, утвержденная приказом ФНС РФ от 23.08.2016 № ММВ-7-8/454@. На нашем сайте можно скачать бланк этого заявления и посмотреть заполненный образец по форме, утвержденной приказом ФНС от 14.02.2017 № ММВ-7-8/182@.

Образцы заявлений о возмещении ндс путем возврата и зачета

На каком этапе образовывается налоговая база в случае возврата НДС? Сформирована и подтверждена налоговая база от реализации продукции в отношении возврата налога будет после сбора и предоставления исчерпывающего пакета документации в инспекцию для камеральной проверки. В процессе проверки будет подтверждено или отменено право на возврат налога.

Ситуация 2: Сотрудники ФНС в процессе камеральной проверки отказали в возмещении НДС, обосновывая решение тем, что фирма пропустила установленный временной порог 3 года. Допускается ли признать сумму невозвращенного налога в части внереализационных расходов компании? На основании налогового права все суммы НДС, которые были предъявлены при покупке товаров/услуг, принимаются на основании п.

2 ст. 171 НК РФ к вычету. Норма, которая указана в п. 1 ст. 170 НК не допускает списания сумм НДС, в счет прибыли, на расходы, кроме отдельных случаев.

Заявление о возмещении ндс путем возврата (образец заполнения)

Москвеот общества с ограниченнойответственностью “Бета”Адрес места нахождения:127562, г. Москва,ул. Чистова, д. 9ИНН/КПП 7725136540/772501001ОГРН 1047725345678Тел.: (499) 636-77-28Контактное лицо –главный бухгалтерМаркова Ирина Сергеевна Заявлениео возмещении НДС путем зачета Москва 19 апреля 20 г.

НК РФ. На основании камеральной проверки налоговики принимают решение о возмещении либо отказе в возмещении налога. Порядок и сроки возмещения НДС регламентируются положениями ст. 176 НК РФ. Если у налогоплательщика есть недоимка по федеральным налогам либо по пеням и штрафам, то налоговые органы самостоятельно производят зачет суммы НДС, подлежащей возмещению из бюджета, в счет погашения данной недоимки (п. 4 ст. 176 НК РФ). Если задолженность по налогам, пеням и штрафам у налогоплательщика отсутствует, то сумма возмещаемого налога может быть зачтена в счет будущих платежей по НДС и другим федеральным налогам либо возвращена ему на расчетный счет (п.

Заявление на возмещение ндс из бюджета образец 2018

В избранноеОтправить на почту Заявление на возврат НДС — когда его нужно оформлять? Этот вопрос довольно часто возникает у налогоплательщиков. В нашей статье мы расскажем, куда, как и когда подавать заявление на возврат НДС, а также предложим вашему вниманию образец такого заявления. Когда подается заявление на возврат НДС Образец заявления о возмещении НДС путем перечисления на расчетный счет Когда подается заявление на возврат НДС Если в декларации по НДС за налоговый период сумма налога, предъявляемая к вычету, выше суммы налога, исчисленной к уплате в бюджет, налогоплательщик может подать в налоговые органы заявление на возврат НДС, подлежащего возмещению (п. 2 ст. 173 НК РФ). В целях возмещения НДС организация (или индивидуальный предприниматель) может показать вычеты в налоговой декларации за любой квартал в течение 3 лет, установленных для заявления вычета п. 2 ст. 173 НК РФ.

Заявление на возмещение ндс из бюджета образец 2017

Если составлено заявление по недействующей форме, то налоговики, скорее всего, вынесут отказ (либо вовсе не примут заявление в работу) и тут есть шанс своевременно исправить оплошность заявителя. Следует также избегать ошибок и неточностей при заполнении реквизитов компании: ИНН, КПП, наименование получателя, название банка, расчетный счет компании.

Моментом возникновения условия для возврата налога в фирму принято считать декларацию, а точнее день, когда она передана в ФНС и принята к учету. С момента/даты ее предоставления в ФНС отсчитывается трехлетний срок, по истечении которого задолженность бюджета перед налогоплательщиком нивелируется. Распространенные вопросы Ситуация 1: У компании, в процессе реализации продукции сформировалось право на возмещение НДС.

Заявитель указывает свои Ф.И.О., телефон, проставляет дату заполнения документа, подпись.

- На второй странице:

- реквизиты счета;

- паспортные данные получателя.

- На третьей странице — сведения о получателе.

| Видео (кликните для воспроизведения). |

Документ может быть сдан в ФНС как в бумажном виде, так и электронно. Скачать образец заявления на возврат НДС к возмещению вы можете на нашем сайте. Скачать образец *** Превышение вычетов по НДС над уплаченной суммой в отчетном периоде дает основание для возмещения налога из бюджета — в обычном режиме (после завершения проверки) или в ускоренном (при наличии банковской гарантии либо выполнении иных предусмотренных законом условий).

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.