Информация на тему: "налогообложение компенсаций за разъездной характер работы" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Облагаются ли НДФЛ выплаты за разъездной характер работы (водители грузового транспорта)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Для решения вопроса о начислении (неначислении) НДФЛ с выплаты за разъездной характер работы необходимо определить, являются ли данные суммы компенсацией фактических расходов водителей, или они являются надбавкой к заработной плате. В первом случае обязанности по начислению НДФЛ не возникает, в справках 2-НДФЛ такие доходы не отражаются. Во втором случае рассматриваемые выплаты облагаются НДФЛ и могут быть отражены в справках 2-НДФЛ по коду 2000 или коду 4800.

На основании п. 1 ст. 210 НК РФ при исчислении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

По общему правилу, закрепленному в п. 3 ст. 217 НК РФ, все виды компенсационных выплат, установленных законодательством и связанных с исполнением сотрудником трудовых обязанностей, НДФЛ не облагаются.

Таким образом, для принятия решения об исчислении (неисчислении) НДФЛ с выплаты за разъездной характер работы необходимо определить, являются ли данные суммы компенсационными выплатами, связанными с исполнением сотрудником трудовых обязанностей.

В соответствии с ТК РФ компенсация расходов работников, связанных с исполнением трудовых обязанностей, может быть осуществлена путем выплаты:

– надбавок (доплат) к заработной плате (в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера), которые являются элементами оплаты труда (ст.ст. 129, 135 ТК РФ);

– компенсаций по возмещению расходов, связанных с исполнением трудовых обязанностей (ст. 164 ТК РФ). Указанные выплаты не входят в систему оплаты труда, они являются компенсацией затрат работника, связанных с выполнением трудовых обязанностей.

В связи с этим возможны два варианта оформления выплат сотруднику, работа которого носит разъездной характер:

1. Путем компенсации им фактических расходов, понесенных в течение месяца;

2. Путем выплаты фиксированной суммы надбавки к заработной плате за разъездной характер работы.

Здесь нужно отметить, что возмещение организацией расходов работников, работа которых имеет разъездной характер, предполагает наличие документов, подтверждающих понесенные сотрудником расходы. При выплате же фиксированной суммы каких-либо документов требовать от сотрудника не нужно.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Рассмотрим данные варианты.

Компенсация фактически понесенных расходов водителя

Действующее трудовое законодательство не раскрывает содержание понятия “разъездная работа”. Минздравсоцразвития России в письме от 18.09.2009 N 22-2-3644 разъяснило, что поскольку в действующем законодательстве понятие “разъездной характер работы” отсутствует, то решение вопроса об отнесении той или иной работы к работе разъездного характера принимается в организации самостоятельно (письма ФНС России от 06.08.2010 N ШС-37-3/8488, УФНС России по г. Москве от 28.04.2012 N 16-12/038372@).

Из положений ч. 2 ст. 168.1 ТК РФ следует, что перечень работ, профессий, должностей работников, постоянная работа которых имеет разъездной характер, устанавливается коллективным договором, соглашениями, локальными нормативными актами. Кроме того, если работа имеет разъездной характер, то соответствующее условие в обязательном порядке вносится в трудовой договор (ч. 2 ст. 57 ТК РФ).

В соответствии со ст. 168.1 ТК РФ работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель возмещает следующие расходы, связанные со служебными поездками:

– расходы по проезду;

– расходы по найму жилого помещения;

– дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

– иные расходы, произведенные работниками с разрешения или ведома работодателя.

При этом размеры и порядок возмещения таких расходов устанавливаются коллективным договором, соглашениями, локальными нормативными актами или трудовым договором (ст. 168.1 ТК РФ).

Важно отметить, что положения ст. 168.1 ТК РФ императивны, то есть работодатель обязан возмещать расходы работника, постоянная работа которого имеет разъездной характер (постановление Двенадцатого арбитражного апелляционного суда от 25.01.2012 N 12АП-10268/11).

Если в рассматриваемом случае сотрудник (водитель) несет какие-либо расходы, связанные с исполнением им трудовых обязанностей (например, расходы на проживание в гостинице (в случае, если в процессе поездки он не имеет возможности вернуться домой), суточные, расходы на питание (если такие выплаты поименованы в трудовом (коллективном) договоре и т.д.)), то возмещение таких расходов можно рассматривать в качестве компенсации затрат, связанных с исполнением работником трудовых обязанностей (ст. 164 ТК РФ). При этом в трудовом (коллективном) договоре, заключенном с сотрудником, должно быть закреплено условие о том, что его работа носит разъездной характер.

В такой ситуации выплаты, производимые сотруднику, относятся к вышеуказанным выплатам, поименованным в п. 3 ст. 217 НК РФ, то есть НДФЛ они не облагаются. Данный вывод подтверждается и официальными разъяснениями.

Так, например, Минфин России в письме от 05.07.2013 N 03-04-06/25956 разъяснил, что если работа физических лиц по занимаемой должности носит разъездной характер и это отражено в коллективном договоре, соглашениях, локальных нормативных актах, то выплаты, направленные на возмещение работодателем расходов, связанных со служебными поездками таких категорий работников, не подлежат обложению НДФЛ в размерах, установленных коллективным договором, соглашениями, локальными нормативными актами или трудовым договором (смотрите также письма Минфина России от 20.01.2014 N 03-11-06/2/1482, от 25.10.2013 N 03-04-06/45182, от 07.06.2011 N 03-04-06/6-131, от 19.07.2010 N 03-04-06/6-154, от 27.08.2007 N 03-03-06/3/14, письмо ФНС России от 10.11.2011 N ЕД-4-3/18794@).

Важно учитывать, что если возмещение сотрудникам расходов, связанных с разъездным характером работы, оформлять именно путем выплаты компенсации по ст. 168.1 ТК РФ, то при составлении локальных актов, иной внутренней документации необходимо избегать таких словосочетаний, как “надбавка к заработной плате”, “доплата к заработной плате” и т.п. Дело в том, что, как было указано, в целях ТК РФ компенсации и надбавки (доплаты) являются разными видами выплат. Первые не относятся к элементам оплаты труда, а вторые считаются частью заработной платы. В ст. 217 НК РФ названы именно компенсационные выплаты. Надбавки и доплаты подлежат обложению НДФЛ на общих основаниях (письмо Минфина России от 26.03.2012 N 03-04-06/9-76).

Еще раз акцентируем Ваше внимание, что возмещение затрат на основаниях, предусмотренных ст. 168.1 ТК РФ, должно быть обусловлено реальными расходами работников (определения КС РФ от 05.03.2004 N 76-О и 75-О). Иными словами, компенсация, в отличие от доплаты (надбавки), выплачивается по факту несения затрат работником. То есть если в каком-то месяце сотрудник с разъездным характером работы никуда не ездил (по тем или иным причинам), то и компенсировать ему ничего не нужно. Установление компенсации в фиксированном размере влечет за собой риски признания выплаченных сотруднику сумм надбавкой или доплатой к заработной плате и, как следствие, доначисление НДФЛ.

Доказательствами реальных расходов работников должны, соответственно, служить документы, подтверждающие факт служебных поездок. Четкий состав таких документов нормативно не закреплен, поэтому использовать можно любые документы: маршрутный лист, разъездную ведомость, журнал учета поездок, БСО, чеки ККТ и пр. Выплату компенсации целесообразно осуществлять на основании заявлений работников, на имя руководителя с просьбой возместить расходы, произведенные им за счет собственных средств. К заявлению должны быть приложены документы, подтверждающие понесенные расходы. На основании заявления издается приказ о возмещении сотруднику истраченных средств. Также можно разработать различные схемы или планы посещения водителем конкретных организаций (клиентов), схемы расположения участков, закрепленных за работниками (письмо Управления МНС по Московской области от 25.03.2004 N 08-03/б-н) и т.д.

Надбавка (доплата) к заработной плате за разъездной характер работы

Как было сказано, надбавка к заработной плате может быть установлена коллективным договором, соглашением, трудовыми договорами, локальными нормативными актами организации. Такая надбавка входит в систему оплаты труда и является составной частью заработной платы.

Указанные суммы подлежат обложению НДФЛ, так как на них не распространяется действие п. 3 ст. 217 НК РФ (письма Минфина РФ от 26.03.2012 N 03-04-06/9-76, от 07.06.2011 N 03-04-06/6-131, от 17.07.2007 N 03-04-06-01/248, от 03.10.2007 N 03-04-06-02/196, от 26.03.2012 N 03-04-06/9-76, постановление ФАС Западно-Сибирского округа от 01.11.2013 N Ф04-5924/13, постановление Двенадцатого арбитражного апелляционного суда от 25.01.2012 N 12АП-10268/11).

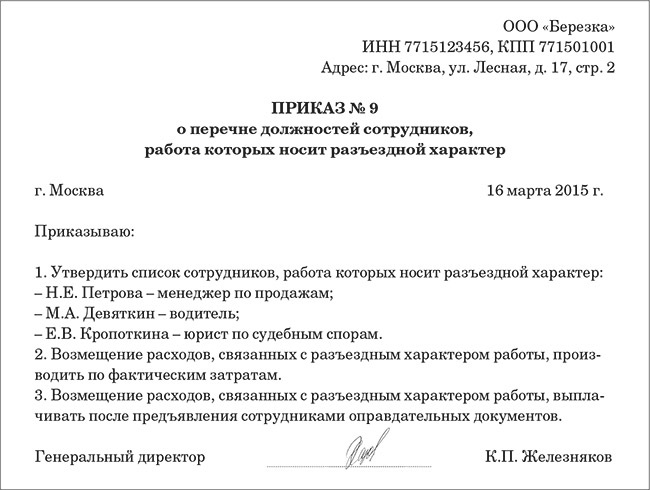

В качестве документального оформления таких выплат могут использоваться соответствующие распоряжения (приказы) об установлении надбавок сотрудникам с указанием их размера, локальные акты, устанавливающие перечень работ, профессий, должностей работников, постоянная работа которых имеет разъездной характер, и иные подобные документы.

Отражение выплат за разъездной характер работы в справках 2-НДФЛ

Сведения о доходах физических лиц представляются по форме 2-НДФЛ “Справка о доходах физического лица за 200_ год”, утвержденной приказом ФНС России от 17.11.2010 N ММВ-7-3/611@. В случае получения налогоплательщиками доходов, освобождаемых от налогообложения в соответствии со ст. 217 НК РФ, эти доходы в форме 2-НДФЛ не отражаются. Соответственно, если водителю возмещаются (компенсируются) его расходы, связанные с разъездным характером работы (1 вариант), то данные компенсации в справках по форме 2-НДФЛ не отражаются.

Если водителю выплачивается надбавка за разъездной характер работы, которая, как указано выше, облагается НДФЛ (2 вариант), то при заполнении справок по форме 2-НДФЛ нужно учитывать следующее.

Согласно Справочнику “Коды доходов” (приложение N 3 к приказу ФНС России N ММВ-7-3/611@) в форме 2-НДФЛ:

– по коду дохода 2000 отражается вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей;

– по коду дохода 4800 отражаются иные доходы.

С учетом того, что рассматриваемая надбавка является частью оплаты труда, на наш взгляд, она может отражаться по коду 2000, в то же время считаем, что не будет ошибкой и отражение этой выплаты по коду 4800 “Иные доходы”.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

18 марта 2015 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

По штатному расписанию многих организаций есть должностные обязанности, выполнение которых требует постоянных разъездов.

У работодателей на этот счет возникает ряд вопросов:

- Кто может и должен получать компенсацию?

- Как правильно оформить первичные документы?

- Какой возможен размер доплат?

Трудовой Кодекс РФ, в статьях 57, 166 и 168.1, дает подробные разъяснения по определению передвижного характера работы, понятию командировок и состава возмещаемых затрат.

По законодательству возмещаемые расходы за передвижной характер работ освобождаются от НДФЛ и вносов в социальные фонды, но при этом правомерно принимаются для расчета налога на прибыль. В связи с этим, специалисты налоговых органов при проводимых выездных проверках, уделяют особое внимание первичным документам, которые подтверждают законность компенсации разъездного характера работ.

Возмещение бывает нескольких видов:

- компенсационные оплаты за фактические затраты;

- доплата, входящая в состав заработной платы.

Законодательные акты РФ не конкретизируют закрытый перечень профессий и должностей, для работы по которым необходимы постоянные поездки.

По предлагаемым условиям работа подразделяется на несколько видов:

- подвижная,

- разъездная,

- в пути,

- другой характер работ.

Предприятия состоятельно составляют список профессий, в должностных инструкциях которых обозначены длительные или постоянные поездки.

Перечень таких профессий целесообразно определять во многих отраслях промышленности:

- в строительстве,

- на железной дороге,

- на автоперевозках,

- добычи полезных ископаемых.

Коллективным договором или приказом организации утверждается реестр должностей с передвижными условиями производственной деятельности.

Письмом Роструда № 4209-ТЗ, опубликованным в декабре 2013 г., выделено несколько признаков, определяющих разъездные условия выполнения работ:

- производственные задания работником выполняются вне территории предприятия;

- должностные функции, сопровождающиеся переездами, имеют постоянные и систематические признаки.

Оплата неудобств, причиненных сотруднику из-за постоянных переездов, на пример у водителей, компенсируется работодателем, на основании положений ТК РФ.

Под компенсацией, в данном случае, понимается получение денежных сумм, покрывающих фактические издержки работников на выполнение производственного задания.

Компенсация процентов по ипотеке должна возместить часть затрат. Как получить возмещение?

Работодатель может утвердить два способа оплаты за подвижные и другие условия работы:

- денежная компенсация реальных издержек сотрудников,

- постоянная и систематическая доплата, входящая в состав начислений по заработной плате.

Компенсационные начисления производятся с целью возмещения понесенных сотрудником расходов, определяющиеся разъездным видом производственной деятельности. Реестр затрат утверждается в коллективном договоре.

В ТК РФ отмечено, что в связи поездками для непосредственного выполнения профессиональных обязанностей, работодателем оплачиваются затраты:

- на проезд,

- найм жилплощади,

- прочие расходы, связанные с проживанием, в виде суточных или полевого довольствия,

- индивидуальные услуги, утвержденные администрацией предприятия.

Если реестр вышеперечисленных расходов не зафиксирован местным локальным документом, то освобождение от НДФЛ применять нельзя.

Выплаты компенсационного направления, не связанные с конкретно понесенными затратами, назначаются в случаях, когда нет подтверждающих документов и невозможно определить истинный размер затрат.

Суммы таких доплат относятся к составляющим заработной платы и назначаются:

- за работу в условиях, отличающихся от нормальных;

- за работу в тяжелых климатических условиях и в регионах с радиоактивным загрязнениям.

В отличие от колеблющегося размера компенсации за работу «в пути», выплаты, входящие в состав заработка, имеют ряд отличий:

- начисляются и выплачиваются систематически;

- имеют постоянную неменяющуюся величину.

Для доказательства правомерности выплаченных компенсаций, необходимо правильно документально оформить все первичные документы.

Колдоговор или приказ фиксируют следующие положения:

- величину возмещаемых затрат,

- порядок предоставления компенсаций по разъездному характеру работ,

- реестр должностей, связанных с постоянными переездами.

При отсутствии коллективного договора, издается приказ по предприятию, в котором описываются все требования предоставления компенсационных выплат.

В трудовом договоре, оформленным с работником, уделяется внимание особым условиям выполнения должностных обязанностей, которые оговариваются в отдельном разделе с точным указанием подвижных условий работы.

Обязанность постоянных передвижений для выполнения производственных обязанностей должна быть отражена в должностной инструкции сотрудника организации.

При оплате работникам компенсации за фактически произведенные расходы, необходимо, чтобы были сданы в бухгалтерскую службу организации все подтверждающие документы (квитанции за проживание, билеты на междугородний транспорт, кассовые чеки АЗС, прочие расходы).

В случае отсутствия первичных документов компенсационные выплаты переквалифицируются в надбавку к заработной плате и имеют конкретную постоянную величину.

Нередки случаи, когда сотрудникам, не имеющим прямого отношения к разъездному характеру работ, выдаются единые проездные билеты на проезд общественным транспортом по служебным целям.

Для правильного оформления подобных поездок собирается следующий пакет документов:

- приказ о выдаче проездных для выполнения производственных заданий,

- журнал регистрации учета по служебным поездкам,

- планы поездок, утвержденные руководством,

- листы маршрутов,

- отчеты сотрудникам о проделанной работе по конкретной поездке.

В состав компенсационных начислений входят суточные, для выплаты которых не требуется документального подтверждения. Суточные не зависят от фактических затрат и начисляются за период нахождения в разъезде. Размер суточных устанавливается государством с возможностью увеличения организациями.

В зависимости от финансового состояния, предприятия самостоятельно могут устанавливать индивидуальный размер суточных, основываясь на законодательно установленной величине.

В 2019 году размер суточных на территории России по законодательству равен 700 руб.

С суммы превышающей предельно допустимую величину суточных, организации должны начислять НДФЛ.

Приказом по ООО «ВОСХОД» утверждены суточные в размере 1200 руб. Инженер Петров П.П. находился в служебной поездке 5 дней. За этот период ему были начислены суточные

5 * 1200 руб. = 6000 руб.

Необлагаемая часть суточных

5 * 700 руб. = 3500 руб.

НДФЛ начисляется на частичную оплату суточных в размере 2500 руб.

6000 – 3500 = 2500 руб.

Предприятие перечисляет НДФЛ 325 руб.

2500 * 13 % = 325 руб.

Утвержденные приказом суммы доплат, связанные с разъездными условиями работ рассчитываются пропорционально отработанному времени.

Приказом по предприятию водителю-экспедитору из-за разъездного характера работ полагается надбавка 9000 руб. в месяц. Согласно табелю отработанного времени за ноябрь 2019 г., водители Смирнов П.П. и Панюшкин Е.Г. отработали, соответственно, 20 и 15 рабочих дней.

Надбавка водителя Смирнова П.П., который работал полный месяц, равна 9000 руб.

Водитель Панюшкин Е.Г. получил компенсационную оплату в размере 6750 руб.

9000руб. / 20 раб.дней в месс. * 15 отработанных рабочих дней = 6750 руб.

Бухгалтерские проводки зависят от вида компенсационных выплат. Для учета возмещения понесенных затрат применяется бух.счет 73 «Расчеты с персон-м организации».

Начисляются суммы компенсации за фактические расходы, связанные с поездками:

Дебет 20, 25, 26, 44 Кредит 73

| Видео (кликните для воспроизведения). |

Выданы суммы компенсации:

Дебет 73 Кредит 50

Если предприятие не выдает денежные средства для служебных поездок в подотчет, производит компенсационные выплаты, то бухг.сч.71 « Расч. с подотчетн.лицами» использовать не рекомендуется.

Доплата, связанная с подвижным характером работ входит в состав основной заработной платы, поэтому для учета применяется сч.70 «Расчеты с персоналом по заработной плате»:

Дт 20, 25, 26, 44 Кт 70

Рассчитывается для удержания НДФЛ:

Рассчитываются для учета и перечисления страховые взносы:

Дт 20, 25, 26, 44 Кт 69

Выдаются работнику суммы доплат компенсационного характера:

Компенсационные выплаты, закрепленные в коллективном договоре или локальном документе, не облагаются страховыми взносами и с них не вычитается сумма НДФЛ. Для расчета налога на прибыль данные суммы уменьшают налогооблагаемую базу в прочих затратах.

Механик Соломатин С.С. представил в бухгалтерию документы, подтверждающие фактические расходы за служебную поездку, в которой он находился 7 дней:

- междугородние автобусные билеты на проезд в оба конца по стоимости 1800 руб.

- квитанция на проживание в служебной гостинице 1660 руб.

Экономическими службами организации была начислена и выплачена компенсация, связанная с разъездными условиями выполнения работы в размере 8360 руб.

7 *700 руб. = 4900 руб. – размер суточных начислений

1800 + 1660 + 4900 = 8360 руб.

Данная сумма не облагается страхов.взносами и НДФЛ. При расчете налога на прибыль была принята во внимание.

Надбавки, приравненные к заработной плате, облагаются страховыми взносами и налогом на доходы физических лиц.

Мошенничество на рынке недвижимости встречается слишком часто. Смотрите, как уберечься.

Порядок возмещения вреда, причиненного жизни или здоровью гражданина, определен законодательно. Читайте подробности здесь.

Приказом по предприятию водителю-экспедитору Петренко А.С. была установлена надбавка, связанная с разъездным характером работ в размере 10000 руб.

За ноябрь 2019 года в составе основной заработной платы сотруднику была начислена данная надбавка. С этой суммы были удержаны следующие налоги и взносы:

10000 * 13 % = 1300 руб. НДФЛ

10000 * 22% = 2200 руб. взносы в Пенсионный фонд

10000 * 5,1 % = 510 руб. взнос в ФФОМС

10000 * 2,9 % = 290 руб. сбор в ФСС

10000 * 0.7% = 70 руб. сбор от несчастных случаев на производстве.

Многие работодатели, стремясь избежать ошибок в налогообложении начисленных сумм, связанных с разъездными условиями выполнения производственных функций, начисляют и выплачивают суммы надбавок, входящих в состав заработной платы, используя этот вид оплаты вместо компенсационных возмещений за фактические расходы.

Такая замена незаконна.

По Трудовому законодательству, организации не могут заменять компенсационные выплаты надбавками к заработной плате.

К вопросу оформления компенсационных расходов по разъездному характеру работ необходимо отнестись очень серьезно. Специалисты выездных проверок очень тщательно проверяют подобные затраты. Правильно оформив расходы, основываясь на ТК РФ, можно в дальнейшем избежать многих проблем.

Компенсации сотрудникам с разъездным характером работы

Есть отдельные категории сотрудников, постоянная работа которых имеет разъездной характер или осуществляется в пути. Согласно нормам Трудового кодекса, работодатель обязан возмещать им расходы, связанные со служебными поездками. комментируемом письме указано, что суммы компенсаций работникам, чья постоянная работа имеет разъездной характер, не облагаются НДФЛ в пределах сумм, установленных коллективным договором или локальными нормативными актами. Такие затраты можно учесть и в целях налогообложения прибыли. (ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 25.10.13 № 03-04-06/45182)

Суды не раз отмечали, что это работа, которая предполагает постоянные служебные поездки. То есть сотрудник выполняет работу вне офиса. К данному выводу пришел, например, ФАС Северо-Западного округа в постановлении от 06.12.04 № А26-8850/03-21. Так, разъездной признается работа водителя или курьера.

Специалисты Минздравсоцразвития России в письме от 18.09.09 № 22-2-3644 указали, что, поскольку в действующем законодательстве понятие «разъездной характер работы» отсутствует, решение вопроса об отнесении той или иной работы к разъездной принимается организацией самостоятельно.

Для некоторых отраслей, например для строительства, определение разъездного характера работы закреплено в отраслевых соглашениях.

В Федеральном отраслевом соглашении* дано следующее определение: разъездной характер работ в строительстве предусматривает выполнение их на объектах, расположенных на значительном расстоянии от места размещения организации, в связи с чем работники осуществляют поездки в нерабочее время от местонахождения работодателя (пункта сбора) до места работы на объекте и обратно.

* Федеральное отраслевое соглашение по строительству и промышленности строительных материалов Российской Федерации на 2011-2013 годы.

Обращаем внимание, что не следует путать разъездной характер работы со служебными командировками – поездками работника по распоряжению работодателя на конкретный срок для выполнения служебного поручения вне места постоянной работы.

В статье 166 ТК РФ прямо сказано, что служебные поездки лиц, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

Таким образом, разъездной характер работы подразумевает выполнение должностных обязанностей вне офиса. Более четкой формулировки законодательство не содержит. Организация самостоятельно (с учетом специфики деятельности) устанавливает перечень сотрудников, чья работа носит разъездной характер.

В том случае, если работодатель затрудняется с ответом на вопрос, является ли деятельность сотрудников, занимающих определенные должности, работой, имеющей разъездной характер, специалисты главного финансового ведомства рекомендуют обращаться с запросом в Министерство труда и социальной защиты РФ.

Гарантии и компенсации при разъездах

Для персонала с разъездным характером работы Трудовой кодекс предусматривает ряд дополнительных гарантий и компенсаций.

Так, если работа носит разъездной характер, то на основании трудового договора, локального нормативного акта может выплачиваться надбавка.

При установлении размера такой надбавки необходимо руководствоваться:

- Положением о выплате надбавок, связанных с подвижным и разъездным характером работ в строительстве (утв. постановлением Госкомтруда СССР, Секретариата ЦСПС от 01.06.89 № 169/10-87);

- Перечнем профессий, должностей и категорий работников речного, автомобильного транспорта и автомобильных дорог, которым выплачиваются надбавки в связи с постоянной работой в пути, разъездным характером работ, а также при служебных поездках в пределах обслуживаемых ими участков (утв. постановлением Совмина РСФСР от 12.12.78 № 579);

- отраслевыми соглашениями.

Если указанные документы не распространяются на работодателя, то он вправе установить надбавку за разъездной характер работы в локальном нормативном акте.

Кроме того, в соответствии со статьей 168.1 ТК РФ работодатель обязан возмещать таким работникам следующие расходы:

- на проезд и проживание во время служебной поездки;

- суточные;

- иные расходы, которые связаны с разъездным характером работы.

То есть организации могут компенсировать любые расходы сотрудника, связанные с разъездной работой.

Перечень расходов и суммы, которые организация готова компенсировать сотрудникам за разъездной характер работы, надо прописать в локальном нормативном акте, коллективном или трудовых договорах.

Документальное оформление

Рассмотрим, какие документы требуется оформить работодателю, для того чтобы выплата компенсаций тем лицам, чья работа носит разъездной характер, были признаны обоснованными.

1. Трудовой договор. В соответствии со статьей 57 ТК РФ условие о разъездном характере работы должно быть указано в трудовом договоре. Кроме того, разъездной характер работы также нужно закрепить в должностной инструкции работника.

2. Положение о разъездном характере работы. Согласно статье 168.1 ТК РФ, перечень профессий, должностей с разъездным характером работы устанавливается коллективным договором, соглашениями, локальными нормативными актами, такими как Положение о разъездном характере работы. В нем приводится перечень работ, профессий и должностей разъездного характера, регламентируются порядок и размеры возмещения расходов, связанных со служебными поездками, а также порядок оформления поездок и формы документов. Положение утверждается и вводится в действие приказом работодателя.

3. Должностные инструкции. В должностных инструкциях тех специалистов, которым организация компенсирует расходы, связанные со служебными поездками, необходимо указать, что их постоянная работа носит разъездной характер. И в этом случае оплата проезда, проживания и суточных будет считаться обоснованным расходом.

4. Документы, подтверждающие расходы. Стоимость проезда и проживания должна подтверждаться билетами на транспорт и счетами гостиниц. Суточные выдаются за каждый день служебной поездки, поэтому следует составить приказ, прописав в нем, сколько дней продлится служебная поездка.

Как отмечалось выше, статья 168.1 ТК РФ содержит перечень затрат, которые работодатель обязан компенсировать работнику. Напомним, что в коллективном или трудовом договоре, ином локальном нормативном акте работодатель устанавливает конкретный перечень возмещаемых расходов, а также суммы возмещения.

Таким образом, как сообщает главное финансовое ведомство в комментируемом письме, выплаты, направленные на возмещение расходов, связанных со служебными поездками сотрудников, чья работа носит разъездной характер, не подлежат обложению налогом на доходы физических лиц в размерах, установленных соглашениями, трудовым или коллективным договором либо иными локальными актами организации.

Налог на прибыль: возможность признания в расходах сумм возмещения затрат

Суммы компенсаций, по мнению чиновников главного финансового ведомства, подлежат включению в состав прочих расходов на основании подпункта 49 пункта 1 статьи 264 НК РФ.

Работник в разъездах: как платить ему и государству

«Разъездному» работнику работодатель обязан возместит ь ст. 168.1 ТК РФ :

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- расходы на проезд;

- расходы по найму жилого помещения;

- иные расходы, произведенные работником с разрешения или с ведома работодателя.

Поездки работников в той или иной ситуации можно отнести к разъездной работе, работе подвижного характера или к работе в пути.

Условно их можно разграничить по следующим признакам.

При разъездной работе работники трудятся не в офисе, а на объектах, расположенных на значительном удалении от места нахождения работодателя. Чтобы добраться до объекта и обратно домой, им нужно затратить много времени. Это, как правило, линейные рабочие на железнодорожном транспорте, связисты, монтажники, водители автотранспортных предприятий, водители на междугородных перевозках.

Подвижной характер ст. 57 ТК РФ работы связан с частым перемещением рабочего места. Из-за этого работники вынуждены проживать вне дома. Это возможно, к примеру, в строительных, лесозаготовительных организациях и т. п.

ТК РФ в целях возмещения расходов не разграничивает работу разъездного и подвижного характера. А вот для того, чтобы исключить претензии со стороны налоговиков к обоснованности возмещения работникам стоимости проживания и проезда, а также выплаты суточных, лучше такую работу называть во всех документах работой разъездного характер а ст. 168.1 ТК РФ .

Работа в пути предполагает выполнение трудовых обязанностей в процессе движения какого-либо транспортного средства и работника. При этом выполнение работы, как правило, не связано с управлением самим транспортным средством. Такая работа бывает, например, у проводников, стюардесс, моряков.

Разъездная работа означает определенные неудобства для сотрудника. Например, невозможность ежедневно возвращаться домой. Но повышенная зарплата за это не положена

Однако независимо от вида поездки, расходы возмещаются по одинаковым правила м ст. 168.1 ТК РФ :

- суточные — при условии, что во время поездки работник живет вне дома;

- расходы на проезд и проживание — при их наличии.

Перечень профессий, работ и должностей «разъездных» сотрудников с учетом характера их работы определяет сам работодател ь ст. 168.1 ТК РФ .

Чтобы учесть суточные и возмещаемые затраты на проезд и проживание в «прибыльных» расходах, нужн о ст. 255, подп. 49 п. 1 ст. 264 НК РФ :

- указать в трудовом договоре работника, что его работа носит разъездной характер;

- определить порядок возмещения таких расходов в локальном нормативном акте (например, в положении о разъездном характере работы), коллективном или трудовом договоре;

- документально подтверждать расходы. В частности, отчетами работников, к которым они должны прилагать проездные билеты, разъездной ведомостью, маршрутным листом.

Теперь переходим непосредственно к ответам на ваши вопросы.

В нашей организации рабочие-строители не имеют постоянных рабочих мест. Они заняты на различных объектах по всей области. На объекты они ежедневно самостоятельно добираются из дома по несколько часов. Можем ли мы выплачивать им суточные и установлен ли для них норматив по прибыли и НДФЛ? Нужно ли начислять на них страховые взносы во внебюджетные фонды?

Это нам подтвердили в Минздравсоцразвития России.

“ Выплата суточных при разъездном характере работы, когда работник имеет возможность возвращаться домой, возможна, но не обязательна. Решение о выплате суточных принимает сам работодатель. Он же устанавливает и их размер. Нужно учитывать, что при разъездной работе, в отличие от командировки, суточные выплачиваются за нерабочее время, затрачиваемое сотрудником на то, чтобы добраться на объект, где он работает, и обратно домой. Но на практике их размер, как правило, меньше, чем при обычных командировках. Ведь при командировке работник живет в другом населенном пункте.

Экономически обосновать расходы на суточные в связи с разъездным характером работ также можно.

Например, работник выезжает на объект из дома в 5— 6 часов утра. Поэтому ему выплачиваются суточные, чтобы в пути он мог позавтракать в кафе ” .

Таким образом, вам нужно самостоятельно определить порядок выплаты работникам суточных и их разме р ст. 168.1 ТК РФ . В частности, вы можете установить, что суточные выплачиваются, только если объект, на котором занят работник, расположен на значительном удалении от места его жительства. Также можно установить различный размер суточных в зависимости от того, сколько времени работник добирается на объект. Например, если объект находится на расстоянии от 100 до 150 км, то размер суточных составляет 5% месячной тарифной ставки, от 150 до 200 км — 15% месячной тарифной ставки.

Законодательством не установлен норматив, в пределах которого суточные при разъездном характере работы включаются в расход ы подп. 49 п. 1 ст. 264 НК РФ; Письмо Минфина России от 18.08.2008 № 03-03-05/87 , не облагаются НДФЛ и страховыми взносам и п. 3 ст. 217 НК РФ; Письмо Минфина России от 07.06.2011 № 03-04-06/6-131 . Поэтому суточные, размер которых вы установите в своем положении, можно полностью учесть для целей налогообложения прибыли. На них можно не начислять НДФЛ и страховые взнос ы подп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах. » (далее — Закон № 212-ФЗ); подп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ) .

Выплачивать надбавку за разъездной характер работы необязательно

У нас предприятие связи. Мы выплачиваем работникам с разъездным характером работы суточные и компенсируем расходы на проезд. Должны ли мы установить надбавку за разъездной характер работы?

Надбавка — это составная часть заработной платы. И ТК РФ не предусматривает такую обязательную выплату. Поэтому ее установление — ваше право, а не обязанность.

Кроме того, выплата надбавки может быть предусмотрена отраслевыми соглашениями, коллективным и (или) трудовым договором или локальным нормативным актом (например, положением об оплате труда).

«Разъездная» надбавка учитывается в расходах, но облагается НДФЛ и взносами

В соответствии с отраслевым соглашением мы выплачиваем работникам надбавку за разъездной характер работы. Можно ли учесть ее в расходах? Нужно ли удерживать с нее НДФЛ и облагать страховыми взносами?

При разовых поездках работа не является разъездной

Юрисконсульт нашей организации раз в неделю по производственной необходимости ездит на несколько часов в различные госорганы и организации. Кроме того, у нас работает мастер по ремонту бытовой техники, который в основном выполняет работу в сервисном центре и только время от времени выезжает к клиентам. Можно ли установить им разъездной характер работы, чтобы компенсировать расходы на проезд?

Чтобы вы могли компенсировать юрисконсульту и мастеру по ремонту бытовой техники расходы на проезд, совсем не обязательно называть их работу разъездной. Достаточно того, чтобы они представили в бухгалтерию проездные документы.

Вместе с тем перечень работников с разъездным характером работы вы определяете самостоятельн о ст. 168.1 ТК РФ . Поэтому можете включить в него не только сотрудников, которые перемещаются на отдаленные объекты (зачастую расположенные в другом населенном пункте), но и тех, кто по роду своей работы перемещается в пределах одного населенного пункта. Например, курьеров, страховых агентов, торговых представителей и т. п. И даже если вы включите в него работников, которые время от времени выезжают из офиса, это не будет нарушение, но и не увеличит возмещаемые работникам расходы. Ведь суточные им не положены, и вы можете компенсировать им только расходы на проезд.

«Разъездного» работника можно направить в командировку

У сотрудника разъездная работа. У нас возникла необходимость снять его с объекта, на котором он сейчас занят, и направить на неделю к одному из наших контрагентов в другой город для выполнения конкретного задания. Нужно ли для этого оформлять ему командировку?

Поездки на работу в другой город не относятся к разъездной работе

У нас две «родственные» организации: одна — в Москве, другая — в Орле. Генеральный директор и главный бухгалтер московской организации работают по совместительству в Орле. Можем ли мы установить им разъездной характер работы, оплачивать проезд, проживание и выплачивать суточные?

Если же трудовым договором о работе по совместительству в Орле будет предусмотрено возмещение им расходов на проезд до места работы, то у вас вряд ли получится учесть эти расходы в целях налогообложения прибыли.

Наши специалисты выполняют работы, перемещаясь по определенному маршруту из одного населенного пункта в другой. В каждом населенном пункте они работают от 15 до 30 дней. При этом они проживают в специально оборудованных передвижных вагончиках. Мы выплачиваем им за каждый рабочий день компенсацию в размере 700 руб. Можем ли мы не облагать ее НДФЛ и взносами?

Надбавка, в отличие от суточных, облагается НДФЛ и страховыми взносами.

Поэтому, чтобы проверяющие не расценили эту выплату как надбавку к зарплате, связанную с характером работы, и не начислили на нее НДФЛ и страховые взносы, вам нужно утвердить положение о разъездном характере работ и установить в нем размер и порядок выплаты суточных «разъездным» работникам.

| Видео (кликните для воспроизведения). |

К тому же если вы не пропишете данную выплату в положении как суточные, то и работники могут потребовать выплачивать им наряду с компенсацией еще и суточные.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.