Информация на тему: "налоги пенсионерам за землю" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Пенсионерам необходимо подробно узнать данное новшество, а также узнать какие права у них теперь есть при уплате данного налога.

Депутаты Госдумы отменили налог для пенсионеров на шесть соток

21 декабря 2017 года в третьем чтении был принят очередной закон, который изменяет некоторые статьи в налоговом кодексе, а также освобождает людей пенсионного возраста от уплаты налога за 6 соток. То есть был введен очередной измененный налог на землю пенсионерам в 2019 году.

Данное поручение сделал президент страны в момент пресс-конференции, которая проходила с журналистами. Он утвердил, что если пенсионеру принадлежат шесть соток земли, то налогом этот участок облагаться не должен совсем. А если площадь участка больше, то налогом будет облагаться меньшая площадь участка, с вычетом необлагаемых 6 соток.

По объяснениям главы комитета Государственной думы по бюджету стало понятно, что это сделано для снижения суммы налога, так как стоимость земли значительно увеличилась при пересчете кадастровой стоимости, а вместе с увеличением стоимости возросли и суммы налогов. Данная льгота распространяется на всех пенсионеров.

Свою работу новый закон начал 1 января 2018 года и у него есть обратная сила. То есть он распространяется и на налоги за 2017 год. Вопрос о том, пенсионеры платят земельный налог или нет, решен. Теперь налог на землю пенсионеры платят не в полной мере. Другими словами, расчет налога будет происходить за минусом 6 соток земли.

Необходимо ознакомиться с нормами налогового кодекса, которые относятся к льготам при уплате земельного налога. В соответствии со статьей 391 данного кодекса, когда еще не были внесены изменения, налоговые плательщики могли воспользоваться правами вычета в сумме 10000 рублей в одной муниципальной территории, на которой располагается участок и принадлежит по праву бессрочного использования или по наследству. Но в данной статье ничего не сказано, платят ли пенсионеры налог на землю (земельный налог).

Другими словами, данный вычет представлялся в виде фиксированной суммы. Сотрудники налоговых органов производили расчет земельного налога уже с учетом данного вычета.

Но такая льгота распространялась только на несколько категорий граждан:

- Героев РФ и СССР, а также кавалеров ордена Славы.

- Граждан, которые имеют инвалидность 1 и 2 группы.

- Инвалидов с детства.

- Ветеранов и инвалидов ВОВ и других боевых действий.

- Пострадавших от аварии в Чернобыле.

- Граждан, которые испытывают ядерное оружие, а также тех, кто занимается ликвидацией ядерных установок на полигонах.

- Граждан, которые стали инвалидами в результате испытания ядерного оружия.

Сумма такого вычета не зависела от реальной стоимости земельного участка и материального положения плательщиков. А вот льготы по земельному налогу для пенсионеров в данном списке отсутствовали. Многие считали это несправедливостью, в итоге ее исправили.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

В соответствии с последними изменениями в Налоговом комплексе, теперь налог не уменьшается на фиксированную сумму в 10 000 рублей для льготных категорий граждан, а пенсионер освобождается от уплаты земельного налога за 6 соток земли, которые находятся в собственности.

Другими словами, с 2018 года предоставляется льгота не на фиксированную сумму 10 000 рублей, а на 6 соток земельного участка.

Список категорий граждан, которые имеют права на данную льготу остался прежним, просто к нему добавили пенсионеров. Право на данную льготу имеют все пенсионеры, то есть:

- Получатели пенсии, которые были назначены по пенсионному законодательству.

- Мужчины, достигшие возраста 60 лет и женщины, достигшие возраста 55 лет, которым на законодательном уровне положено пожизненное обеспечение.

В соответствии с законом, если человеку положена пенсия по потере кормильца или досрочная пенсионная выплата, то право на получение данной льготы они имеют.

Стоит знать, что материальное положение человека, достигшего пенсионный возраст в данном случае не учитывается. Право на получение данной льготы получили и пенсионеры, которые продолжают трудовую деятельность.

Многие спрашивают, освобождаются ли пенсионеры от налога на землю, да они не платят налог, если их участок менее 6 соток, если участок больше, то начисление налога будет происходить за вычетом 6 соток.

Если, после того как произошел вычет, налоговая база получает отрицательное значение, то налог будет равняться 0.

Расчет налога для льготника происходит по соответствующей формуле: Сумма налога = общая площадь участка – 6 соток.

Сейчас актуальным стал вопрос, должен ли пенсионер платить налог на землю, если на него оформлено несколько земельных участков. Использовать данную льготу можно при нескольких участках, но вычитаться 6 соток будет только с одного участка, на который пенсионер предоставит документы.

При выборе участка, который попадает под льготу, требуется сообщить об этом в налоговые органы. Подать заявление на получение льготы на участок необходимо до 1 ноября, если этого не произойдет, то начисление налога будет произведено в полном объеме. А решение об участке должно приниматься только один раз, переиграть в дальнейшем не получится.

То есть, если у пенсионера 2 участка, то для получения льготы на земельный налог для пенсионеров в 2019 году, ему необходимо обратиться в ФНС до 1 ноября.

Чаще всего документы предоставлять в налоговую инспекцию не требуется, так как у них есть все данные, но в некоторых случаях может понадобиться предоставление кадастрового номера участка и договор, на основании которого он становится собственностью, например, договор купли продажи.

Стоит знать, что форма уведомления, которую необходимо заполнить утверждает непосредственно ФНС в соответствии с законодательством. Направлять это уведомление можно в любой налоговый орган не только при личном обращении, но и на официальном сайте налоговой службы.

Если человек не успел подать заявление на льготу или не стал этого делать, то сотрудник выберет участок с самым большим налогом и сделает по нему вычет 6 соток, такое решение становится справедливым.

Земельный налог для пенсионеров в 2018 году – платят ли его?

Многие пенсионеры имеют в собственности земельные участки, поэтому для них очень важно, как определяется налог на землю для пенсионеров, и нужно ли его вообще платить. Тем более что размер пенсии в России не очень велик.

Земельный налог является разновидностью местных налогов и поступает в местный бюджет. Он устанавливается нормативными правовыми актами муниципальных органов и обязателен к уплате на территории конкретного муниципального образования. В соответствии с Налоговым кодексом, плательщиками налога на землю являются физические лица и организации, обладающие земельным участком, принадлежащим им на праве собственности, бессрочного пользования или наследуемого владения. Лица, обладающие на землю правом безвозмездного срочного пользования или правом аренды, налог платить не обязаны.

Перечень категорий лиц, освобождаемых от уплаты налога на землю, установлен ст. 395 Налогового кодекса. Данной нормой предусмотрено, что от налогообложения могут быть полностью освобождены только физические лица, являющиеся представителями коренных малочисленных народов Севера, Сибири и Дальнего Востока в отношении земельных участков, которые используются для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

В Налоговом кодексе также установлены категории лиц, которым налог уменьшается на величину кадастровой стоимости 6 соток принадлежащего им участка. К ним относятся:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- инвалиды I и II групп;

- инвалиды с детства;

- ветераны и инвалиды Великой Отечественной Войны, ветераны и инвалиды боевых действий;

- лица, подвергшиеся радиационному воздействию вследствие чернобыльской катастрофы и других аварий, установленных законом;

- лица, непосредственно участвовавшие в испытаниях ядерного оружия, ликвидации ядерных аварий;

- лица, получившие или перенесшие лучевую болезнь, а также ставшие инвалидами в результате ядерных испытаний, учений.

С 2018 года к вышеуказанным категориям примкнули также пенсионеры. Это значит, что на вопрос о том, должен ли пенсионер платить земельный налог, с 1 января 2018 года ответ отрицательный, если площадь участка меньше или равна 6 соткам.

При владении участком большего размера налог уплатить придется, но частично – исходя из стоимости площади, превышающей установленный “шестисоточный” лимит.

Эти правила предусмотрены нормами федерального законодательства. Кроме того, Налоговым кодексом предусмотрено, что при установлении земельного налога органами местного самоуправления могут быть установлены собственные налоговые льготы, например, полное освобождение от обязанности уплаты земельного налога. Из этого следует, что

каждое муниципальное образование самостоятельно определяет, будет ли на его территории действовать освобождение в отношении пенсионеров или нет, а также определяет порядок его применения.

Помимо указанной льготы, законодательством нашей страны предоставлены еще некоторые послабления для данной категории граждан. Например, пенсионеры не платят имущественный налог, причем это установлено на федеральном уровне и действует на всей территории России.

Для того чтобы узнать, платят ли пенсионеры земельный налог в конкретном муниципальном образовании, необходимо обратиться в администрацию соответствующего района либо в налоговую инспекцию по месту нахождения земельного участка. Следует помнить, что даже если освобождение предусмотрено нормативными актами муниципального органа, оно не будет применено без соответствующего заявления лица, обладающего таким правом. Кроме заявления в налоговую необходимо будет представить пакет документов, подтверждающих льготный статус налогоплательщика.

Как устанавливает Налоговый кодекс, обложению земельным налогом подлежат земельные участки, которые расположены в границах муниципального образования. Налог исчисляется с кадастровой стоимости земельного участка (за минусом стоимости 600 кв.м. данного участка), определенной по состоянию на 1 января. Если земельный участок образовался в течение года, то налог платится с кадастровой стоимости, определенной на дату постановки участка на кадастровый учет. Все сведения, на основании которых рассчитывается земельный налог для пенсионеров, представляются в налоговые инспекции органами, которые осуществляют кадастровый учет. Налог в отношении участка земли, принадлежащего нескольким лицам на праве долевой собственности, определяется отдельно для каждого налогоплательщика соответственно его доле в таком участке.

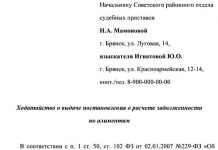

Обратите внимание! В случае владения 2-мя и более участками, уменьшение налоговой базы производится только в отношении 1 любого участка по выбору налогоплательщика. Информацию о выбранном участке необходимо зафиксировать в уведомлении (образец можно скачать здесь), которое следует представить в налоговую инспекцию до 1 ноября (для вычета за 2017 год – до 1 июля 2018 г.).

Ставки налога на землю устанавливаются каждым муниципальным образованием самостоятельно, но в любом случае они не могут превышать 0,3 % в отношении:

- сельскохозяйственных земель;

- земель жилищного фонда;

- земель, предоставленных для личного подсобного хозяйства, садоводства, огородничества и т.п.;

- ограниченных в обороте в соответствии с законодательством РФ, предоставленных для обеспечения обороны, безопасности и таможенных нужд.

Налог на остальные земельные участки уплачивается исходя из ставки не более 1,5 %. Уплатить соответствующую сумму за определенный год необходимо не позднее 1 декабря следующего года на основании уведомления, направленного налоговым органом.

Платят ли налог на землю пенсионеры в 2019 году: последние новости

Налог на землю — это региональный налог, который оплачивается в местный бюджет. Его ставка регулируется местными органами управления. Узнаем платят ли налог на землю пенсионеры в 2019 году и как изменились ставки и список льгот для пенсионеров.

За всю историю существования современного российского законодательства в нём было произведено огромное количество разнообразных изменений, которые легли в основу в создание разнообразных итогов, а также других законов и нормативных правовых актов.

Из-за того, что огромное количество изменений было произведено за короткий промежуток времени, многие Граждане Российской Федерации даже не смогли понять, что нужно сделать для того, чтобы подстроиться под новое законодательство и никак не попасть впросак из-за своего незнания.

Ярким примером будет являться то, что за некоторое время до того, как начался будущий 2019 год, многие пенсионеры столкнулись с ещё одним налогом, о наличии которого стоит знать в любом случае.

На сегодняшний момент времени и подавляющее большинство пенсионеров даже и не подозревает о существовании так называемого налога на землю, который они должны платить в некоторых случаях. Подробнее стоит поговорить о том, что вообще такое налог на землю и для чего его нужно платить в некоторых ситуациях.

В данной статье нужно поговорить о самых значимых и интересных моментах, которые благотворным образом должны сказаться на жизнедеятельности, а также экономической жизни того или иного пенсионера, а также их близких. В общем, необходимо со всех сторон осветить тот факт, который целиком и полностью будет влиять на определенные законы, связанные с уплатой налога на землю.

На сегодняшний момент времени огромное количество пенсионеров так или иначе вынужденное целиком и полностью оплачивать определенный налог, который был предусмотрен для граждан России, которые обладают загородным участком.

Если говорить о пенсии на территории Российской Федерации, то данные выплаты будут полагаться каждому человеку, который достиг определенного пенсионного возраста.

Как уже можно было догадаться, размер данных выплат не может достичь определенного количества, так как он оставляет желать лучшего по понятным причинам.

Кроме того, после поднятия пенсионного возраста несколько месяцев назад, экономическое положение некоторых людей, которые в настоящий момент времени находятся в предпенсионном возрасте, постепенно начала ухудшаться по понятным причинам.

Если говорить о том, какое значение — это начало иметь, то стоит целиком и полностью определить то, каким образом тот или иной налог на землю будет выплачиваться определёнными пенсионерами.

Уплачивать земельный налог обязаны граждане, которые обладают земельными участками:

- на праве собственности;

- на праве постоянного (бессрочного) пользования;

- на праве пожизненного наследуемого владения.

Не обязаны платить налог лица, земельные участки которых находятся в праве безвозмездного пользования, или переданы им по договору аренды.

Закон освобождает пенсионеров от уплаты налогов в полном объеме на многие виды имущества. Но на уплату земельного налога Налоговым кодексом (НК) никаких льгот для них не предусмотрено.

Норма, освобождающая пенсионеров от налога на землю, действовала в первые годы 90-х, а потом ее изъяли из отечественного законодательства, что означает прекращение действия данной льготы.

Обычные пенсионеры в общем случае платят налог на землю на одинаковых с остальными гражданами основаниях, так как законодательством на федеральном уровне каких-либо льгот для них не предполагается. Исключение составляют лишь отдельные категории льготников.

Однако НК содержит правило, согласно которому налоговые льготы для определенных категорий граждан вправе предоставлять органы власти на местах, имеющие такие полномочия. Муниципальным образованием могут устанавливаться льготы на земельный налог для пенсионеров и определяться основания их предоставления и процедура реализации.

Непосредственно на федеральном уровне пенсионеры (кроме оговоренных в законе исключений) от уплаты налога на землю не освобождаются, но им могут быть предоставлены соответствующие льготы местными властями.

Льготы при уплате земельного налога на федеральном уровне для пенсионеров

Что касается категории пенсионеров, то следующие разновидности данной категории граждан полностью освобождаются, либо частично собираются пользоваться подобного рода упрощения законодательства.

НК РФ содержит перечень физических лиц, которыми могут быть в том числе и пенсионерами, имеющих право на льготы при уплате налога на землю.

Они не полностью освобождаются от этого налога, но для них законодатель установил уменьшение облагаемой налогом базы на определенную сумму. Ее размер в настоящее время составляет 10000 рублей на каждого льготника, являющегося землевладельцем.

Такими льготами согласно Налоговому кодексу наделены: граждане, являющиеся

- героями России и СССР;

- награжденные орденом Славы (являющиеся его полными кавалерами);

- лица, имеющие инвалидность 1 и 2 групп;

- инвалиды с детства; ветераны Великой Отечественной войны и других боевых действий;

- граждане, получившие инвалидность в результате проведения ядерных испытаний;

- граждане, имеющие право на льготы в связи со статусом ликвидаторов Чернобыльской аварии и других радиационных катастроф;

- пострадавшие в катастрофах, связанных с выбросом радиации.

Наличие земли в собственности обязывает гражданина платить одноименный налог. Его размер может меняться в зависимости от того, кто именно является плательщиком.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Ещё больше вопросов вызывает земельный налог для пенсионеров. Государство часто предоставляет льготы этой категории граждан. Чтобы выяснить наличие послаблений и привилегий при уплате отчисления на землю, стоит ознакомиться с актуальными сведениями.

Налог на землю — обязательный платеж в казну государства. Он взимается со всех лиц, в собственности которых имеются земельные участки.

Налог является местным. Это значит, что все полученные денежные средства будут перечислены в муниципальный бюджет.

Величину отчислений определяют представители государственного органа. Во внимание принимается кадастровая стоимость участка.

Дополнительно учитывается размер ставки налога. Его величина зависит от типа территории, которая находится в собственности налогоплательщика.

Размер ставки составит 0,3% от цены недвижимости, если земля входит в одну из следующих категорий:

- садовый или дачный участок;

- земли сельского хозяйства;

- земля для животноводства;

- земли огородничества.

Во всех остальных случаях значение показателя составит 1,5% от кадастровой стоимости участка. Этот показатель для земельного налога является максимальным.

Закон позволяет муниципальным образованиям уменьшить размер процентной ставки. Превышать установленное значение запрещено.

Отчисления в пользу государства осуществляются строго в соответствии с нормами действующего законодательства.

Правила уплаты налога в бюджет регламентирует ФЗ №141 от 29 ноября 2004 года.

В соответствии с действующим законодательством, платить налог на землю должны все владельцы подобного имущества. При этом неважно, являются они физическими или юридическими лицами.

Однако лица, вышедшие на заслуженный отдых в связи с достигнутым возрастом, являются особой категорией граждан. Потому актуальным становится вопрос, платят ли налог на землю пенсионеры в 2019 году.

Перечень лиц, которые могут не вносить налог на землю, отражен в статье 395 НК РФ. В нормативно-правовом акте говорится, что от уплаты налогов могут быть полностью освобождены некоторые категории физических лиц. В список входят представители народов севера, Сибири и Дальнего Востока.

Льгота распространяется лишь в отношении земельных участков, которые применяются для сохранения и развития традиционного образа жизни.

Аналогичное правило действует и в отношении земли, применяющейся для промысла и хозяйствования. Закон не освобождает пенсионеров от уплаты налога. Это значит, что представители категории обязаны вносить денежные средства в казну государства.

Как рассчитать налог на землю? Смотрите тут.

Разобравшись, должны ли платить пенсионеры земельный налог, стоит выяснить наличие льгот. Они отражены в налоговом кодексе РФ. Нормы, содержащиеся в нем, позволяют уменьшить налогооблагаемую базу на величину кадастровой стоимости шести соток участка.

Воспользоваться привилегией могут:

- инвалиды 1 и 2 группы или лица, получившие подобный статус с детства;

- лица, признанные героями СССР или РФ, а также полные кавалеры ордена славы;

- инвалиды и ветераны ВОВ, а также иных боевых действий;

- граждане, которые подверглись радиационному воздействию в результате устранения катастрофы на ЧАЭС;

- лица, принимавшие участие в ликвидации ядерных аварий и испытаний оружия;

- граждане, которые получили инвалидность в результате проведения ядерных испытаний и учений, а также перенесших или получивших лучевую болезнь.

В 2019 году в вышеуказанный список включили и пенсионеров. Это значит, что граждане, входящие в категорию, могут не платить земельный налог, если в их собственности находится участок, площадь которого не превышает 6 соток.

| Видео (кликните для воспроизведения). |

Если пенсионер является хозяином земельного участка большей площади, внести денежные средства в казну государства придётся, однако налог взимается только исходя из цены площади, превышающей установленный лимит.

Закон позволяет муниципалитеты устанавливать собственные льготы. Это значит, что местные власти имеют право самостоятельно освободить пенсионеров от уплаты налога на землю. Узнать наличие дополнительных льгот можно, обратившись к представителям местных органов власти.

Чтобы потребность в уплате налога на землю исчезла или сумма отчисления в пользу государства была уменьшена, необходимо предпринять порядок действий, в перечень которых входит:

- Обращение в местный налоговый орган или администрацию. Здесь можно узнать точную информацию о предоставляемых льготах.

- Если привилегии для пенсионеров присутствуют, необходимо подготовить пакет документов и обратиться в налоговую.

- Дождаться рассмотрения заявки и принятия решения.

Нужно учитывать, что предоставляемые льготы могут меняться ежегодно. И если ранее муниципалитет не позволял пенсионерам воспользоваться какими-либо привилегиями, ситуация может измениться в ближайший период. Эксперты советуют постоянно следить за происходящими изменениями.

Чтобы получить льготы, человек должен подготовить пакет документов. Точно список бумаг напрямую зависит от региона. Узнать список необходимой документации можно, обратившись в уполномоченный орган.

Существует перечень бумаг, который может пригодиться вне зависимости от особенностей ситуации. В список входят:

- паспорт пенсионера;

- заявление с просьбой о предоставлении льготы;

- пенсионное удостоверение;

- свидетельство, подтверждающее наличие прав собственности на земельный участок.

Подготовленный пакет документов необходимо передать в налоговый орган. На его основании налоговая служба примет соответствующее решение. Она может одобрить заявку или дать аргументированный отказ.

Закон позволяет обжаловать принятые решения. Для этого потребуется предъявить претензию письменно. Составляя жалобу, нужно описывать факты, обосновывая их. Получив жалобу, органы местного самоуправление рассмотрят ее и примут окончательное решение.

Какая ставка земельного налога в 2019 году? Информация здесь.

Кто освобождается от уплаты земельного налога? Подробности в этой статье.

Единых земельных льгот для пенсионеров не предусмотрено. Однако в зависимости от их проживания ряд послаблений всё же может присутствовать. Так, если человек живёт в:

- В Москве и Московской области, он не сможет воспользоваться дополнительными привилегиями.

- В Санкт-Петербурге, рассчитывать на избавление от внесения земельного налога могут пенсионеры, в собственности которых находятся участки площадью до 25 соток.

- В Сызрани, пенсионер сможет рассчитывать на уменьшение отчислений в пользу государства на 50%. Однако подобное правило действует не во всех ситуациях.

- В Одинцово, человек сможет воспользоваться рядом дополнительных привилегий, однако только в том случае, если пенсия является его единственным источником дохода.

- В Самаре, пенсионер сможет избежать необходимости вносить отчисления за гараж, если его площадь не превышает 24 квадратных метров. При этом льгота, позволяющая не платить земельный налог для пенсионеров с участка до шести соток, сохраняется.

Платят ли налог на землю пенсионеры? Большинство регионов позволяет представителям группы уменьшить ставку и за счёт этого снизить общий размер отчислений в пользу государства.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Если коротко — да.

Не применяется налогообложение только к земле, полученной по договору аренды или в срочное пользование без оплаты. Налоговый Кодекс предусматривает наличие льгот и уменьшенных ставок по земельному налогу для определенных категорий граждан и предприятий, а также в отношении земель конкретного назначения.

Почему есть путаница с налогом на землю для пенсионеров?

Некоторые склонны полагать, что пожилые люди в России полностью освобождены от данной категории платежей. На самом деле это не так. Существует определенный список налогов, которые не взимаются с граждан, достигших пенсионного возраста. Но некоторые платежи все равно приходится уплачивать.

В настоящее время пенсионеры в нашей стране обязаны платить земельный налог. Дело в том, что земельный налог очень часто путают с налогом на имущество, поскольку владение земельным участком прочно ассоциируется у многих граждан с владением дачи, коттеджа или иного строения, которое на этом участке может быть расположено.

Земельный налог нередко считают платежом за имеющуюся в собственности недвижимость. А точнее, его называют имущественным взносом. Это неправильно. Население должно четко понимать, что собственность и земля у налоговых служб четко разделены. Зачем нужно учитывать данный факт? Все из-за того, что имущественный налог пенсионеры не платят. А вот относительно земельного ситуация складывается неоднозначная.

В 1991 году граждане России, которые находились на пенсии, земельный налог не платили. Но через восемь лет по экономическим причинам его решили вернуть, т.е. снять льготы на владение пенсионерами землей. 1 января 1999 года вступил в силу Налоговый кодекс Российской Федерации, согласно которому была введена такая разновидность налоговых выплат, как земельный налог. С тех пор пенсионеры в обязательном порядке платят его наравне с другими физическими лицами, с небольшими поблажками в некоторых случаях.

С 2014 года ставка по земельному налогу составляет 0,3% от сельскохозяйственного казначейства. Конкретная сумма выплаты зависит от состояния налоговой базы в определенном регионе. Немного о том, что такое налоговая база — иначе ее еще называют кадастровой стоимостью. Чтобы вычислить сумму выплаты, нужно умножить налоговую ставку на налоговую базу, а получившуюся цифру разделить на сто.

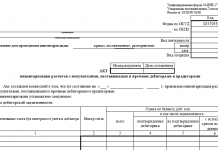

Формула расчета суммы налога:

(Налоговая ставка * Кадастровая стоимость)/100 = Сумма выплаты

Рассмотрим конкретный пример. Если стоимость участка составляет 1 500 000 рублей, а налоговая ставка при этом 0,9%, то сумма выплаты будет равняться 22500 рублей в год.

К рассчитанной по формуле сумме налога на землю могут быть применены разнообразные льготы в виде процента части суммы. Например, многие регионы устанавливают льготы по земельному налогообложению для пенсионеров, чаще всего, вычисляют 50% от совокупного налога.

Обычно налоговые органы сами высчитывают эту сумму и должны предоставить гражданам подробную информацию о том, как они производили расчеты.

Не менее одного раза в пять лет властями принимается решение о проведении оценки землевладений по кадастру. Управление Росреестра подготавливает реестр земельных участков, подлежащих оценке. После утверждения списка земель, проводится их оценка, результаты которой передаются в местный Росреестр. Управление Росреестра публикует кадастровую стоимость участков земли, по которым проведена оценка.

Уплата земельного налога — одна из основных сложностей, с которыми сталкиваются пенсионеры. На самом же деле этот процесс не слишком отличается от уплаты налога, например, на имущество.

Для начала уточним, какие документы понадобятся. Земельный налог начисляется на основе документов, которые подтверждают владение гражданина земельным участком (это может быть договор дарения, справка о вступлении в наследство или право кадастровой собственности). После приобретения земли собственник должен уведомить об этом налоговую инспекцию, подав заявление и приложив к нему какой-либо из этих документов. После этого он будет получать уведомления об оплате. Если добраться до налоговой представляется проблематичным, можно предоставить всю информацию о налогоплательщике в администрацию садоводства, а она уже передаст ее налоговым органам. Для этого также обязательно понадобится кадастровое свидетельство.

В какие сроки обычно происходит уплата земельного налога?

Все зависит от региона, в котором расположен земельный участок. Как правило, в уведомлении всегда указывается конкретная дата, до которой должна быть произведена выплата. Обычно указывают 1 февраля, но в отдельных случаях и в определенном регионе эта даты могут различаться.

Произвести оплату по земельному налогу можно или традиционным и привычным способом в сберкассе, или через платежные терминалы, или же через интернет. Лучше делать это вовремя, поскольку в случае несвоевременной оплаты на ваш счет будут начисляться пени.

Есть ли льготы для пенсионером по уплате земельного налога?

Сегодня федеральные льготы по налогу на землю для пенсионеров не предусмотрены. В НК РФ четко прописан список льготников, которым полагается уменьшение налогооблагаемой базы, люди на пенсии в него не включены.

В некоторых случаях отдельные категории граждан могут претендовать на льготные вычеты из суммы налоговых выплат. Земельный налог прикреплен к категории местных налогов, а потому размер налоговой ставки определяется региональными властями. При этом налоговым законодательством определен верхний предельный уровень налоговой ставки равный 1,5% и список разновидностей земельных участков по предназначению, площадь которых облагается по 0,3% за единицу:

огороды, сады и пастбища;

участки под строительство жилых домов;

участки под жилыми домами.

Налоговый Кодекс РФ определяет ряд юридических лиц, с которых налог на землю совсем не взимается:

исполнительные заведения по уголовным делам;

общественные учреждения, в которых работает более 80% сотрудников инвалидов;

организации собственники земли, по которой пролегают государственные автодороги.

При уплате земельного налога физическими лицами или предприятиями рассматриваются федеральные и местные льготы. Для отдельных категорий граждан законодательством предусмотрено уменьшение налогооблагаемой базы на 10000 рублей на одного землевладельца. К примеру, если участок стоит 300 000, то пожилой человек должен учитывать стоимость равную 290 000. И от второй суммы рассчитывать налог.

На какие категории пенсионеров распространяется уменьшение налога на землю?

Герои СССР и России.

Инвалиды с детства и III группы, лица с I и II группой инвалидности, подтвержденной до 2004 года.

Лица с лучевой болезнью и прочими заболеваниями от ядерных установок и испытаний с ними.

Инвалиды и ветераны ВОВ и боевых действий.

Граждане, имеющие социальные льготы, связанные с катастрофой на Чернобыльской АЭС.

Местные льготы по налогу на землю уточняются в государственных органах по месту расположения земельного участка.

Право налогоплательщиков воспользоваться налоговым льготированием является неотъемлемой частью налоговой политики страны. Через него реализуется важнейшая стимулирующая функция налогов.

Независимо от вида налога, льготы по нему представляют собой предусмотренные законодательством преимущества отдельных категорий плательщиков налога перед другими в виде его полной или частичной неуплаты. Иногда рассматриваются и такие льготы, как перенесение срока платежей или уменьшение налогооблагаемой базы.

Пенсионеры вправе самостоятельно принимать решение использовать право региональной льготы по налогу на землю или нет. В любом случае налоговые органы пересчитают земельный налог только после письменного обращения пенсионера и предоставлении подтверждающих документов.

Использование права на налоговые льготы является добровольным действием налогоплательщика, но при этом напрямую зависит от двух факторов:

Наличие установленных законодательством условий.

Легальное подтверждение этих условий.

Как узнать, положены вам льготы по уплате земельного налога или нет?

Вы можете спросить об этом прямо в налоговой инспекции или же проконсультироваться у юриста. Как правило, если вы задаете такой вопрос в инспекции, сотрудники отвечают охотно и быстро, и в случае необходимости тут же можно подать заявление о предоставлении льгот.

В местных центрах ПФР есть земельные юристы, у которых можно проконсультироваться. Существуют и специализированные правовые компании, занимающиеся земельными вопросами. Обратиться можно и к справочным системам – таким, например, как «Гарант», «Консультант».

Следует помнить, что привилегии по этому налогу не вступают в силу автоматически по достижении гражданами пенсионного возраста. Кроме того, ни одна налоговая инспекция не станет самостоятельно, по собственной инициативе, разбираться в том, кто заслуживает льгот, а кто не имеет такого права. Каждый пенсионер (либо кто-то из его близких) сам должен всё выяснять, наводить справки. Можно написать письмо в местную администрацию или налоговый орган. На письменные обращения те обязаны отреагировать не позднее тридцати дней.

Как только гражданин обретет право на льготу, инспекция проведет перерасчет налога на землю; перерасчет коснется периода, когда это право вступило в силу. Если граждане обратятся в нужную инстанцию с некоторым опозданием, то перерасчет выполняется по отдельному их заявлению и только за последние три года.

Как пенсионеру получить льготу по уплате земельного налога?

Полагается ли пенсионеру льгота по земельному налогу можно уточнить при непосредственном обращении в соответствующий отдел местной администрации. Можно изучить определенную нормативную документацию своего региона, содержащую информацию о принятых решениях по льготированию налогообложения пенсионеров.

При обращении важно знать особенности оформления льгот:

По каждому объекту предоставляется отдельный комплект подобранных документов

Перечень документации различается по регионам, на территории которых располагается земельный участок

При наличии льгот по нескольким причинам предоставления, выбирается только одна из налоговых скидок

При несвоевременном обращении, позже срока наступления основания льготирования, можно обратиться за возвратом переплаченных сумм, не более трех предшествующих лет

Пересчет налога на землю за неполный год, с месяца, когда пенсионер становится льготником

При долевой собственности расчет льготы ведется только в отношении доли пенсионера.

Необходимые документы при оформлении льгот по уплате налога на землю

Пенсионерам, являющимся льготниками по земельному налогообложению в регионе нахождения земли, для предоставления положенной налоговой скидки необходимо предоставить в отделение ИФНС ряд основных документов:

Документ, подтверждающий право владения землей.

Справка о пенсии;

Свидетельство о временной регистрации и т.п.

К пакету документов прилагается заявление от пенсионера о предоставлении льготы по земельному налогу, заполненное в произвольной форме.

Льготы по уплате земельного налога в разных регионах РФ

В одном городе льготы могут существовать, а в соседнем их может не быть. Во многих областях, краях, городах и селах России муниципалы уже реализовали предоставленные им государством права.

Налог на землю для пенсионеров был в свое время упразднен в Забайкалье и городе Чите.

Гордума Воронежа освободила от этого налога граждан, вышедших на пенсию не только по возрасту, но и по инвалидности. Эти льготы коснулись земельных участков, отведённых под личные огороды, сады и т. д. Льготы за землю, где расположены постройки, предоставляются после официального признания строений как жилые. В нескольких городах и областях увеличен размер необлагаемой площади земли.

В Самаре пенсионеры от налога освобождены. Решение местных властей коснулось: – земли под жильём, площадью до 150 кв. м; – дачных участков не более 6 соток; – земель, отведённых под гаражи, площадью не более 24-х кв. м.

Не платят налог пенсионеры в городе Ивантеевка Московской обл., обслуживаемые органами соцпомощи. А одинокие пожилые люди, не являющиеся малоимущими, имеют пятидесятипроцентную льготу, т. е. уплачивают только половину земельного налога.

Пенсионеры в г. Королев, имеющие участки размером до 1200 квадратных метров, также платят половинный налог.

Администрация города Лотошино освободила всех пенсионеров от уплаты одной четвертой части налогового платежа за землю.

Пенсионеры Мытищинского района, постоянно проживающие в сельской местности и обладающие участками не более полутора тысяч кв. метров, пользуются той же пятидесятипроцентной льготой. Разумеется, сказанное касается только не используемой в предпринимательской деятельности земли. Если во владении потенциального льготника имеется несколько земельных участков, то льгота по налогу затрагивает только одного из них.

Словом, гражданам, достигшим почтенного возраста, следует с должным вниманием отнестись к данному вопросу и при малейшей необходимости обращаться к специалистам. Сложности в получении преференций могут возникнуть в тех случаях, когда обнаруживаются противоречия (действительные или кажущиеся) между местными инициативами и федеральным законодательством.

В некоторых регионах были прецеденты, когда решения муниципальных органов по предоставлению льгот по земельному налогу признаны впоследствии недействительными. Существует много причин, по которым местные власти проявляют пассивность в этой сфере. Администрация Шаховского района Московской обл., например, отменила свои налоговые послабления для одиноких пенсионеров, не являющихся ветеранами ВОВ.

Уведомить налоговые органы о покупке земельного участка;

Предоставить необходимые документы для оформления льгот;

Уплачивать налог не позднее срока, отмеченного в уведомлении.

Для постановки на учет в налоговых органах понадобится:

Паспорт или другое удостоверение личности;

Кадастровое свидетельство о праве собственности;

| Видео (кликните для воспроизведения). |

Документ, подтверждающий вашу принадлежность к льготным категориям граждан.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.