Информация на тему: "можно ли расторгнуть договор осаго" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Когда при досрочной аннуляции полиса автострахования вернуть деньги невозможно?

Далекое от совершенства российское законодательство не учитывает многих спорных подробностей, когда клиент отзывает страховку ОСАГО. Можно ли расторгнуть договор касательно страховки авто до срока в принципе? Конечно, да. В системе ОСАГО расторжению договора как таковому ничего не препятствует. Досрочное расторжение ОСАГО доступно любому собственнику авто в любой момент времени. Клиент имеет полное право исключительно по собственному желанию подать заявление по аннулированию страхового полиса и перейти под крыло другой страховой конторы. Все споры связаны с вопросом: как вернуть деньги за ОСАГО? Можно ли вернуть всю стоимость полиса, или же возврат денег подразумевается всегда только частичный? Об этом и пойдет речь.

И первый ответ – денег по ОСАГО, т. е. денег за страховку клиент не увидит вообще, если просто без уважительных причин или совсем без объяснений в одностороннем порядке разорвет договор со страховщиком. Это четко прописано в правилах ОСАГО (пункты № 33 и № 34). При расторжении договора по инициативе страхователя действует ряд других обстоятельств, при которых вернуть деньги за страховку клиент не сможет:

- возврат ОСАГО при продаже автомобиля невозможен, если владелец юридически остается собственником авто, а покупатель как бы покупает машину только в свое пользование (т. е. продажа по генеральной доверенности);

- если страховщик обнаружит, что полис был оформлен с нарушениями, то он имеет полное право в одностороннем порядке разорвать контракт без возмещения ущерба клиенту (например, когда страхователь намеренно вносит поправки в данные о водительском стаже и ТТХ авто, чтобы снизить цену полиса);

- возможно, клиент пожелает временно аннулировать полис ОСАГО (например, когда намечается длительный отъезд, и машину владелец собирается отправить на длительный срок в гараж или крытую автостоянку). Тем не менее участники Росгосстраха не поддерживают услугу временной блокировки полиса;

- расторжение страхового полиса ОСАГО без возврата страховой премии по ОСАГО имеет место и при банкротстве страховой компании или в случае отзыва лицензии у оной. Правда, у клиента есть шансы на возвращение части потраченных денежных средств, если он сумеет максимально быстро подать заявление, чтобы прекратить действие полиса еще до того, как стартует процедура банкротства фирмы или будет отозвана лицензия.

Возврат страховки при банкротстве или закрытии страховой фирмы является первым камнем преткновения между страховщиком и страхователем. В правилах ОСАГО не прописано четко, что контора даже при банкротстве обязана возместить клиенту средства от неиспользованной части полиса. Из-за этого спор между сторонами, бывает, доходит и до суда. А вот в каких случаях можно расторгнуть договор, чтобы при этом еще и вернуть деньги за неиспользованную часть страховки? Здесь можно назвать следующие пункты:

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Важно отметить, что при уничтожении/угоне транспорта или смерти страхователя/собственника датой прекращения действия полиса автоматически считается дата, когда произошел один из этих инцидентов.

Конечно, обязательно потребуется некий пакет документов. Документы для расторжения договора ОСАГО варьируются в зависимости от того, что послужило поводом аннулировать ОСАГО по инициативе клиента. Итак, какие документы нужны, когда возникает нужда в досрочном погашении страхового полиса ОСАГО? Можно провести разделение на обязательные всегда и те бумаги, которые определяет причина досрочной аннуляции страховки.

Обязательные при любых условиях:

оригинал и копия страхового полиса ОСАГО, плюс желательно сохранять на руках квитанцию об оплате, которая является лишним доказательством приобретения полиса по определенной цене. Оригинал полиса сдается страховщику, а копию рекомендуется оставить себе на случай возникновения споров с фирмой;

- полная копия паспорта страхователя. Если страхователь и собственник – разные лица, то понадобятся копии паспортов обеих сторон. Если вместо страхователя компания имеет дело с его представителем, то требующийся в обязательном порядке третий документ – это нотариальная доверенность;

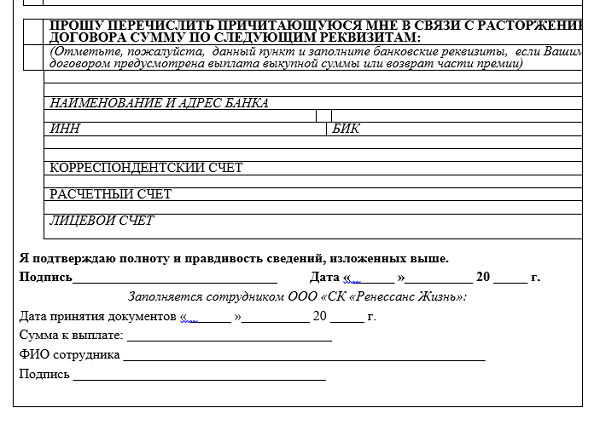

- если фирма не предусматривает выплату неиспользованной страховой разницы наличными средствами сразу после подачи заявления (а это скорее правило, чем исключение), то клиент должен предоставить или копию своей сберкнижки, или реквизиты банковской карты, т. е. координаты, куда отправить деньги.

Любой из нижеприведенных документов может требоваться в зависимости от причины разрыва страхового договора:

Уже легко понять, что получить денежные средства имеют право только четыре категории лиц:

- собственник-страхователь;

- страхователь, официально представляющий интересы собственника;

- наследники;

- официальные представители наследников (также требуется нотариальная доверенность).

Теперь самое главное – денежный подсчет, т. е. определение размера неиспользованной, нереализованной по срокам части страховки. Главное не только потому, что речь идет об определении конкретной суммы к получению, но и потому, что именно этот момент чаще всего и сильнее всего вызывает неудовольствие автовладельцев. Формула такова:

В = (ПС – 23%) * N/12, где:

- В – страховая разница, которую получает страхователь;

- ПС – общая цена полиса, которую оплатил клиент при его покупке;

- 23% (23% от ПС имеется в виду) – то, что оставляет себе контора (об этом ниже);

- N – количество месяцев, которое осталось до конца срока действия полиса.

То, что счет идет на месяцы, неудивительно. Просто когда до просрочки страховки остаются недели, а уж тем более дни, нет смысла возиться с досрочным расторжением договора. Более того, если страховых случаев (аварий, например) не было, а до даты оформления новой страховки остаются дни, лучше дождаться окончания действия старого полиса. Для того чтобы при заключении нового страхового договора (неважно, с той же или другой конторой) клиенту начислили коэффициент «бонус-малус» (КБМ), что сделает следующий полис ощутимо дешевле. При этом любая досрочная аннуляция договора обнуляет КБМ. Из формулы наглядно видно, что чем больше ПС и N, тем больше выйдет В. Теперь о процентах. Эти 23% не имеют твердого законодательного обоснования, хоть Росгосстрах и ссылается здесь на «взаимную договоренность» сторон. Это регулярно вызывает фрустрацию у страховщиков. Расписываются они так:

- 3% идут в Российский Союз Автостраховщиков (РСА) на накопление компенсаций (эта часть не вызывает у клиентов такого недовольства, как следующая);

- 20% – это якобы покрытие издержек страховой фирмы, которые она терпит от ведения дел (оформление полисов, содержание рабочих площадей, оборудование, з/п работникам и прочее). Пусть так, но проблема в том, что невозможно точно проследить размер расходов фирмы. Все ли 20% ушли на обеспечение ее работы или что-то утекло в карман директору – неясно. Мало того, получается, что эти 20% фирма откуда-то добывает в любом случае, даже если клиент никаких договоров расторгать не собирается, ведь повседневные расходы фирмы точно так же имеют место. И тогда на каком основании эти 20% взимаются при досрочном расторжении? Гнев автовладельцев понятен.

Если речь идет о больших деньгах, то, опираясь на статью № 958 ГК РФ и пункт № 34 правил ОСАГО, есть смысл обратиться в суд с требованием вернуть стоимость полиса без учета этих процентов.

Важный момент – страховщик не имеет права назначать дополнительные вычеты, если по полису уже были выплаты в результате наступления страховых случаев.

Вносить в указанную формулу коррективы в свою пользу контора не имеет никакого права. После подачи заявления клиент должен получить финансовые средства не позднее чем через две недели. Данная статья обязательно пригодится всем автолюбителям и тем, кто собирается купить «железного коня», поскольку здесь разобран один из насущных вопросов собственников авто – автогражданский тип страхования.

Вследствие расторжения договора о сотрудничестве со страховой компанией автовладелец может рассчитывать на получение выплат за весь период, который остался до истечения срока действия договора. От полученной суммы автоматически вычитается 23%. 20% идет на покрытие расходов организации, а 3% — используется для формирования средств Союза Российских Страховщиков. 77% от всей суммы используется для формирования страховых резервов.

Важно! Следует отметить, что оставшийся срок рассчитывается с момента подачи заявления, а не после фактического расторжения договора.

Владелец транспортного средства может потребовать прекращения действия договора на любом этапе сотрудничества. В каждой страховой компании предусмотрен собственный механизм разрешения данного вопроса, но при этом основные нормы регулируются законодательством.

- Смерть собственника транспортного средства.

- Полная конструктивная гибель ТС.

- Прекращение действия лицензии у компании-страховщика.

- У транспортного средства сменился собственник.

Смерть собственника транспортного средства

В случае смерти страхователя достаточно просто предоставить страховщику квитанцию об оплате, полис ОСАГО и копия свидетельства о смерти. После этого действие договора прекращается автоматически.

Полная конструктивная гибель ТС

Если вследствие аварии автомобиль был конструктивно уничтожен и он не подлежит полному восстановлению, то сотрудничество между страховщиком и страхователем останавливается. Причиной прекращения отношений также может послужить государственная программа утилизации автомобилей. При таком раскладе для расторжения договора следует предоставить полис страхования, квитанцию об оплате и акт утилизации.

Прекращение действия лицензии у компании-страховщика

При условии, если у страховщика отозвали лицензию на осуществление страховой деятельности, то это может стать ещё одной причиной для прекращения договора. Однако следует заметить, что вернуть деньги в этом случае будет очень проблематично.

У транспортного средства сменился собственник

Расторжение ОСАГО при продаже автомобиля — это одна из задач, которая поставлена перед бывшим собственником ТС. Действующий договор в этом случае становится совершенно бесполезным, так как новый владелец не имеет права им пользоваться. Если до окончания срока действия страхового договора ещё достаточное количество времени, то целесообразным решением будет возврат денежных средств.

- квитанция о совершении регулярных платежей;

- оригинал страхового договора;

- документ о купле-продаже ТС;

- документ, подтверждающий личность страхователя.

При необходимости следует также предоставить акт об утилизации и копию свидетельства о смерти с документами, подтверждающими факт вступления в наследство.

Некоторые страховщики дополнительно могут потребовать паспорт ТС с указанием нового владельца, если причиной расторжения договора стала продажа автомобиля. Если правилами компании не предусмотрено совершение страховых выплат посредством наличных денежных средств, то дополнительно следует приложить копию сберегательной книжки с точными реквизитами расчетного счета.

Совет! Перед визитом в страховую компанию целесообразнее всего проконсультироваться с представителем фирмы в телефонном режиме. Это поможет избежать всех непонятных моментов и освободит от необходимости совершения повторного визита. Контактные данные страховщика указаны в договоре.

В случае смерти страхователя датой прекращения сотрудничества будет считаться дата смерти, поэтому спешка не имеет особого смысла.

Чаще всего деньги возвращаются сразу же после подачи соответствующего заявления. Если сумма будет перечисляться на расчетный счет, то данная процедура может занять промежуток времени, эквивалентный 14-ти дням с момента подачи заявления. Перед тем, как вернуть деньги за ОСАГО, следует ознакомиться с перечнем тех, кому они могут быть перечислены:

- собственник ТС;

- наследники умершего страхователя;

- страхователь, если он одновременно является владельцем автомобиля;

- страхователь, если доверенность от собственника ТС на право получения денежных средств.

При условии, если автомобиль продается по «генеральной доверенности», но юридически прежний владелец остается собственником, можно просто вписать нового владельца в страховой полис. Вполне возможно, что при это даже не придется расторгать договор.

Однако бывают ситуации, при которых компания-страховщик отказывается в совершении выплат. В таком случае следует подготовить ксерокопию полиса и заявление о его расторжении, а после этого направиться в Союз Российских Страховщиков. Данная организация регулирует деятельность страховых компаний, поэтому может оказывать воздействие на страховщиков.

Союз может предпринять соответствующие меры и наказать фирму-страховщика за ненадлежащие исполнение профессиональных обязательств. В качестве меры наказания возможно даже решение членства в ассоциации. Такое наказание считается достаточно жестким, поэтому обращение с жалобой в Союз Российских Страховщиков является более эффективным решением, нежели обращение в суд.

Многие автовладельцы задаются вопросом — возможен ли возврат денег за оставшийся период, если компанией ранее были осуществлены страховые выплаты. Следует отметить, что занижение выплачиваемой суммы или отказ в произведении выплат является неправомерным действием. В случае прекращения действия полиса ОСАГО убыточность не учитывается.

Процедура расторжения страхового договора по инициативе страхователя может сопрягаться с определенными трудностями. Отношения между сторонами регулируются законодательством, поэтому очень важно быть юридически грамотным, чтобы отставать свои права.

Как расторгнуть договор ОСАГО по своей инициативе и вернуть деньги?

Есть множество жизненных ситуаций, когда страхователь больше не нуждается в полисе ОСАГО на свой автомобиль, а действие договора еще не закончилось. Как поступать в этом случае и всегда ли можно обратиться в компанию и получить обратно часть уплаченной страховой премии?

Когда водитель имеет право досрочно расторгнуть договор с компанией и вернуть деньги за неиспользованную страховку?

В этом вопросе правила ОСАГО (п.п. 33, 33.1) придерживаются четкой позиции. Вернуть деньги за неистекший период страхования по полису ОСАГО можно в трёх случаях.

- Если изменился собственник ТС (автомобиль был продан, но не по генеральной доверенности).

- Если машина не подлежит восстановлению после аварии или по какой-либо причине утилизирована.

- В случае смерти страхователя или собственника.

Чисто теоретически, согласно п. 33, часть страховой премии компания обязана возвратить и в случае своей ликвидации (банкротства), но очевидно, что на практике подобная ситуация совершенно нереальна.

| Видео (кликните для воспроизведения). |

Страховая премия при выполнении вышеизложенных условий возвращается пропорционально неиспользованным по полису ОСАГО дням за вычетом 23%, начиная со дня, следующего за датой досрочного прекращения действия полиса ОСАГО.

Важно знать, что в случае продажи автомобиля, деньги будут возвращаться не с момента заключения договора купли-продажи, а с момента написания страхователем заявления на расторжение. И если ТС было продано в мае, а страхователь только через два месяца нашел время, чтобы обратиться в СК, вернуть деньги за эти просроченные месяцы уже не получится. Таким образом, чем раньше автовладелец придет в офис после продажи авто, тем большую сумму ему насчитают к возврату.

А вот что касается гибели ТС или смерти гражданина (собственника/страхователя), датой досрочного прекращения договора автоматически будет считаться дата произошедшего. В этих случаях нет необходимости спешить к страховщику.

Калькулятор ОСАГО расчет и онлайн покупка по 50 компаниям.

Какие документы требуются для расторжения договора?

- Оригинал страхового полиса ОСАГО и квитанции об оплате (если сохранилась). Их необходимо будет вернуть компании.

- Ксерокопия паспорта страхователя (его представителя по нотариально заверенной доверенности или наследника).

- Ксерокопия договора купли-продажи или справки-счета.

- Акт утилизации, если автомобиль был утилизирован.

- Ксерокопия свидетельства о смерти (если событие имело место). В этом случае также потребуется предоставить копию свидетельства о вступлении в наследство, либо нотариально заверенную справку о скором вступлении в наследство. И в этом случае необходимо понимать, что по действующему законодательству вступление в наследство происходит не сразу, а спустя 6 месяцев со дня смерти. То есть раньше получить деньги из страховой компании у наследника не получится. Еще сложнее ситуация, когда наследников несколько. Тогда выплата будет поделена на всех наследников пропорционально.

В некоторых компаниях могут также попросить предоставить:

- Копию ПТС с пометкой о новом собственнике (об этом спорном моменте мы поговорим ниже).

- Копию сберкнижки с реквизитами банка (в том случае, если в СК не принято выплачивать «наличкой»).

А лучше всего предварительно позвонить по телефонам, указанным в полисе ОСАГО , и точно узнать перечень необходимых документов. Не забудьте сделать копию сданного полиса, а также заявления о расторжении, чтобы в случае задержки денег иметь документы, подтверждающие намерение СК выплатить деньги.

Кто получает деньги при расторжении страховки ОСАГО?

По правилам ОСАГО (п. 34) часть неиспользованной премии возвращается:

- собственнику автомобиля;

- страхователю, если он одновременно является и собственником ТС;

- страхователю, если он имеет нотариально-заверенную доверенность от собственника, подтверждающую его право на получение денег от организаций;

- наследникам умершего страхователя.

Если автовладелец продает ТС по «генеральной доверенности», юридически оставаясь его собственником, совсем необязательно возмущаться по поводу того, что договор не хотят расторгать, достаточно просто вписать нового «владельца» в страховой полис, взяв с него определенную компенсацию за внесение в страховку.

Когда ждать денег и что делать, если они не пришли вовремя?

В том случае, если незамедлительная выплата наличными денежными средствами из кассы не предусмотрена, компания обязана перечислить их на расчетный счет страхователя в течение 14 календарных дней с момента написания заявления о досрочном прекращении договора. Как правило, перечисленные деньги поступают на карточку или книжку даже раньше.

Но если спустя две недели деньги не были перечислены, значит, что-то пошло не так. Не стоит тянуть с вопросами к страховой: обращайтесь в офис, возможно сотрудники сами выяснят, на каком этапе затерялся след платежа, попытайтесь выяснить в бухгалтерии СК номер платёжного поручения в банк.

Если это не помогло или вы столкнулись с полным равнодушием к вашей проблеме, идите к руководству местного филиала компании, грозите судебным разбирательством. Когда подобная активность ни к чему не приводит, скорее всего, платить вам не собираются, и пришло время обращаться в РСА, ФССН и в суд. Вот тут и пригодятся сделанные ранее копии полиса и заявления. Хотя, справедливо будет заметить, в крупных страховых компаниях процесс расторжения достаточно отлажен и не вызывает особых нареканий со стороны клиентов.

Многие автовладельцы возмущены тем, что не могут расторгнуть договор ОСАГО в любой момент по собственному желанию. Действительно, причин может быть множество: нежелание обслуживаться у данного страховщика, отъезд на длительное время, болезнь, поломка автомобиля, отказ от вождения и т.д. Ссылаясь на правила и закон об ОСАГО, страховые компании решительно не готовы расторгать договор по причинам, не закрепленным законодательно. Но п. 33.1 правил звучит следующим образом:

Страхователь вправе досрочно прекратить действие договора обязательного страхования в следующих случаях:

- отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

- замена собственника транспортного средства;

- иные случаи, предусмотренные законодательством Российской Федерации».

Поэтому самые упорные страхователи, руководствуясь тем, что «собственное желание» и есть пресловутые «иные случаи», идут на судебное разбирательство и им удается доказать свою правоту. Но подобные прецеденты случаются крайне редко и действительности не отражают.

Это еще один вопрос, споры по которому из-за несовершенства нашего законодательства не прекращаются с тех пор, как было введено обязательное автострахование. С точки зрения страховой компании, удерживая при возврате 23%, она действует правомерно. Существует утвержденная Правительством РФ структура страхового тарифа ОСАГО, которая заключается в следующем:

- 77% – нетто-ставка (эта часть внесенной страхователем суммы идет на выплаты);

- 20% – расходы компании на ведение дел (сопровождение полиса, бланки, оборудование, зарплату сотрудникам и проч.);

- 3% отчисляется в РСА для формирования резервов компенсационных выплат (2% – резерв текущих компенсационных выплат + 1% – резерв гарантий).

Таким образом, 23% – это расходы, которые страховая компания понесет в любом случае: останется клиент в компании на весь период страхования или расторгнет договор досрочно. Логика автостраховщиков, в принципе, понятна. Тем более, подавляющее большинство клиентов по ОСАГО и не думает возмущаться по этому поводу.

Но некоторые подкованные и принципиальные автолюбители весьма активно возражают против незаконных, с их точки зрения, удержаний – пишут недовольные отзывы о работе страховых компаний , претензии и обращаются в суд. Ведь в Гражданском кодексе РФ и правилах ОСАГО нет ни единого намека на 23%, а лишь сухая информация:

- Страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование (ГК РФ, ст. 958);

- Страховщик возвращает страхователю часть страховой премии за неистекший срок действия договора обязательного страхования (правила ОСАГО, п. 34).

Возражения страхователей абсолютно правомерны. Именно поэтому, обратившиеся в суд автовладельцы нередко возвращают удержанные компанией 23%. Для этого есть все шансы и множество прецедентов. Бывают ситуации, когда даже до суда дело не доходит. Достаточно отправить заказные письма в РСА и ФССН и досудебную претензию в страховую компанию, чтобы получить обратно свои деньги.

Некоторые страховые компании требуют при расторжении договора страхования ОСАГО предоставить копию ПТС с отметкой о новом собственнике. Сразу оговоримся, что это требование не является законным. Для страховщика должно быть вполне достаточно справки-счета или договора купли-продажи. И страховые компании это знают, но сознательно вводят клиентов в заблуждение. Для чего? Смышленый страхователь, желающий разорвать со страховой компанией отношения по причине, не подпадающей под правила (они перечислены выше), может сделать следующее: оформить рукописный договор купли-продажи, на основании которого страховая будет обязана расторгнуть договор и вернуть деньги за страховку. А уж будет автомобиль продан в реальности или нет – личное дело каждого автовладельца. Вот и хочет компания подстраховаться, требует ПТС, дабы пресечь попытки «незаконного» расторжения.

Вернут ли деньги за неиспользованный период, если были выплаты?

Если страховая компания пытается занизить или вообще не возвращать деньги при расторжении договора, мотивируя это тем, что по нему были выплаты – это неправомерно. При расторжении полиса ОСАГО убыточность не учитывается, часть премии за неиспользованный период должна возвращаться по обычной схеме – пропорционально (за вычетом 23%, если страхователь не имеет по этой теме претензий).

Расторжение договора ОСАГО не всегда проходит гладко. Не все моменты четко определены в российском гражданском и страховом законодательстве, не все трактуется однозначно. Если у обиженного страхователя есть желание доказывать свою правоту и законодательные акты это позволяют – добивайтесь своего. Все больше случаев, когда судебная система встает на сторону страхователей в вышеперечисленных спорных вопросах. Другое дело, что подавляющее большинство автовладельцев не пытается вникать в вопросы расторжения, не интересуется расчетом возврата. А если до окончания действия полиса ОСАГО остается немного, некоторые попросту ленятся идти в офис «из-за копеек».

Можно ли расторгнуть договор страхования ОСАГО досрочно и вернуть деньги?

Полис обязательного автострахования стандартно покупается на год. Однако в течение этого времени он не всегда сохраняет значимость для владельца транспортного средства. Зачастую полис ОСАГО становится бесполезным для владельца машины после ее продажи, отказа от вождения или лишения прав. Если застрахованное лицо не предпримет никаких действий до момента окончания срока страхования, то часть страховой премии за неистекший период просто «сгорит».

Учитывая факт того, что в 2014–2015 гг. цены на ОСАГО увеличились в 2–3 раза, вопрос возврата этих остатков стал актуальным для многих, кому по каким-то причинам уже не нужна страховка. В связи с этим в ряд нормативных законов, регулирующих деятельность по ОСАГО, были внесены положения, регулирующие процедуру досрочного отказа от полиса страхования и возврата доли уплаченных за него денег.

Водитель может расторгнуть договор ОСАГО до окончания срока его действия по своей инициативе даже без объяснения причин. Об этом гласят:

- ст.ст. 451, 958 ГК РФ;

- Федеральный закон № 40 от 25.04.2002 г.;

- Правила ОСАГО (Положение ЦБ № 431-П от 19.09.2014).

Но рассчитывать на возврат средств за неистекший период владелец авто может не всегда. В Правилах ОСАГО приведен исчерпывающий перечень оснований для расторжения договора, при которых страхователь может получить остаток. К ним относятся:

- смена владельца транспортного средства в связи с его продажей (по договору, а не по генеральной доверенности), обменом, дарением;

- утилизация ТС;

- ликвидация страховой компании, отзыв ее лицензии или банкротство;

- смерть страхователя, собственника, ликвидация юрлица-владельца авто — причина автоматического прекращения действия ОСАГО, при котором наследники или правопреемники могут рассчитывать на деньги за неистекший период.

Действующее законодательство гласит, что досрочно разорвать договор можно и по «иным основаниям, предусмотренным законодательством РФ». В ст. 451 ГК РФ под этим понимается любое существенное изменение обстоятельств, в частности, отказ от вождения или лишение прав. В таких случаях СК вправе отказаться вернуть деньги за страховку. Судебная практика имеет прецеденты, когда водители добивались своего и получали средства. Тем не менее КС РФ остается на стороне страховых компаний: в своем определении от 24.03.2015 г. он постановил, что отказ в выплате при расторжении договора по инициативе автовладельца, не связанной с продажей или уничтожением АТС, законен.

Страховая премия обычно возвращается страхователю за неистекшее время, начиная со следующего дня от момента подачи заявления. В случае смерти собственника, страхователя или потери авто, договор разрывается автоматически и время исчисляется с этого момента. Размер остатка рассчитывается по формуле:

S = (P * 0,77) * (N / 365) , где:

- P – стоимость полиса;

- N – количество неиспользованных дней;

- S – сумма к возврату.

Например, автовладелец заплатил за годовой полис ОСАГО 15 тыс. руб. со сроком страхования до 30.09.2017 г. 20 декабря 2016 г. он обратился в компанию с заявлением о закрытии договора страхования по своей инициативе. Причина — продажа авто. Таким образом премия, подлежащая возмещению, должна компенсировать 284 дня страхования. Соответственно, сумма остатка, подлежащая выплате будет составлять 8 986,84 руб.

При расчете суммы остатка по договору ОСАГО необходимо понимать, что часть страховой премии в размере 23 % идет на оплату услуг СК и отчисления в РСА. Это расходы, которые страховщик несет в любом случае. Сохранять за собой эту сумму страхователь может согласно Письму ФССП № 56 и методическим рекомендациям РСА № 10. Некоторые компании устанавливают «льготные» правила, согласно которым РВД не взимается, если от подписания полиса до его расторжения по инициативе клиента прошло от 3 до 6 месяцев.

Настойчивые водители через суд возвращали и эти проценты — практика знает подобные случаи. С тех пор, как ЦБ стал регулятором рынка страхования, «положение о 23%» появилось в Правилах ОСАГО. Тем не менее эту норму многие автовладельцы и эксперты считают нарушением прав потребителя, и суды часто встают на их сторону.

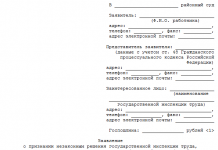

Для того, чтобы провести досрочное расторжение договора ОСАГО, необходимо подготовить следующие обязательные документы:

- заявление с реквизитами банковского счета для перечисления денег (если СК не выплачивает средства через кассу);

- оригинал полиса ОСАГО (возвращается СК);

- копии паспорта заявителя и оригинал для сверки;

- доверенность, если от имени собственника/страхователя обращается представитель.

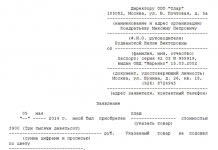

Заявление пишется на адрес страховой компании (ее филиала). В «шапке» прописывают ФИО автовладельца, место регистрации, телефон, номер полиса и дату его приобретения.

В основной части заявитель информирует СК о решении досрочно расторгнуть договор по своей инициативе, указывает основания и дату. Далее идет просьба рассчитать и вернуть остаток. Если СК не допускает возвращение денег наличными, нужно включить реквизиты счета в тело заявления.

Ситуационные документы подаются в заверенных копиях (на каждом листе надпись «Копия верна», дата и подпись):

- договор купли-продажи (справка-счет);

- акт передачи (для юридических лиц);

- акт утилизации;

- свидетельство о смерти (акт ликвидации юрлица);

- справка от нотариуса о скором вступлении в наследство (или свидетельство о вступлении).

По одной копии заявления и полиса всегда необходимо оставить себе – они пригодятся в суде, если СК откажет в возврате денег.

В соответствии с правилами страхования ОСАГО, деньги могут получить следующие категории лиц:

- собственник ТС;

- страхователь по доверенности от владельца на получение средств от СК;

- наследники собственника/страхователя;

- их представители по доверенности.

Неистекший период исчисляется от даты подачи заявления, если был возврат ОСАГО при продаже автомобиля. В других случаях (смерть или ликвидация собственника, отзыв лицензии СК, гибель ТС) время идет от наступления события.

В свою очередь средства, подлежащие возврату, страхователю могут быть выплачены следующим образом:

- наличными через кассу в отделении СК;

- на расчетный банковский счет собственника – физического или юридического лица.

Заявление рассматривается в течение 14-ти дней. Это срок, за который СК обязана закрыть договор и выплатить остаток средств.

Законом предусмотрена возможность водителя отказаться от добровольного страхования (в том числе КАСКО, ДСАГО и др.) без объяснения причин в течение пяти дней после оформления полиса. Премия при расторжении договора в этот, так называемый «период охлаждения», возвращается гражданину в 100-процентном объеме. К ОСАГО это правило не применяется. Тем не менее его можно использовать в тех ситуациях, когда предприимчивые менеджеры страховых компаний не соглашаются оформлять обязательную страховку без «нагрузки». Сразу же после покупки ОСАГО, не выходя из офиса, автовладелец вправе оформить отказ от ненужных навязанных полисов. Деньги будут возвращены в полном объеме в 10-дневный срок.

Как вернуть деньги за ОСАГО, если он был куплен онлайн (электронный полис) или с помощью «Единого агента»? В первом случае процедура проходит по стандартному сценарию: водитель приносит в офис компании заявление, а затем ждет перечисления денег.

Во втором случае офиса страхователя может не быть в регионе страхования машины, а подать заявление через агента, продавшего полис, пока проблематично с технической точки зрения. РСА утверждает, что в начале 2018 г. ситуация будет исправлена.

Пока водители, желающие расторгнуть договор ОСАГО по своей инициативе, обращаются в офис агента — непосредственного продавца. Он принимает заявление и пакет документов и отправляет его в офис страховщика. Время, которое занимает процедура, может составлять больше 2-х недель. Средства возвращаются только на счет или карту.

Отказ СК в закрытии договора ОСАГО по инициативе клиента может быть вызван разными причинами. Вот самые распространенные из них:

- пакет документов оказался неполным;

- по договору страхования ОСАГО совершались страховые выплаты.

Законом устанавливается исчерпывающий перечень документов, которые страховщик может попросить у своего клиента. Но стремясь защитить себя, СК требуют дополнительные, например, копию ПТС с вписанным в него новым хозяином как подтверждение свершившейся продажи. Предоставление этих бумаг — право гражданина. Если СК отказывает в выплате денег на основании отсутствия необязательных документов, это можно оспорить в суде.

Законом не установлены иные правила досрочного расторжения ОСАГО и выплаты остатка премии при наличии убытков. Если действия СК явно неправомерны, гражданин может отстаивать свои права в досудебном порядке, путем жалоб руководству страховщика, в РСА или в ЦБ, как главному регулятору страхового бизнеса в России.

Иск в суд — наиболее эффективная мера, если претензии не помогли. В суде можно не только добиться выплаты в полном объеме, но и рассчитывать на неустойку в размере 1% от общей суммы за каждый просроченный день, и даже возмещения морального вреда.

От КБМ (коэффициента бонус-малус) зависит стоимость ОСАГО. Так, безаварийная езда в течение года дает скидку на покупку полиса на следующий год. Максимально можно уменьшить цену страховки на 50 %.

Досрочное расторжение ОСАГО по инициативе водителя не увеличит скидку, то есть стоимость полиса не изменится в следующем периоде. Если в это время были выплаты (убытки), они учитываются в дальнейшем. Таким образом, если до конца действия договора осталось немного, а водитель сменил авто и собирается оформить новый полис, стоит рассчитать, будет ли это выгодно.

Например, автовладелец оформил годовой полис ОСАГО стоимостью 15 тыс. руб. сроком страхования до 30.12.2016 г. (его КБМ = 3, он заплатил за полис его полную стоимость). 10 декабря 2016 г. он направил в компанию заявление об отказе от ОСАГО по своей инициативе после продажи авто. Средства подлежат возмещению в течение 20 дней. Соответственно, сумма остатка будет равна 648,88 руб. Если бы он не отказался от ОСАГО, на следующий год его цена его страховки составила бы 14 250 руб. В итоге он остался в минусе на 101 руб.

| Видео (кликните для воспроизведения). |

Досрочное расторжение договора ОСАГО возможно и регулируется нормативно-правовыми актами РФ. Однако деньги за неистекший срок пользования страховкой можно вернуть лишь в нескольких случаях. Страховые компании могут вводить дополнительные правила досрочного расторжения договора, если они не противоречат законодательству. Специалисты советуют уточнить эту информацию перед оформлением ОСАГО.

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.

оригинал и копия страхового полиса ОСАГО, плюс желательно сохранять на руках квитанцию об оплате, которая является лишним доказательством приобретения полиса по определенной цене. Оригинал полиса сдается страховщику, а копию рекомендуется оставить себе на случай возникновения споров с фирмой;

оригинал и копия страхового полиса ОСАГО, плюс желательно сохранять на руках квитанцию об оплате, которая является лишним доказательством приобретения полиса по определенной цене. Оригинал полиса сдается страховщику, а копию рекомендуется оставить себе на случай возникновения споров с фирмой;