Информация на тему: "льготы по земельному налогу для инвалидов 2 группы, должны ли платить налог на землю, освобождаются" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Содержание

Последнее обновление 2018-11-07 в 14:25

2018 г. в налоговом законодательстве произошли изменения, касающиеся уплаты имущественных налогов разными физ. лицами. В статье разберем, какие существуют налоговые льготы на землю для инвалидов разных категорий.

До отчетного периода 2017 г. для людей-инвалидов 1-2 групп применялся вычет — 10 000 руб. от стоимости участка в одном муниципальном образовании. То есть, при ставке, например 0,3%, экономия составляла всего 30 руб.

В 2018 г. стали действовать другие нормы. Теперь, в соответствии с пп.2 п.5 ст.391 НК, для людей с 1 гр. инвалидности не взимается налог с площади одного участка, равной 600 кв. м. Если земли больше, начисления производятся только на разницу.

Пример 1

Важно!

Указанный размер вычета действует, начиная с отчетного периода 2017 г. (срок оплаты налога — по 03.12.2018).

Земельный налог уплачивается не в федеральный, а в местный бюджет. Поэтому муниципальные власти вправе регулировать его ставки и вводить дополнительные льготные категории (п.2 ст.387 НК, п.1 ст.394 НК). На сайте ФНС есть специализированный сервис «Справочная информация».

В нем можно выбрать нужную территорию, где расположен участок, и проверить, какие правила там действуют.

Пример 2

У Владимира Леонтьевича, инвалида 1 гр., садовый участок расположен в пределах г. Ростова-на-Дону. Определим по информации, представленной в сервисе, имеет ли мужчина дополнительные льготы:

- Выбираем вид налога, период и территорию.

- Выбираем категорию налогоплательщика и вид льгот.

- Ищем в появившемся списке нужную категорию.

- Видим, что на земельные участки в садоводческих объединениях для инвалидов 1-2 групп действует освобождение 100%. Значит, Владимиру Леонтьевичу ничего платить не нужно.

Важно!

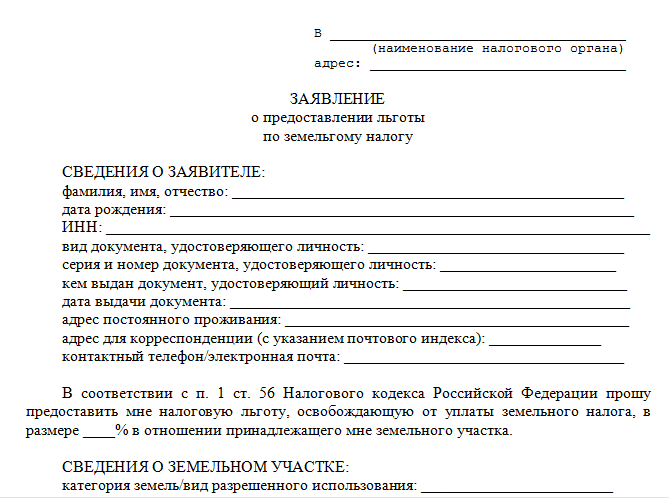

Чтобы воспользоваться налоговым вычетом, гражданин подает в ИФНС заявление или уведомление.

Заявление подается в том случае, когда налогоплательщик обращается за льготой впервые. Например, при получении статуса инвалида. Если в ИФНС уже предоставлялись документы об инвалидности гражданина, ничего подавать не нужно.

Уведомление оформляется, когда у налогоплательщика есть несколько участков. В уведомлении он указывает, к какому именно объекту применять вычет. Срок подачи — до 1 ноября отчетного года.

Должны ли инвалиды 2 группы платить земельный налог

Согласно п.5 ст.391 НК, инвалиды 2 группы платят налог на землю с той же льготой, которая действует для людей с 1 группой. Здесь различий нет. Таким образом, с 2018 г. с инвалида 2 группы земельный налог не взимается с кадастровой стоимости участка площадью 600 кв. м.

Пример 3

Важно!

Льготы по оплате земельного налога для инвалидов 2 группы применяются только к одному участку, даже если он меньше положенных 6 соток. На другой объект остаток не переносится.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

В ряде городов и районов благодаря местным властям инвалиды 2 группы освобождаются от уплаты земельного налога полностью. Например, в г. Тобольске Тюменской обл., в г. Орехово-Зуево (на 1 участок) и др. Определить, должен ли пенсионер инвалид 2 группы платить земельный налог в конкретном муниципальном образовании, можно в уже описанном сервисе на сайте ФНС.

Имеет ли инвалид 3 группы льготы на земельный налог

В положениях п.5 ст.391 НК нет упоминания об инвалидах 3 группы. Однако в пп.8 указанного пункта говорится, что для пенсионеров применяется вычет с кадастровой стоимости 600 кв. м. участка. При этом основание для получения пенсии не конкретизировано. Помимо пенсии по старости, в России выплачиваются пенсии и по другим основаниям, в том числе — инвалидности.

Как указал Минфин в письме от 16.02.2018 № 03-05-03-02/9806, категории льготников, перечисленных в п.5 ст.391 НК, независимы друг от друга. Пенсионеру не нужно иметь определенную группу инвалидности. Достаточно доказать свой статус.

Важно!

Следовательно, если гражданин с 3 группой независимо от возраста сможет подтвердить свой статус пенсионера, ему тоже полагается вычет.

В противном случае инвалиду 3 группы надо платить земельный налог на общих основаниях, если на территории, где расположен участок, не введены дополнительные льготы.

Помимо граждан с инвалидностью 1-2 групп на вычет в размере стоимости 6 соток при расчете земельного налога претендуют иные категории граждан:

- Земельный налог для инвалидов детства рассчитывается с учетом льготы вне зависимости от того, какая группа им присвоена. Такой вывод следует из письма Минфина от 05.02.2018 № 03-05-06-01/6371.

Пример 4

- Если ребенок инвалид, земельный налог рассчитывается также с учетом вычета (пп.3 п.5 ст.391 НК). При этом оплату за несовершеннолетнего производит его представитель (родитель, опекун).

- Ветераны и инвалиды ВОв и боевых действий также подпадают под льготу в 6 соток без учета присвоенной группы (пп.4 п.5 ст.391 НК).

Важно!

Указанный вычет предоставляется вне зависимости от места расположения участка. В конкретных районах могут быть установлены дополнительные местные льготы или полное освобождение от налога.

Пример 5

Тимофей подал заявление в ИФНС и приложил свое удостоверение ветерана и справку об инвалидности. В 2018 г. налоговая не прислала Тимофею уведомление, т.к. ему ничего платить не нужно.

- Согласно ст.391 НК для некоторых граждан при расчете земельного налога применяется вычет в размере 600 кв. м стоимости одного участка. К таким категориям, в частности, относятся:

- инвалиды 1 и 2 групп;

- дети-инвалиды и инвалиды с детства;

- инвалиды и ветераны боевых действий.

- Полное освобождение от уплаты налога для перечисленных лиц в НК РФ не предусмотрено. Однако местные власти вправе вводить на территории муниципальных образований свои льготы.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(7 оценок, средняя: 5,00)

Как инвалиду 2 группы получить льготы по земельному налогу

Согласно Федеральному закону № 181-ФЗ «О социальной защите инвалидов в Российской Федерации», к рассматриваемой категории граждан относят лиц, имеющих расстройство здоровья в виде тяжелого заболевания, дефекта или травмы, не позволяющее обеспечивать собственную жизнедеятельность.

Опираясь на Приказ Министерства труда и социальной защиты РФ № 1024н «О классификациях и критериях, используемых при осуществлении медико-социальной экспертизы граждан федеральными государственными учреждениями медико-социальной экспертизы», можно определить и группы инвалидности. Их существует три. Каждая предусматривает свои льготы и привилегии для инвалидов, а также отдельные условия оформления данного статуса:

- Для первой группы. Здесь устанавливается высокая степень выраженности отклонений здоровья — девяносто-сто процентов. То есть предполагается практически полная утрата способности к самостоятельному жизнеобеспечению. Льготы инвалидам 1 группы: скидка на оплату услуг ЖКХ, бесплатное посещение санатория, скидки на проезд в общественном транспорте, бесплатные лекарственные средства.

- Для второй группы. В данном случае диапазон расстройства будет колебаться от семидесяти до восьмидесяти процентов. Льготы инвалидам 2 группы: оплата жилищно-коммунальных услуг, налоговые послабления, посещение санаторно-курортных учреждений, бесплатный проезд в гор.транспорте.

- Для третьей группы. Диапазон сужается еще сильнее. Человек частично теряет возможность самостоятельно осуществлять заботу о себе. Пределы расстройства установлены от сорока до шестидесяти процентов.

Земельный налог для лиц со второй группой попадет под льготную программу, даже если человек не будет иметь полной утраты способности к самостоятельному функционированию.

Определение размера налога на землю предусмотрено НК РФ. Для расчёта требуется налоговая база, формирующаяся за счет кадастровой стоимости участка (ст. 391 НК РФ), а также ставка, которая для рассматриваемого налога устанавливается местным законодательством, но не должна быть выше 0,3% (ст. 394 НК РФ).

Платят ли инвалиды земельный налог по установленным правилам? Законодатель на этот счет предусматривает льготный режим. Однако допускает полное освобождение, но только в исключительном случае — когда инвалид работает в организации, где уставный капитал полностью состоит из взносов объединения представителей рассматриваемой категории граждан (ст. 395 НК РФ).

Предусмотренное выше правило будет действовать и при выяснении вопроса, освобождаются ли инвалиды 2 группы от уплаты земельного налога или нет. Указанная категория граждан по общим правилам может претендовать только на снижение кадастровой стоимости, что существенно уменьшит размер налога. Скидка составляет десять тысяч рублей. Соответственно, определяя, платят ли инвалиды 2 группы земельный налог, достаточно располагать сведениями с места работы лица.

Так как взиматься налоги будут ИФНС России, то и для оформления льготы необходимо обращаться в соответствующий орган согласно адресу прописки. Получить право на уменьшение налога можно путем направления бумаг в указанную структуру, что может осуществляться либо лично, либо через представителя, либо с использованием портала «Госуслуги».

Временных ограничений при подготовке бумаг нет, однако необходимо помнить, что реализована льгота будет только в следующем налоговом периоде для оплаты сбора. В 2019 году срок, до истечения которого следует уплатить средства, — 1 октября.

Необходимые бумаги для передачи в ИФНС:

- документ, устанавливающий личность;

- заявление согласно образцу;

- документы, подтверждающие право на участок;

- кадастровый паспорт, отражающий стоимость надела;

- свидетельство, устанавливающее группу инвалидности;

- сведения с работы при реализации права на полное упразднение налога;

- доверенность при участии поверенного.

Сотрудник налоговой инспекции вправе запросить дополнительные сведения для подтверждения возможности получения рассматриваемой льготы.

О принятом решении гражданину сообщается письменным уведомлением. Перерасчет при положительном ответе налоговая служба осуществляет сама. Если лицо получило отказ, оно вправе обжаловать такое решение в вышестоящем органе или суде. Любое нарушение прав инвалида предполагает ответственность, о чем прямо говорит ФЗ № 181-ФЗ «О социальной защите инвалидов в Российской Федерации».

Все, что нужно знать о льготах по имущественным налогам

На вопросы читателей «Моего района» ответила специалист налоговой службы

Людмила Плотникова, заместитель начальника отдела налогообложения имущества физических лиц УФНС России по г. Москве

Кто имеет право на льготы по имущественным налогам и как их получить, – на эти и другие вопросы ответила заместитель начальника отдела налогообложения имущества физических лиц УФНС России по г. Москве Людмила Эдуардовна Плотникова.

Я пенсионер, инвалид 3 группы. Имею автомобиль мощностью 80 лошадиных сил. Положена ли мне льгота по транспортному налогу?

– Льготы по транспортному налогу устанавливаются региональным законодательством. В Москве льготы установлены статьей 4 Закона города Москвы от 9 июля 2008 года №33 «О транспортном налоге». Льгота для пенсионеров и инвалидов третьей группы указанной статьей закона не предусмотрена.

От уплаты транспортного налога в Москве освобождаются инвалиды 1 и 2 группы, герои СССР и России, ветераны ВОВ, ветераны боевых действий, один из родителей ребенка-инвалида и т. д., имеющие автомобили мощностью двигателя, не превышающей 200 лошадиных сил, а также все владельцы автомобилей мощностью двигателя до 70 лошадиных сил включительно. Если у льготника два автомобиля, то льгота будет предоставлена только на одно транспортное средство.

У меня в собственности находится земельный участок площадью 10 соток.

Я пенсионерка, какие налоговые льготы на земельный участок мне положены?

– По земельному налогу действует единая федеральная льгота, которая применяется во всех регионах. Эта льгота предоставляется в виде налогового вычета в размере кадастровой стоимости 600 кв. м. Такой налоговый вычет предоставляется пенсионерам, инвалидам 1 и 2 группы, инвалидам

с детства, детям-инвалидам, ветеранам ВОВ и т. д. Так, если площадь земельного участка составляет не более 600 кв. м (то есть «6 соток») – земельный налог взиматься не будет, а если площадь земельного участка превышает 600 кв. м – земельный налог будет рассчитан за оставшуюся площадь.

Кроме того, в городе Москве установлены дополнительные льготы по земельному налогу. Например, один из родителей многодетной семьи имеет право на налоговый вычет в размере 1 миллиона рублей от кадастровой стоимости земельного участка, а с оставшейся кадастровой стоимости земельного участка уже исчисляется налог. Если кадастровая стоимость земельного участка меньше 1 миллиона рублей – налог не уплачивается.

Предпенсионеры имеют те же льготы по налогу на имущество, что и пенсионеры, то есть льготы предоставляются на одну квартиру, одно машиноместо или гараж, один жилой дом

Мне 55 лет, я попадаю в категорию «предпенсионер». Какие льготы по налогу на имущество я имею?

| Видео (кликните для воспроизведения). |

– Предпенсионеры имеют те же льготы по налогу на имущество, что и пенсионеры, то есть льготы предоставляются на одну квартиру, одно машиноместо или гараж, один жилой дом. Кроме того, предпенсионеры имеют право на налоговый вычет в размере 600 кв. метров кадастровой стоимости в отношении одного земельного участка.

В случае, если льготник имеет две квартиры, то он автоматически освобождается от уплаты налога на имущество физических лиц за квартиру с максимальной исчисленной суммой налога. Такая же норма действует и при предоставлении налогового вычета по земельному налогу.

Однако, эту норму можно пересмотреть. В этом случае льготник должен написать уведомление о выбранном земельном участке или квартире, в отношении которой хочет получить льготу. Формы уведомлений утверждены соответствующими приказами ФНС России: для земельного участка – №ММВ-7–21 / 167@ от 26.03.2018, для квартиры, дома, гаража – №ММВ-7–11 / 280@ от 13.07.2015. Заполненную форму можно представить в налоговый орган лично, по почте, через Личный кабинет налогоплательщика, через МФЦ до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов будет применяться налоговая льгота.

Когда налоговый орган обработает уведомление, льгота будет предоставлена на тот земельный участок или квартиру, которую выбрал льготник.

Мне с сестрой достался в наследство дом, я – пенсионерка, и знаю, что не должна платить налог за один загородный домик и тем более его долю. Но при регистрации прав собственности в документы закралась ошибка и долю в доме записали как квартиру. В результате моя соседка имеет полностью в собственности загородный домик и не платит за него налог, а у меня в собственности только часть дома и я вынуждена платить за него налог как за вторую квартиру. Что делать?

– Налоговый орган получает сведения об имуществе физических лиц от органов Росреестра. Если в полученных сведениях указан вид собственности – квартира, налоговые органы произведут исчисление налога на имущество за квартиру. Соответственно, для изменения вида собственности нужно обращаться именно в Росреестр.

Я оформляю пенсию, как мне заявить о налоговых льготах?

– Налоговые органы в настоящее время не получают централизованно из ПФР или другой уполномоченной организации информацию о том, что тот или иной человек получил право на льготу по уплате налога, например, в связи с выходом на пенсию или по другим причинам. Гражданин должен сам заявить право на льготу.

Для этого необходимо заполнить заявление по установленной форме, к которому гражданин вправе приложить копии документов, являющихся основанием для предоставления льготы. Так, при назначении пенсии граждане получают в отделении Пенсионного фонда соответствующую справку. Заявление можно представить в любой налоговый орган, в МФЦ или направить через Личный кабинет налогоплательщика.

Если человек не желает прикладывать копии документов, нужно заполнить согласие налогоплательщика на обработку и распространение персональных данных. В этом случае налоговый орган сам направит запрос в ПФР или в иной орган или организацию, выдавшие документ, на основании которого можно получить льготу.

Лицо, получившее запрос налогового органа о представлении сведений, подтверждающих право налогоплательщика на налоговую льготу, исполняет его в течение семи дней со дня получения.

Я имею право на льготу по уплате налога на имущество уже два года, но не подала вовремя документы, чтобы оформить льготу. Могу ли я как‑то вернуть те деньги, которые переплатила по налогу на имущество?

– Да, можете. При представлении заявления на льготу, налоговый орган вносит необходимую информацию в базу данных и пересчитывает налог. Нужно учитывать, что перерасчет производится только за последние три года, предшествующие году подачи заявления, но не ранее даты возникновения права на льготу.

В случае, если за этот период была произведена уплата налогов, возврат осуществляется на основании заявления налогоплательщика. Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Анонсы прямых линий, которые пройдут в редакции газеты «Мой район», смотрите на стр. 2.

А у вас есть льготы по земельному налогу? Кто освобожден от уплаты?

Определённые категории правообладателей земельных участков (ЗУ) освобождаются от оплаты земельного налога, на основании решения федеральных или муниципальных органов власти. Это называется льготами по земельному налогу.

В статье мы будем рассматривать разного рода вопросы касающиеся льгот земельного налога и их коды. Также ответим на вопрос: «платят ли инвалиды 2 группы земельный налог?»

Система налогообложения в целом регулируется Налоговым кодексом, который диктует налоговую политику в отношении категорий налогоплательщиков и финансовых поступлений в фонд государственного, регионального и местного бюджетов. Получатели финансирования из средств налогоплательщиков вправе назначать льготы на том уровне власти, на котором они уполномочены распоряжаться бюджетом. В связи с этим законодательные акты о преимуществах и субсидиях, предоставляемых владельцам ЗУ, делятся на три категории:

- федеральные законодательные акты;

- муниципальные законодательные акты;

- локальные акты, установленные администрацией населённого пункта.

Перечень лиц, в пользу которых приняты обозначенные преимущества, установлены в статье 395 Налогового кодекса (НК) РФ, а так же – в статье 391 (п.5) НК РФ. Соответственно этому, лица, соответствующие критерию Перечня, могут освобождаться от налога в отношении одного надела, находящегося на территории РФ. Так как этот вид пополнения бюджета санкционирован в качестве местного налога, муниципалитеты вправе принимать собственные решения на местах, в соответствии с резолюциями статьи 15 (п.1) НК РФ. Статья 387 НК определяет, что нормативные локальные акты требуют соответствия общим принципам налогового законодательства.

Подробнее об элементах налогообложения можно узнать в нашей статье.

Для заполнения декларации вам потребуется знать коды налоговых льгот по земельному налогу. Ознакомьтесь, пожалуйста.

Нажмите на кнопку, чтобы появилась таблица.

Кто освобождается от уплаты земельного налога? Федеральные и местные льготы

Итак, кто имеет льготы по земельному налогу, кроме пенсионеров, о которых говорится в нашей статье?

Опираясь на санкции законодательства, в число лиц, по праву притязающих на отмену выплат, входят следующие категории владельцев земельных участков:

- Владельцы в статусе Героев СССР, РФ и лица, награждённые орденом Боевой Славы.

- Лица, освобождённые от уплаты как ликвидаторы на основании Закона РФ под № 3061-I, Федеральных Законов – № 175-ФЗ и № 2-ФЗ, включённых в специальный перечень за заслуги перед государством и пострадавшими при возникновении и ликвидации катастроф, носящих ядерный (атомный) характер изменений в окружающем контексте.

- Военнослужащие – участники боевых действий и участники ВОВ, получившие ранения и признанные нетрудоспособными.

- Инвалиды некоторых категорий.

- Жители крайнего севера, северной Сибири и дальнего востока из числа коренных малочисленных народов.

- Поселенцы религиозных общин, зарегистрированные в качестве таковых и расселённых в пределах территории РФ.

Кроме физических лиц, отмена налоговых выплат допускается в сторону некоторых организаций, которые так же даны в Перечне и утверждены на законодательном уровне. В этом числе:

- Учреждения Минюста РФ, территории которых используются для исполнения наказаний лиц, находящихся в заключении.

- Организации автодорожного и железнодорожного типа, обслуживающие государственные и региональные магистрали. Судостроительные верфи.

- Резиденты земель, выделенных в особую зону.

- Инновационный цент «Сколково».

- Религиозные и благотворительные организации.

- Организации и творческие мастерские, учреждённые для развития народных промыслов, находящиеся на установленных для данного вида деятельности территориях.

- Организации, общества и учреждения инвалидов.

Освобождение от налогов организаций и лиц с инвалидностью, производится на федеральном уровне. Кроме сообществ, которые для получения преимуществ должны иметь официальную регистрацию в качестве общественной и иной, ориентированной на форму НКО организации, льготы по земельному налогу предоставляют физическим лицам с нетрудоспособностью.

Для учреждений инвалидов установлены условия:

- Не менее 50% членов сообщества должны обеспечиваться утверждённым наличием инвалидности.

- Сумма их заработной платы должна превышать 25% общего дохода учреждения.

- Земли используются только по уставному назначению для обеспечения членов сообщества, допуская санкционированные виды производства и торговли.

В отношении физических лиц с нетрудоспособностью действует регламент:

- нетрудоспособность по 1 и 2 группам инвалидности;

- инвалиды с детства.

К 1 группе принадлежат лица, признанные таковыми на основании положений МСЭ, имеющие установленное свидетельство. Их право закреплено на федеральном уровне. Так как эта группа нерабочая, в отношении её представителей вопросов не возникает.

Другое дело – 2 группа. Федеральное законодательство предусматривает льготы на земельный налог инвалидам 2 группы, не способных полноценно обеспечить собственное существование. На местах нередко применяются положения отмены льгот, если инвалид 2 группы способен трудиться. Следует понимать, что данное решение региональных властей вполне правомерно. Кроме этого играет роль период установления – инвалидность должна быть получена до 2004 года. Некоторые местные законодатели включают в число льготников так же лиц, получивших 3 группу.

К ветеранам труда относятся лица, официально признанные таковыми на основании выслуги лет и определённых достижений, внесённых в развитие экономики или культуры региона (государства). Они обеспечиваются свидетельствами и удостоверениями, подтверждающими данное звание. Некоторые регионы считают должным давать таковым преимущества, в том числе – в виде налоговых льгот по земельному налогу.

То же касается многодетных семей, которые пользуются поддержкой муниципалитетов. В числе субсидий, предоставляемых таковым, может включаться и аннулирование выплат налога.

Как и куда сообщить о том, что вы относитесь к одной из категорий льгот?

Если граждане осведомлены о том, что федеральное или региональное правительство освободило их от земельного налога, недопустимо игнорировать получаемые квитанции от ФНС, не оплачивая начисляемые суммы. Такие действия приведут к нелицеприятным юридическим последствиям.

Освобождённые категории граждан обязаны:

- собрать подтверждающую документацию;

- написать заявление в ФНС;

- приложить копии подтверждающих свидетельств.

В заявлении (образец доступен для скачивания в конце статьи), написанном на имя начальника местного отделения инспекции, следует сформулировать просьбу об освобождении от уплаты земельного налога, и указать основания, с приложением копий документов.

Если к числу заинтересованных лиц относится индивидуальный предприниматель, попавший под действие данных льгот, он обязан отчитываться по налоговой декларации ежегодно. Но вместо реальных цифр, которыми выражается сумма выплат, он проставляет «0».

Отмена выплат регулируется различными структурами власти. Следует следить за изменениями в законодательстве, чтобы не злоупотребить преимуществами после их отмены и не упустить шанса, ими воспользоваться.

Вот такая несложная тема земельного налога и льгот. Удачи!

Больше информации читайте на главной странице данного раздела: Налогообложение земли.

Земельный налог для инвалидов – это налог, которым облагаются все, без исключения, собственники земельных участков и те, у кого есть пожизненное право пользование участком.

Поскольку размер налогообложения на земельные участки устанавливается на региональном уровне, то и льготы по уплате налога на земельные участки устанавливаются местными властями.

Как происходит исчисление суммы налога на земельный участок?

- Для участков, предназначенных под ИЖС и сельскохозяйственные работы ставка рассчитывается в размере 0.3% от кадастровой цены участка;

- Для остальных наделов земли расчет производится с применением ставки 1.5%

Следует помнить о том, что изменены сроки по внесению налогового платежа. С 2016 года оплатить налог на земельный участок необходимо не позднее 1 октября текущего года. Ранее оплатить необходимо было до 1 ноября.

Человек признаётся инвалидом, если из-за физических недостатков, полученных в результате увечья, болезни или с рождения не может вести обычную жизнь, получать образование или работать.

Человеку присваивается 1, 2 или 3 группа инвалидности, если он попадает под следующие критерии:

- Наличие заболеваний, утверждённых специальными нормативными актами;

- Ограничение жизнедеятельности;

- Необходимость реабилитации и социальной защиты.

Группа инвалидности зависит от степени состояния здоровья человека. Для несовершеннолетних применяется определение “ребёнок-инвалид”.

Лица, получившие группу инвалидности обязаны подтверждать свой статус на протяжении определённого срока. В некоторых случаях группа нетрудоспособности присваивается бессрочно.

Лица, получившие 2 и 3 группу нетрудоспособности могут вести трудовую деятельность при создании для них определённых условий.

Предоставление льготных послаблений инвалидам регламентируются на Государственном уровне.

Физические лица с ограниченными возможностями получают послабления от властей в следующих случаях:

- Имеют 1 или 2 группу нетрудоспособности;

- Являются инвалидами детства.

В налоговом кодексе утверждены три варианта предоставления льготы на земельный налог:

- Абсолютное освобождение от уплаты;

- Льготные послабления на расчёт налога;

- Местные льготы, устанавливаемые в каждом субъекте РФ в индивидуальном порядке.

Поскольку средства, полученные от уплаты налогов перечисляются в местный бюджет, то и размер налоговой льготы устанавливается администрацией того или иного субъекта РФ. Предоставление льгот инвалидам предоставляется индивидуально в каждом регионе.

Кто полностью освобождается от внесения оплаты налога на участок земли?

Полностью освобождаются от ежегодных платежей на земельный участок собственники, относящиеся к следующим категориям:

- Герои СССР, РФ и люди, получившие Орден Боевой Славы;

- Ликвидаторы аварии на Чернобыльской АЭС;

- Участники ВОВ или иных боевых действий, признанные нетрудоспособными из-за полученных увечий.

- Некоторые категории инвалидов;

- Жители северной Сибири, дальневосточного округа и крайнего Севера;

- Жители официально зарегистрированных религиозных общин и расселённые по территории РФ.

Лица, имеющие первую группу нетрудоспособности подлежат полному освобождению от уплаты налога на земельный участок. Такая групп инвалидности не является рабочей, а значит в отношении человека, получившего её применяются дополнительные послабления.

Вторая группа нетрудоспособности считается ограниченно рабочей. Люди, у которых вторая группа нетрудоспособности, могут воспользоваться правом послабления на земельный налог.

Размер льготы рассчитывается следующим образом: из кадастровой цены участка вычитается определённая сумма, вследствие чего происходит её уменьшение. Максимальная сумма на вычет составляет 10000 рублей.

Эти ми же льготами обладают и несовершеннолетние инвалиды.

Если человек, имеющий вторую группу нетрудоспособности владеет несколькими участками, то налоговое послабление может применяться к одному из них. Участок, к которому будет применяться льгота, выбирается человеком самостоятельно.

Льготы на земельный налог инвалидам третьей группы

Федеральное законодательство не предусматривает льгот по налогообложению на земельные участки для людей с третьей группой нетрудоспособности.

Для уточнения наличия льгот для людей с 3 группой нетрудоспособности, человеку необходимо посетить филиал налоговой службы по месту жительства, где ему разъяснят наличие или отсутствие права на льготу.

Инвалид третьей группы может воспользоваться правом на налоговое послабление, если ограничения его нетрудоспособности возникли, например, из-за ликвидации последствий катастрофы ЧАЭС.

Как можно воспользоваться правом на льготу инвалидам?

Для получения налоговых послаблений человеку необходимо сделать следующее:

- Собрать необходимые документы в соответствии с установленным списком;

- Составить заявление и вместе с требуемыми бумагами, предоставляющими право на льготу, совершить визит в филиал налоговой инспекции по месту проживания;

- Подождать установленный срок рассмотрения;

- Самостоятельно посчитать сумму налогового платежа и оплатить её до 1 октября.

Если человек не может самостоятельно прийти в налоговую инспекцию, то ему необходимо оформить доверенность для представления интересов на другого человека или отправить документы заказным письмом с уведомлением о получении.

Какие документы потребуются для оформления льготы на земельный налог?

- Паспорт и ксерокопия с отметкой о регистрации по месту жительства;

- Документы, подтверждающие право владения наделом земли;

- Справку, подтверждающую присвоение группы нетрудоспособности;

Поскольку налоговое законодательство постоянно терпит изменения, то инвалиду стоит иногда приходить в налоговую инспекцию для получения консультации о предоставлении тех или иных видов льгот.

| Видео (кликните для воспроизведения). |

Видео:Перерасчет земельного налога и новый порядок использования льгот по налогу на

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.