Информация на тему: "коэффициент в страховании осаго" в доступном виде. Если вы хотите задать вопрос, то вы можете это сделать в специальном окне дежурного юриста.

Получение полиса ОСАГО является обязательным для владельца транспортного средства. При расчете страхового взноса применяются коэффициенты и базовая ставка, размер которых регулируется государством.

Правовой основой использования коэффициентов ОСАГО является:

- Федеральный закон от 25.04.2002 № 40-ФЗ.

- Указание Банка России от 04.12.2018 № 5000-У «О предельных размерах базовых ставок страховых тарифов, коэффициентах …»

Регулятором же размеров ставок является Центробанк, который в конце 2018 года опубликовал их изменение, вступившие в силу с 9 января 2019 года. Таким образом, тем автовладельцам, которые обращаются в страховую компанию за оформлением полиса ОСАГО в 2019 году, его стоимость будет рассчитана по новым размерам базовых ставок и коэффициентов.

Тариф стоимости полиса ОСАГО складываются из базовых ставок и коэффициентов.

Т = ТБ × КТ × КБМ × КВС × КО × КМ × КС × КП × КН × КПр

- ТБ — базовая ставка страхового тарифа

Рассмотрим все коэффициенты с расшифровкой в таблице с актуальной информацией, применяемые страховщиками ОСАГО в 2019 году:

Каждый человек, у которого есть свой транспорт, обязательно должен оформить страховой полис ОСАГО. Есть много страховых организаций, которые с удовольствием помогут в выполнении этой задачи. Многим водителям интересна итоговая стоимость, какая формула расчета ОСАГО и возможно ли сэкономить на полисе. Статья подробно рассматривает ответы на эти вопросы.

Ещё в 2014-2015 годах многие люди обратили внимание, что цена автомобилей бывает разная. В конце 2014 определили понятие «страховой коридор», благодаря которому страховые компании манипулировали ценами и конкурировали. А как же страховка рассчитывается в наше время?

- Категория транспорта и его тип. То есть является ли транспорт легковым или грузовым, владеет ли им физическое или юридическое лицо. Всем типам и категориям соответствует их коэффициент — одни транспортные средства оказываются в ДТП чаще, чем другие.

- Территория. Если город большой и населённый, то вероятность аварии больше, чем в маленьком. Стоимость страховки определяется территориальной привязкой, так что во всех регионах назначается свой тариф, который предусматривает закон об ОСАГО.

- Опыт управления транспортными средствами. Разумеется, что умеющий водить человек попадёт в аварию с намного меньшей вероятностью. Немаловажен тут и возраст шофёра.

Как второстепенные показатели стоит отметить следующие:

- Технические данные транспортного средства;

- Время его страхования;

- Были ли аварии раньше и если да, то кто был виновной стороной.

ОСАГО формула расчёта, верная расшифровка всех коэффициентов

Цена полиса и все ограничения по тем или иным тарифам регулируются на государственном уровне.

При знании конечной формулы расчёта тарифа на ОСАГО нетрудно лично рассчитать стоимость полиса. С учётом каждого момента и ситуации можно уменьшить стоимость страховки и значительно сэкономить.

КОНСУЛЬТАЦИЯ ЮРИСТА

8 800 350 84 37

Для юридических лиц: Т = ТБ умножить на КТ умножить на КБМ умножить на КО умножить на КМ умножить на КС умножить на КН умножить на Кпр. КО равняется 1.8.

Расшифровка сокращений выше следующая:

Т — общая стоимость страховки;

ТБ — базовый тариф, в котором значение соответствует какому-либо типу ТС (см. ниже Таблицу 1).

КТ — коэффициент для территории, где рассматриваемый транспорт прошёл регистрацию;

КБМ — а это т. н. Бонус-Малус (то есть имели ли место ситуации страховых выплат во время действия бывших ранее договоров с ОСАГО. Попросту, если человек долго ездил без аварий, то в случае, если авария всё-таки произойдёт, ему заплатят значительно больше);

КВС — определяет возраст водителя и его стаж (см. ниже Таблицу 2).

КО — коэффициент данных о количестве водителей, имеющих право управлять этим транспортом (см. ниже Таблицу 3).

КМ — коэффициент мощности двигателя транпорта (а это смотреть в Таблице 4).

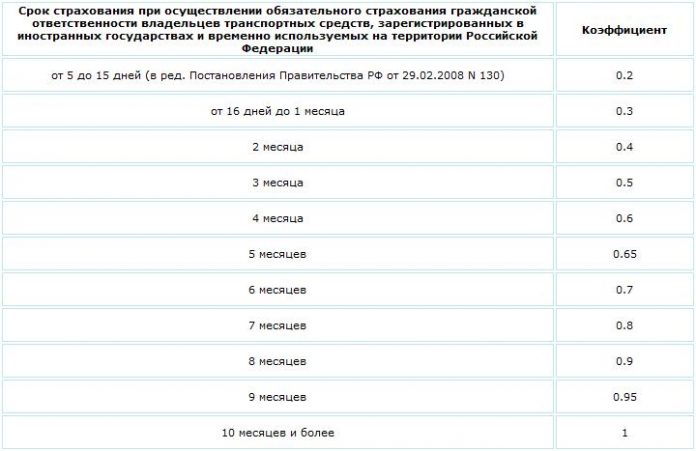

КС — коэффициент периода пользования транспортом (Таблица 5).

КН — коэффициент наличия нарушений, который предусматривается пунктом 3 статьи 9 ФЗ об ОСАГО (6 Таблица).

Информация о базовом тарифе

Коэффициент на базовый тариф остаётся неизменным во всех областях и регионах. Величина тарифа определяется характеристиками транспорта, такими, как:

- Его грузоподъёмность;

- Вместимость пассажиров.

Благодаря этому у всякого транспорта есть базовый тариф, который не может меняться по желанию страховых компаний.

Этот тариф определяется принадлежностью транспортного средства к тому или иному региону страны. Его показатели сильно зависят от размера населённого пункта:

- Если речь про крупный город (миллион жителей и больше) — тариф высокий;

- Если мелкий город меньше 1 млн. жителей — он ниже.

Например, в Санкт-Петербурге коэффициент равняется 2, а в Ленинградской области всего 1.7.

Такой тариф позволяет получить скидку, если вы достаточно долго не попадали в аварии. Следует помнить, что такой бонус присваивают лишь шофёру, а на транспортное средство он ни при каких обстоятельствах не рассчитывается.

Здесь коэффициент определяется так:

- Максимальный возраст — без ограничений;

- Если большой возраст и долгий стаж — то КВС снижается.

КО считается по количеству шофёров, которые заносятся в договор: или ограниченный полис (тогда заносится до пяти человек), или же неограниченный.

Нередко люди оформляют ОСАГО лишь на время пользования своим транспортом. Для их удобства используется сезонный полис, который и предусматривает минимальный срок на время действия страховки.

Таблица 1. ТБ по категории ТС

Таблица 2. КВС – соотношение возраста и опыта шофёра

Таблица 3. КО – лица, допускающиеся к вождению ТС

Таблица 4. ТМ – значение по мощности двигателя ТС

Тут стоит сделать небольшую оговорку. Как правило, в паспорте машины мощность пишут в киловаттах, а чтобы рассчитывать коэффициент, надлежит знать лошадиные силы, для перерасчёта применяется простая формула: 1 киловатт равняется 1, 35962 лошадиных сил.

Таблица 5. КС – использование ТС

Таблица 6. КН – наличие нарушений

Как пример можно привести расчёт стоимости ОСАГО для легкового автомобиля категории B физического лица возрастом в 22 года и со стажем вождения в 2 года. Транспорт прошёл регистрацию в г. Белгород, страховые возмещения не оплачивались, машиной пользовались другие люди. Мощность этого транспорта составляла 80 лошадиных сил, им пользовались 6 месяцев. Нарушений не было.

Расчёты, напомним, происходят по такой формуле: Т= ТБ умножить на КТ умножить на КБМ умножить на КВС умножить на КО умножить на КМ умножить на КС умножить на КН.

Теперь нужно подставить необходимые значения:

Т = 3432 умножить на 1.3 умножить на 0.95 умножить на 1.8 умножить на 1 умножить на 1.1 умножить на 0.7 .

Как результат, стоимость ОСАГО в данном случае получится равной 5874, 6 российских рублей.

Это может показаться достаточно сложным и пугающим для неопытного человека, но на деле всё достаточно просто. Во-первых, существуют онлайновые калькуляторы, оптимизирующие многие процессы проверки и расчёта. Во-вторых, имеются даже видеозаписи, наглядно рассказывающие, как самостоятельно рассчитать ОСАГО, как, например, вот это видео от Артёма Алымова:

Вы можете посмотреть его и поучаствовать в обсуждении вместе со всеми желающими, а также прямо там имеются и ссылки на полезные онлайновые калькуляторы.

Разумеется, любой водитель будет рад сэкономить. В страховом договоре указываются случаи, когда коэффициент может понижаться на несколько пунктов. За езду без аварий в прошедший год можно иметь скидку вплоть до 5%. Как следствие, чем больше лет не было дорожно-транспортных происшествий, тем сильнее будет и процент скидки и понижается коэффициент КБМ. Но при покупке новой машины подобная скидка оказывается недействительной.

А какой может быть самая большая скидка на полис ОСАГО? Максимум скидки за безаварийность может достигать 50%. Но для ее достижения шофёр должен добросовестно ездить больше 10 лет. Здесь стоит предостеречь — некоторые недобросовестные страховщики считают иначе. Нередко можно увидеть около МРЭО микроавтобусы и стационарные вагончики, предлагающие полисы ОСАГО со скидкой до 40%. Здесь важно понимать — это не по закону!

Каждый шофёр обязан иметь с собой страховой полис ОСАГО. Не следует забывать, что его отсутствие чревато штрафом от 500 и до 800 российских рублей. В редких случаях, впрочем, этого штрафа удаётся избежать и просто делается строгое предупреждение. Но порядок лучше не нарушать.

Справка: для вычислений имеется базовый тариф, стоимость такого тарифа в зависимости от всех приведённых выше факторов идёт от 870 до 6300 рублей. Главные параметры здесь — это категория транспорта, его тоннаж и количество доступных мест для пассажиров.

Если же подводить итоги относительно главной темы статьи — расчёта суммы страховки, то стоит сделать в заключение важную заметку. Из вышенаписанного вполне очевидно, что величина страховки не определяется ни маркой машины, ни годом выпуска и т. д. Подобные вопросы (марка машины, год её выпуска, модель, зачастую даже семейное положение человека) нередко могут задавать страховые компании, но в таком случае стоит проявить бдительность: эти параметры не помогут определить стоимость полиса, а просто являются предлогом для страховщиков при навязывании откровенно лишних услуг (например, КАСКО и страхование жизни и здоровья), а также помогают им собирать и систематизировать информацию о клиентах.

Цена полиса ОСАГО складывается из тарифов и коэффициентов, законодательно установленных государством. Никакие страховые компании не могут завысить или уменьшить стоимость страховки.

Законодательно запрещены любые скидки во время покупки полиса.

Таким образом, стоимость ОСАГО и любые ограничения по выплатам регулируются только государством.

Это необходимо для установления низкой стоимости страховки и гарантированных выплат при наступлении ДТП.

Максимальная сумма выплаты составляет:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, не более 160 тысяч рублей;

- в части возмещения вреда, причиненного имуществу нескольких потерпевших, не более 160 тысяч рублей;

- в части возмещения вреда, причиненного имуществу одного потерпевшего, не более 120 тысяч рублей.

Без полиса ОСАГО ни один водитель не может ездить на автомобиле (за это можно схлопотать штраф), не может поставить авто на учёт в ГИБДД. Полис должен быть всегда при себе, вместе с водительским удостоверением.

Любой водитель, садящийся за руль автомашины, должен быть вписан в полис или в полисе должна стоять отметка, что число водителей не ограничено.

Формула ОСАГО – это базовый страховой тариф, который умножается на различные коэффициенты. Сам базовый тариф, а также коэффициенты зависят от довольно многочисленных факторов.

Зная текущие тарифы ОСАГО, их структуру, повышающие и понижающие коэффициенты и их порядок применения, всегда можно самостоятельно рассчитать полис или хотя бы понять, из чего складывается та или иная сумма, озвученная страховщиком или появившаяся на онлайн-калькуляторе.

Сейчас страховые тарифы ОСАГО не такие сложные, как несколько лет назад, поэтому сумму можно высчитать буквально за несколько минут.

Обычная полная формула для расчета стоимости полиса выглядит так:

П = ТБ * КТ * КБМ * КВС * КО * КМ * КС * КН * КП,

- ТБ — Базовый тариф;

- КТ — Территориальный коэффициент;

- КБМ — Коэффициент бонус-малус;

- КВС — Коэффициент возраст-стаж;

- КО — Ограничивающий коэффициент;

- КМ — Коэффициент мощности двигателя;

- КС — Коэффициент сезонности;

- КН — Коэффициент нарушений;

- КП — Коэффициент срока страхования.

Далее в статье мы подробно рассмотрим каждую составляющую этой формулы.

Дороже всего покупка полиса обойдется молодым водителям, любящим мощные авто, живущим в крупных городах.

Дешевле – опытным водителям со стажем безаварийного вождения больше 10 лет, проживающим в убыточных регионах.

Стоимость полиса ОСАГО неодинакова для разных регионов и автомашин и зависит от тарифов и коэффициентов.

Базовые тарифы обязательны для всех регионов России и зависят от типа транспортного средства. Никакая страховая компания не может изменить этот тариф.

Мотоциклы, легковые автомобили, грузовые автомобили, автобусы, трамвай, троллейбусы, трактора – каждый вид транспорта в зависимости от тоннажа, количества пассажирских мест имеет свой стандартный тариф.

Для легковых автомобилей категории В тариф различается по принадлежности физлицу или юридическому лицу.

Так, обычный легковой автомобиль, принадлежащий конкретному автовладельцу, будет рассчитан по базовому тарифу 1980 руб.

Такой же автомобиль, но принадлежащий ООО, уже будет рассчитываться от 2375 руб.

Этот же автомобиль, но эксплуатирующийся в качестве такси, рассчитывается от тарифа 2965 руб.

Базовый тариф не изменялся с 2004 года.

Или почитайте в ЭТОЙ статье о правилах оформления ОСАГО.

Цена страховки ОСАГО меняется по регионам. Этот коэффициент может серьезно повлиять на окончательный расчет. Он варьируется от 1,5 до 2 и зависит от территории преимущественного использования транспортного средства.

Для частного автовладельца — это место регистрации, для юрлиц – место юридической регистрации организации.

Наиболее высокий коэффициент в городах-мегаполисах с активным движением, где наиболее высокая концентрация ДТП.

Например, по Москве, Казани, Перми, Якутску, Челябинску этот коэффициент соответствует 2, а по Московской области 1,7. В Санкт-Петербурге территориальный коэффициент 1,8, а в Ленинградской области 1,6.

В ближайшем будущем планируется изменение территориальных коэффициентов, и вполне возможно, что они поднимутся для убыточных по ОСАГО регионов до 2,5.

Так, в Мурманске тариф, возможно, поднимется до 2,5, в Челябинске и в Иваново до 2,4, в Москве скорее всего останется без изменений.

| Видео (кликните для воспроизведения). |

Так как для мощных автомобилей определяются высокие ставки, которые еще и увеличиваются от регистрации в городе, то весьма существенной экономией для автовладельца может стать оформление автомобиля, особенно грузовика или внедорожника, на родственника, проживающего в области.

Для малых городов рассчитывается невысокий территориальный коэффициент ОСАГО, что значительно снижает стоимость страхового полиса.

Сейчас составлены специальные таблицы коэффициентов территории ОСАГО, по которым можно узнать размеры корректировок для вашего региона.

Коэффициент бонус-малус, или скидка за долгую безаварийную езду, существенно влияет на стоимость полиса. Коэффициент бонус-малус (по-другому – класс) присваивается на основании наличия/отсутствия выплат по предыдущему полису ОСАГО.

Коэффициент «бонус малус» присваивается конкретному водителю, а не автомобилю, поэтому замена автомобиля или страховой компании роли в изменении класса не играет.

Класс повышается или понижается только по прошествии полного года со времени заключения предыдущего полиса.

Скидка рассчитывается на основании предыдущих полисов, которые закончились не раньше чем за год до оформления нового.

Скидка сохраняется и при смене страховой компании, однако здесь необходимо, чтобы перерыв был не больше года, в противном случае автовладелец получает базовый 3 класс.

Если водитель за этот год стал виновником аварии, то применяется повышающий коэффициент. После ДТП новый полис ОСАГО подорожает для него на 50%.

За каждый год, который водитель проездил без ДТП, произошедших по его вине, при оформлении следующего полиса он получает 5%-ную скидку.

Если договор оформляется впервые, то водитель получает третий класс с коэффициентом 1. Значит, 3 года безаварийной езды поощряются 15 % скидки. Максимальная скидка КБМ соответствует 50 % за 10 лет безаварийной езды.

Но, если в ОСАГО вписаны несколько водителей, имеющих право на управление ТС, и один из них, например, имеет наименьшую скидку в 5% (отец вписывает сына, который недавно водит авто), то КБМ рассчитывается по самой минимальной скидке.

Поэтому аккуратным водителям, имеющим большой стаж, не совсем выгодно вписывать в полис ОСАГО водителей с низким коэффициентом КБМ.

От КБМ зависит класс водителя. Для этого существует специальная таблица.

Если у автовладельца раньше был 5 класс (КБМ = 0,9) и по его вине происходит ДТП, то в следующем году он может рассчитывать только на третий класс с КБМ, соответствующим единице.

Если же он и этот год проездил безаварийно, то его ожидает более высокий 6-ой класс.

Чтобы автовладелец не скрыл от страховщика свою страховую историю (за что, кстати, полагается штраф), с 1 января 2013 года при выписке полиса ОСАГО страховщик делает обязательный запрос КБМ из базы АИС РСА (Российский союз автостраховщиков).

База РСА постоянно растет и охватывает уже довольно большой круг водителей. Система включает около 100 миллионов договоров, которые заключались за последние 2 года.

Каждый страховщик в течение пятнадцати дней после заключения договора обязательно передает о нем информацию в базу РСА.

Ограничений по максимальному возрасту не существует. Но чем больше возраст и чем больше стаж, тем ниже этот коэффициент при оформлении ОСАГО.

Например, начинающий водитель до 22 лет со стажем вождения до трех лет имеет довольно высокую вероятность попасть в ДТП, поэтому его КВС будет равен 1,8.

Здесь существуют две барьерные цифры: возраст до 22 лет (включительно) и стаж вождения до трех лет. Стаж вождения рассчитывается от даты получения прав.

Поэтому, чем раньше получены права водителем, тем больше будет его стаж к моменту оформлению первого полиса.

Если в полисе вы указываете конкретное число водителей, допущенных к управлению, то к расчету стоимости полиса принимается наиболее высокий коэффициент.

Причем, если кто-то из водителей слишком молод или имеет небольшой стаж вождения, стоимость страховки сильно возрастает. Если же круг лиц, допущенных к управлению, не ограничен, то коэффициент будет равен единице.

Этот коэффициент имеет два значения. Если на автомобиле будут ездить, кроме вас, жена, дочь, сын, зять и т.п., то можно вписать в страховку до пяти человек и стоимость страховки от этого не изменится. При этом все они вносятся в полис поименно.

Если вы не знаете, кто может очутиться за рулем вашего авто, и допускаете такую возможность, коэффициент в таком случае возрастет до значения 1,8.

Необходимо отметить взаимосвязь этого коэффициента с предыдущим.

Хотите узнать, зачем нужна расширенная страховка ОСАГО, и как её оформить?

Или почитайте в ЭТОЙ статье о том, что делать при отказе страховой компании в выплате.

А здесь вы узнаете, какие документы нужны для прохождения техосмотра: //auto/a-info/dokumenty-dlya-tekhosmotra.html

Мощность автомобиля можно узнать в ПТС или в свидетельстве о регистрации. При расчете ОСАГО этот коэффициент подбирается в зависимости от мощности, указанной в лошадиных силах.

Если мощность указана в киловаттах, то производится перерасчет исходя из соответствия: 1кВт=1,35962л.с.

Здесь все просто: чем выше мощность, тем больше коэффициент.

Довольно большое число автолюбителей водят автомобиль сезонно – только в теплое время года. К ним относятся люди, эксплуатирующие своего железного коня в дачный сезон и консервирующие авто на зиму. Сюда же можно отнести случаи многомесячных командировок.

Многие из них не хотят переплачивать ОСАГО за время, когда они не водят автомобиль, и оформляют т. н. сезонный полис.

Законодатель дает возможность оформить полис на любой срок от трех месяцев. Хоть на 4 месяца, хоть на 8.

Основной коэффициент, единица, начинает рассчитываться от срока в десять месяцев. При расчете более короткого ОСАГО есть небольшая экономия.

Коэффициент нарушений 1,5 применяется в случаях, оговоренных законом.

Это так называемые грубые нарушения:

- сообщение заведомо ложных сведений;

- умышленное содействие наступлению ДТП;

- вождение в состоянии опьянения;

- оставление места ДТП;

- нахождение за рулем водителя, не вписанного в полис ОСАГО.

Все случаи описаны в ФЗ «Об обязательном страховании».

Однако есть возможность обнулить свою страховую историю, скрыть которую уже не удастся простой сменой страховой компании.

По закону страховая история ведется на водителя, который управляет машиной, и обнуляется, если в течение года водитель не вписан ни в какой полис ОСАГО.

Поэтому, если водитель — не собственник автомобиля, можно попросить собственника заключить договор без указания конкретных лиц, допущенных к управлению.

В этом случае водитель будет водить машину и не будет вписан в ОСАГО. А через год его история обнулится.

Если же водитель – собственник, в этом случае либо придется действовать по букве закона, либо переписать авто на родственника, а самому ездить по доверенности.

Этот коэффициент варьируется от показателя 0,2 до 1 и применяется лишь в некоторых случаях, например при движении ТС транзитом или для иностранцев.

Вот собственно и все. Как видите, ничего сложного в расчете стоимости полиса ОСАГО нет.

ОСАГО: методика расчета, коэффициенты, тарифы и выплаты

Хочешь – не хочешь, но каждому автолюбителю или просто водителю раз в год приходится проходить не самую “приятную” процедуру – процедуру обязательного страхования своего авто. И если не быть подкованным в этом вопросе, то приходя в какую-либо страховую компанию вам могут насчитать максимально возможную сумму за страховку без учета накопившихся у вас скидок и понижающих коэффициентов. И чтобы по-возможности избавить себя от такого надувательства, мы поможем вам в этой статье самому оценить сумму страховки ОСАГО своего автомобиля и разобраться со всеми тонкостями по данному вопросу, для чего попытаемся ответить наглядно и простыми словами на следующие вопросы:

- Что такое ОСАГО?

- Какие выплаты и компенсации положены нам по ОСАГО при ДТП?

- Каковы действующие тарифы ОСАГО?

- Какие понижающие и повышающие коэффициенты используются для расчета ОСАГО и отчего они зависят?

- Какова собственно методика расчета ОСАГО?

- Как можно законным путем уменьшить сумму страховки ОСАГО?

А также произведем полный расчет стоимости ОСАГО на примере моего собственного автомобиля. Поехали…

«Обязательное» означает, что по Закону РФ каждый водитель обязан иметь при себе страховой полис ОСАГО. Отсутствие страховки считается нарушением закона и влечет за собой административное наказание.

«Страхование ответственности» означает, что оформляя договор ОСАГО, водитель защищает не собственный автомобиль, а имущество и здоровье людей, пострадавших в возможной аварии, виновником которой он может оказаться. Таким образом, страхование ОСАГО избавляет виновника ДТП от крупных денежных расходов, связанных с компенсацией ущерба пострадавшим.

В соответствии с правилами обязательного страхования, ущерб пострадавшей стороне возмещается одним из двух следующих способов:

восстановительным ремонтом поврежденного транспортного средства на станции технического обслуживания, сотрудничающей с страховой компанией

выплатой денежными средствами, при чем максимальные суммы выплаты по каждому страховому случаю рассчитываются в зависимости от того, когда был заключен договор ОСАГО виновника.

Для полисов ОСАГО, заключенных с 1 октября 2014 года:

- до 400 000 рублей за механические повреждения транспортного средства или имущества каждого потерпевшего

- до 160 000 рублей в случае причинения ущерба жизни или здоровью каждому пострадавшему

Для полисов ОСАГО заключенных с 1 апреля 2015 года:

- до 400 000 рублей за механические повреждения транспортного средства или имущества каждого потерпевшего

- до 500 000 рублей в случае причинения ущерба жизни или здоровью каждому пострадавшему

Важно отметить, что сумма компенсации для лиц, которым был причинен вред жизни и здоровью, не будет пропорционально делиться между всеми пострадавшими, а каждый из пострадавших сможет претендовать на выплату в полном объеме.

Теперь собственно перейдем к самой методике расчета суммы ОСАГО и заодно для наглядности рассмотрим самый распространенный вид страхования – страхование легкового автомобиля (категория B) физическим лицом на примере расчета ОСАГО для моего собственного авто.

Выше приведена универсальная формула для расчета стоимости ОСАГО. Как мы видим суть ее в том, что расчетная стоимость ОСАГО (т.е. та сумма, которую нам прийдется заплатить за автостраховку) получается перемножением некоторого базового тарифа (или базовой ставки) на разного рода понижающие или повышающие коэффициенты:

Каждый из этих коэффициентов мы теперь разберем подробнее.

Базовый тариф (или базовая ставка) – это некоторая денежная сумма, определенная для разных видов и категорий транспортных средств, и зависящая от того, является ли собственник транспортного средства физическим или юридическим лицом.

Здесь надо отметить следующую вещь: если раньше базовый тариф был некоторой фиксируемой (для любой страховой компании) суммой, то с 12 апреля 2015 года базовый тариф представляет из себя некий денежный коридор, позволяющий страховым компаниям варьировать стоимость ОСАГО и привлекать клиентов более дешевыми предложениями. Так что не удивляйтесь, если в разных страховых вам насчитают разные суммы. Ну и понятное дело, что старожилы страхового рынка вряд ли будут сильно снижать цену, а вот “компании-однодневки” будут стараться завлекать клиентов, ориентируясь на минимальное значение базового тарифа, но с такими компаниями можно и “пролететь”. Так что, будьте аккуратней с выбором!

Ниже представлена таблица базовых тарифов для разных транспортных средств ( Для просмотра таблицы на мобильных устройствах двигайте ее влево-вправо ):

Пример. В моем случае, я как физическое лицо, страхующее свой легковой автомобиль, должен для базовой ставки взять значения из 3-й строчки таблицы, т.е. (Базовый тариф) = [3432 – 4118] .

Коэффициент территории преимущественного использования

Коэффициент Кт – коэффициент территории преимущественного использования, который установлен для каждого региона и населенного пункта России и по сути отражает интенсивность движения в том населенном пункте, к которому привязано транспортное средство. При этом территория преимущественного использования для физических лиц – это место прописки собственника транспортного средства, а для юридических лиц – место регистрации транспортного средства.

Так для такого крупного города России как Москва установлен коэффициент 2.0, что говорит о наиболее интенсивном движении в нем, а значит и высокой вероятности ДТП. В то же время для Подмосковья коэффициент уже 1.7. Для других крупных городов России, таких как Санкт-Петербург, Красноярск, Нижний Новгород, Краснодар – коэффициент 1,8. А вот для сельской местности коэффициент территории преимущественного использования большей частью установлен в пределах 0.6 – 1.0. Поэтому конечно же выгодней “привязывать” свое транспортное средство к малонаселенным городам и сельским населенным пунктам.

Ниже мы приведем таблицу с территориальными коэффициентами для самых крупнонаселенных городов и областей России. В ней указаны 2 вида значений:

- К(авт.) – коэффициент для ТС, за исключением тракторов, самоходных дорожно-строительных и иных машин

- К(трак.) – коэффициент для тракторов, самоходных дорожно-строительных и иных машин

Т.е. если у вас легковой или грузовой автомобиль, автобус, мотоцикл – то вам следует рассматривать коэффициент К(авт.).

Таблица территориальных коэффициентов самых крупнонаселенных субъектов РФ

С полной таблицей коэффициентов территории преимущественного использования для разных населенных пунктов можно ознакомиться здесь:

Пример. Не смотря на то, что я проживаю в городе Ростове-на-Дону с коэффициентом Кт = 1.8, прописан я у родителей в Батайске (городок в 5 км от Ростова), а здесь уже коэффициент территории преимущественного использования Кт = 1.3.

КБМ – коэффициент бонус-малус – показатель, отвечающий за поощрение водителя за безаварийную езду. Может быть как повышающим, так и понижающим в зависимости от аварийности в предыдущие периоды.

Если по простому, то за каждый год безаварийной езды водителю предусмотрена скидка на стоимость ОСАГО в 5%. При этом нужно отметить, что учитываются только те аварии, в которых клиент был признан виновным и имела место страховая выплата со стороны страховавшей его компании.

Если же быть более точным, то каждому водителю в зависимости от его “послужного списка” присваивается один из 15 установленных классов вождения, каждому из которых соответствует свой КБМ. С классами вождения и соответствующими им коэффициентами КБМ можно ознакомиться в таблице ниже.

Ниже Класс (нач.) – водительский класс на начало срока страхования. Для просмотра таблицы на мобильных устройствах двигайте ее влево-вправо.

Давайте попробуем разобраться с этой таблицей подробней и понять как работает система скидок за безаварийную езду. По правилам человек впервые заключающий договор ОСАГО получает 3-й класс страхования. Из таблицы видно что 3 -ему классу соответствует КБМ равный 1.0 (в таблице ниже выделено зеленым цветом ), т.о. начинающий водитель не имеет ни поощрений, ни штрафов. Далее в этой же строчке идет еще 5 значений которые указывают какой класс страхования присваивается водителю после окончания годового срока страхования в зависимости от количества страховых выплат за прошедший год. Так обладатель 3-го класса после года безаварийной езды получит уже 4 -й класс страхования и коэффициент бонус-малус 0.95 (в таблице ниже выделено синим цветом ), что как раз и соответствует указанной в начале 5% скидке. Если же по истечении и следующего страхового года за этим водителем не будет числится страховых выплат он получит 5-й класс и КБМ равный 0.9 и т.д.

Но вот если на счету начинающего водителя (имеющего 3-й класс) к концу страхового срока будет числится одно ДТП, виновником которого он был признан, то при следующем страховании ему уже присвоят 1 -й класс страхования и КБМ = 1.55 (в таблице выше выделено оранжевым цветом ), что по сути будет уже являться штрафной санкцией. А если таких ДТП окажется ДВА , то такой водитель попадет в разряд “злостных ДТП-шников”, имеющих наименьший класс страхования М с коэффициентом КБМ = 2.45 (в таблице выше выделено красным цветом ). И чтобы такому водителю опять получить хотя бы 3-й класс необходимо безаварийно отездить целых 5 лет.

Пример. В моем случае, не смотря на 13-летний стаж и одну аварию, виновником которой я не был, при первом обращении в некоторую страховую компанию год назад оказалось, что данных о моей безаварийной езде в базе не было и мне был присвоен начинающий 3-й класс страхования (я так подозреваю, многие столкнулись с такой ситуацией). Но уже сейчас – год спустя, мне был присвоен 4-й класс и коэффициент бонус-малус (КБМ) = 0.95 , тем самым я получил хотя бы 5% скидку.

Если вы включаете в страховку более одного человека, то для каждого водителя, допущенного к управлению транспортным средством, определяется свой КБМ и для расчета стоимости ОСАГО берется самый максимальных из полученных коэффициентов КБМ. Поэтому естественно не выгодно включать в страховой полис заведомо аварийно опасных водителей – это не только рисковано для вас и вашего ТС, но и существенно повышает стоимость ОСАГО.

Кстати, если вы вдруг обнаружили, что ваш КБМ не соотвествует вашему стажу безаварийного вождения или же у вас просто пропала скидка по ОСАГО (КБМ = 1), то советую вам ознакомиться со статьей “Как восстановить скидку ОСАГО (КБМ)?“, в которой подробно описано в каких случаях страховые компании могут законно обнулить КБМ, а также порядок действий по восстановлению в случае незаконного обнуления скидки по ОСАГО.

Коэффициент возраста и стажа водителя

Квс – коэффициент возраста и стажа водителя – по сути показатель, отвечающий за опытность водителей, допущенных к управлению страхуемого транспортного средства, и зависящий от их возраста и стажа.

| Видео (кликните для воспроизведения). |

Значения Квс можно определить из таблицы, приведенной ниже:

Позвольте представиться. Меня зовут Екатерина. Я уже более 12 лет работаю юристом. Считая себя специалистом, хочу научить всех посетителей сайта решать сложные задачи. Все данные для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю требуемую информацию. Перед применением описанного на сайте всегда необходима консультация с профессионалами.